МониторING рынков от 14.12.15

advertisement

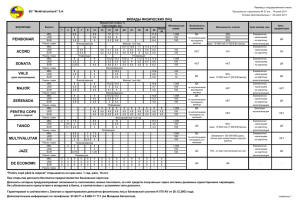

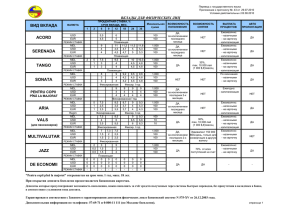

ФИНАНСОВЫЕ РЫНКИ Report title Month Year Kjyu Валюта и сырье ЦБ РФ Откр.* 1 день 1 нед. USD/RUB EUR/RUB KZT/RUB UAH/RUB 69.176 70.36 1.55% 75.747 76.96 1.54% 0.2200 0.2132 -3.88% 2.9065 2.9551 0.59% EUR/USD Brent, fut $/bbl Gold, spt $/TO 2.86% 3.66% -4.32% 3.20% 1.0963 0.20% 0.94% 37.70 -4.48% -11.8% 1075.7 0.61% -0.85% Источник: ЦБ РФ, Bloomberg. * 9.15AM 3M ставки денежного рынка 0.550% 0.000% 0.500% -0.030% 0.450% -0.060% 0.400% -0.090% 0.350% -0.120% 0.300% -0.150% LIBOR EURIBOR (п.ось) Источник: Bloomberg Котировки NDF (10:45 MCK) пункты USD/RUB EUR/RUB 6400 18418 36110 69260 8686 22441 43749 85133 1M 3M 6M 12M Источник: Bloomberg EUR/USD & Корзина 1.050 80.00 75.00 1.100 70.00 1.150 65.00 60.00 1.200 Корзина EUR/USD (п.ось) Источник: Bloomberg Дмитрий Полевой Главный экономист, Россия & СНГ Москва +7 495 771 7994 dmitry.polevoy@ingbank.com research.ing.com МониторING рынков ЦБ сохранил ставку и общую риторику 3 месяца Валютный рынок. По итогам прошлой недели рубль потерял к USD около 3.2%, став третьим худшим результатом среди ЕМ валют. Однако вряд ли это можно назвать значительным снижением, учитывая падение нефти Brent почти на 12% за этот же период. Решение ЦБ по ставке в пятницу влияния на рынок не оказало, и теперь инвесторы будут ждать решения ФРС в эту среду, где ставка, вероятно, будет повышена на 0.25%. Однако ING ожидает, что это решение будет сопровождаться довольно сбалансированным и мягким комментарием со стороны ФРС относительно темпов дальнейшего ужесточения политики, что может ограничить и масштабы негативного влияния на рынки (учитывая, что само повышение уже заложено в цены), и выступить в качестве фактора стабилизации на нефтяном рынке. Учитывая снижение цен на нефть, только налоги будут оказывать рублю поддержку. Также сегодня ЦБ проведет аукцион годового валютного репо объемом US$1млрд. по ставке от 4.0668%. Напомним, что год назад банки привлекли US$4.8млрд. по ставке 1.1%, поэтому не исключаем, что спрос на аукционе будет довольно низким. Денежный рынок. На межбанковском рынке прошлая неделя прошла крайне волатильно: начало недели ставки депо начинали около 11.50-12%, снижались в средучетверг до 10%, но в пятницу вновь возвращались к 11.50-12%. Основным источником столь высокой волатильности и непредсказуемости остается поведение госбанков. На этой неделе стартует налоговый период, однако основные платежи ожидаются на следующей неделе, что позволяет надеяться на сохранение ставок около 11-11.50%. Ставки NDF по итогам недели показали незначительное повышение на 10-15 б.п., однако рынок остается крайне неликвидным. Ставки XCCY прибавили около 15-30 б.п., тогда как IRS повысились на 20-25 б.п. Долговой рынок. Учитывая относительную неизменность комментариев ЦБ, пятничное решение не менять ставку не оказало влияния на рынок ОФЗ. В итоге, за прошлую неделю доходности средних и длинных бумаг прибавили около 2-5 б.п. Однако потоки оставались разнонаправленными: нерезиденты, скорее, выступали на стороне продавцов, однако это не оказывало существенного влияния на рынок из-за сохраняющегося спроса со стороны одного из недавно-спасенных фининститутов с нерыночной стоимостью фондирования. Однако в случае усиления негативных тенденций на внешних рынках этот фактор вряд ли сможет полностью компенсировать продажи нерезидентов, если они будут усиливаться. Поэтому на этой неделе ждем умеренно-негативной динамики рынка ОФЗ. Новости экономики. Несмотря на то, что ЦБ не снизил ставку, как мы ожидали, комментарий по-прежнему указал на возможность снижения ставки на одном из трех заседаний. Базовые (при нефти US$50/брл) прогнозы по росту ВВП (-0.5-1%) и инфляции (5.5-6.5%) на 2016г. не изменились, оставляя возможность для снижения ставки. Однако шансы на реализацию рискового сценария (нефть US$35/брл) с сентября возросли, что может обеспечить падение ВВП на 2-3% при инфляции в 7%. Несмотря на то, что базовый прогноз по инфляции ЦБ выглядит несколько более оптимистичным, чем наши ожидания (6.5-7%), в рамках нашего базового сценария стабилизации цен на нефть выше US$40/брл. в начале 2016г. мы ожидаем снижения ставки ЦБ уже на январском заседании, что позволит несколько смягчить финансовые условия в РФ при сохранении реальной ставки ЦБ положительной. 1 SEE THE DISCLOSURES APPENDIX FOR IMPORTANT DISCLOSURES & ANALYST CERTIFICATION МониторING рынков 14.12.2015 Раскрытие информации Настоящее сообщение ("Сообщение") не является офертой, предложением делать оферты, акцептом каких-либо оферт или рекламой. Сообщение является мнением, составленным на основании доступных сведений. Достоверность таких сведений не гарантируется. Мы не принимаем на себя какой-либо ответственности за убытки, причиненные использованием Сообщения. 2