МиниторING рынков от 05.05.15

advertisement

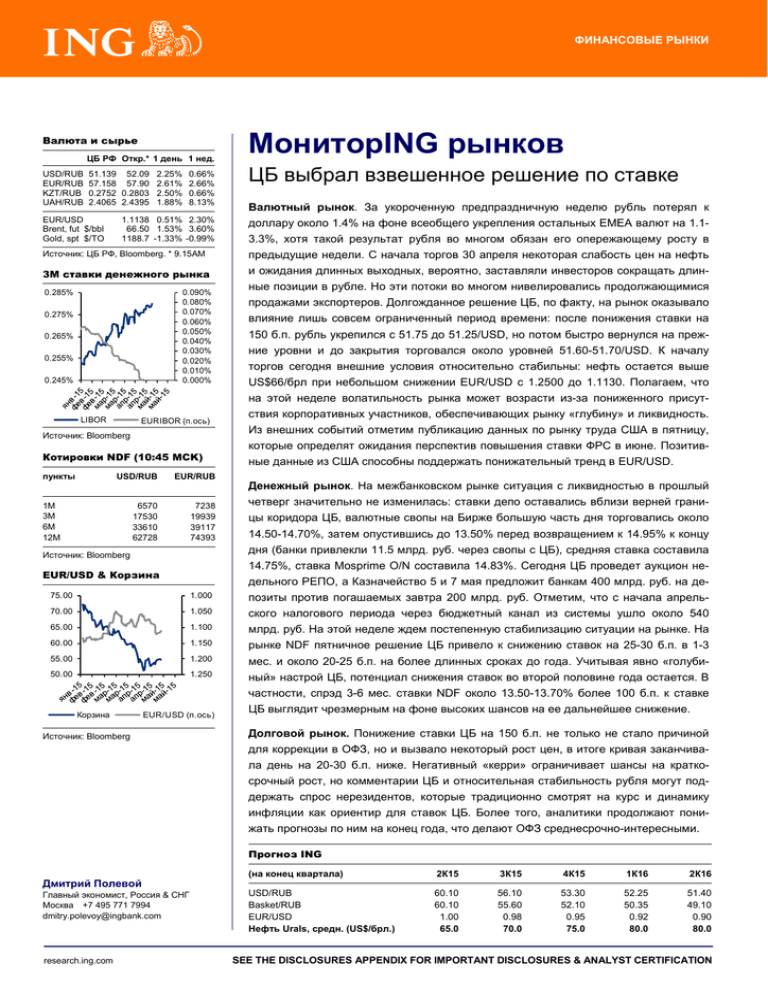

ФИНАНСОВЫЕ РЫНКИ Report title Month Year Kjyu Валюта и сырье ЦБ РФ Откр.* 1 день 1 нед. USD/RUB EUR/RUB KZT/RUB UAH/RUB 51.139 52.09 2.25% 57.158 57.90 2.61% 0.2752 0.2803 2.50% 2.4065 2.4395 1.88% EUR/USD Brent, fut $/bbl Gold, spt $/TO 0.66% 2.66% 0.66% 8.13% 1.1138 0.51% 2.30% 66.50 1.53% 3.60% 1188.7 -1.33% -0.99% Источник: ЦБ РФ, Bloomberg. * 9.15AM 3M ставки денежного рынка 0.090% 0.080% 0.070% 0.060% 0.050% 0.040% 0.030% 0.020% 0.010% 0.000% 0.285% 0.275% 0.265% 0.255% 0.245% LIBOR EURIBOR (п.ось) Источник: Bloomberg Котировки NDF (10:45 MCK) пункты USD/RUB EUR/RUB 6570 17530 33610 62728 7238 19939 39117 74393 1M 3M 6M 12M Источник: Bloomberg EUR/USD & Корзина 75.00 1.000 70.00 1.050 65.00 1.100 60.00 1.150 55.00 1.200 50.00 1.250 Корзина EUR/USD (п.ось) Источник: Bloomberg МониторING рынков ЦБ выбрал взвешенное решение по ставке 3 месяца Валютный рынок. За укороченную предпраздничную неделю рубль потерял к доллару около 1.4% на фоне всеобщего укрепления остальных ЕМЕА валют на 1.13.3%, хотя такой результат рубля во многом обязан его опережающему росту в предыдущие недели. С начала торгов 30 апреля некоторая слабость цен на нефть и ожидания длинных выходных, вероятно, заставляли инвесторов сокращать длинные позиции в рубле. Но эти потоки во многом нивелировались продолжающимися продажами экспортеров. Долгожданное решение ЦБ, по факту, на рынок оказывало влияние лишь совсем ограниченный период времени: после понижения ставки на 150 б.п. рубль укрепился с 51.75 до 51.25/USD, но потом быстро вернулся на прежние уровни и до закрытия торговался около уровней 51.60-51.70/USD. К началу торгов сегодня внешние условия относительно стабильны: нефть остается выше US$66/брл при небольшом снижении EUR/USD с 1.2500 до 1.1130. Полагаем, что на этой неделе волатильность рынка может возрасти из-за пониженного присутствия корпоративных участников, обеспечивающих рынку «глубину» и ликвидность. Из внешних событий отметим публикацию данных по рынку труда США в пятницу, которые определят ожидания перспектив повышения ставки ФРС в июне. Позитивные данные из США способны поддержать понижательный тренд в EUR/USD. Денежный рынок. На межбанковском рынке ситуация с ликвидностью в прошлый четверг значительно не изменилась: ставки депо оставались вблизи верней границы коридора ЦБ, валютные свопы на Бирже большую часть дня торговались около 14.50-14.70%, затем опустившись до 13.50% перед возвращением к 14.95% к концу дня (банки привлекли 11.5 млрд. руб. через свопы с ЦБ), средняя ставка составила 14.75%, ставка Mosprime O/N составила 14.83%. Сегодня ЦБ проведет аукцион недельного РЕПО, а Казначейство 5 и 7 мая предложит банкам 400 млрд. руб. на депозиты против погашаемых завтра 200 млрд. руб. Отметим, что с начала апрельского налогового периода через бюджетный канал из системы ушло около 540 млрд. руб. На этой неделе ждем постепенную стабилизацию ситуации на рынке. На рынке NDF пятничное решение ЦБ привело к снижению ставок на 25-30 б.п. в 1-3 мес. и около 20-25 б.п. на более длинных сроках до года. Учитывая явно «голубиный» настрой ЦБ, потенциал снижения ставок во второй половине года остается. В частности, спрэд 3-6 мес. ставки NDF около 13.50-13.70% более 100 б.п. к ставке ЦБ выглядит чрезмерным на фоне высоких шансов на ее дальнейшее снижение. Долговой рынок. Понижение ставки ЦБ на 150 б.п. не только не стало причиной для коррекции в ОФЗ, но и вызвало некоторый рост цен, в итоге кривая заканчивала день на 20-30 б.п. ниже. Негативный «керри» ограничивает шансы на краткосрочный рост, но комментарии ЦБ и относительная стабильность рубля могут поддержать спрос нерезидентов, которые традиционно смотрят на курс и динамику инфляции как ориентир для ставок ЦБ. Более того, аналитики продолжают понижать прогнозы по ним на конец года, что делают ОФЗ среднесрочно-интересными. Прогноз ING Дмитрий Полевой Главный экономист, Россия & СНГ Москва +7 495 771 7994 dmitry.polevoy@ingbank.com research.ing.com (на конец квартала) 2К15 3К15 4К15 1К16 2К16 USD/RUB Basket/RUB EUR/USD Нефть Urals, средн. (US$/брл.) 60.10 60.10 1.00 65.0 56.10 55.60 0.98 70.0 53.30 52.10 0.95 75.0 52.25 50.35 0.92 80.0 51.40 49.10 0.90 80.0 1 SEE THE DISCLOSURES APPENDIX FOR IMPORTANT DISCLOSURES & ANALYST CERTIFICATION МониторING рынков 05.05.2015 Раскрытие информации Настоящее сообщение ("Сообщение") не является офертой, предложением делать оферты, акцептом каких-либо оферт или рекламой. Сообщение является мнением, составленным на основании доступных сведений. Достоверность таких сведений не гарантируется. Мы не принимаем на себя какой-либо ответственности за убытки, причиненные использованием Сообщения. 2