МониторING рынков от 20.04.15

advertisement

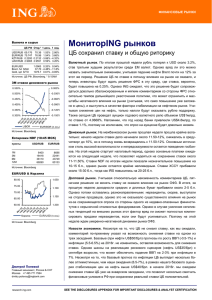

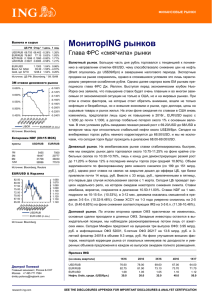

ФИНАНСОВЫЕ РЫНКИ Report title Month Year Kjyu Валюта и сырье ЦБ РФ Откр.* 1 день 1 нед. USD/RUB EUR/RUB KZT/RUB UAH/RUB 50.530 51.35 2.91% 54.516 55.46 3.28% 0.2719 0.2788 3.67% 2.4119 2.4452 2.69% EUR/USD Brent, fut $/bbl Gold, spt $/TO -3.93% -2.12% -3.35% 3.05% 1.0786 0.21% 1.78% 64.20 1.13% 11.02% 1205.4 0.41% 0.07% Источник: ЦБ РФ, Bloomberg. * 9.15AM 3M ставки денежного рынка 0.090% 0.080% 0.070% 0.060% 0.050% 0.040% 0.030% 0.020% 0.010% 0.000% 0.285% 0.275% 0.265% 0.255% 0.245% LIBOR EURIBOR (п.ось) Источник: Bloomberg Котировки NDF (11:15 MCK) пункты USD/RUB EUR/RUB 6281 18225 34905 64447 7056 20073 38722 74207 1M 3M 6M 12M Источник: Bloomberg EUR/USD & Корзина 75.00 1.000 70.00 1.050 65.00 1.100 60.00 1.150 55.00 1.200 50.00 1.250 Корзина EUR/USD (п.ось) Источник: Bloomberg МониторING рынков Внутренний спрос усилил падение в марте 3 месяца Валютный рынок. Несмотря на то, что прошлую неделю большинство ЕМЕА валют закончили ростом к USD (0.5-2%), рост рубля более чем на 3% стал вновь лучшим результатом. Продолжающийся рост спроса на российские активы в рамках операций carry-trade, продажи со стороны населения и компаний (причем, не только под предстоящие налоги, но и, в целом, в рамках решений о ликвидации валютных запасов), рост нефтяных котировок и некоторое ослабление доллара к ключевым валютам – факторы «рублевого» успеха прошлой недели. Исходя из наших базовых прогнозов по нефти и экономике РФ, предварительных данных о платежном балансе за 1К15 и обновленного графика погашения внешнего долга мы попрежнему считаем текущие уровни около 50/USD слишком агрессивными. До конца апреля рубль вполне может сохранить поддержку от вышеупомянутых факторов и налоговых продаж, однако длинные майские выходные и снижение предложения валюты со стороны локальных участников вкупе с ожидаемым снижением ставки ЦБ могут стать триггером для фиксации длинных позиций в рублевых активах. Денежный рынок. На межбанковском рынке ставки депо продолжали оставаться близко к верхней границе диапазона ЦБ, причем, зачастую, ставки на свопах были чуть ниже. Основной спрос на ликвидность исходил от крупнейших госбанков. Заметный отток ликвидности через налоги 15 апреля был в последствии несколько нивелирован, объем ликвидности в системе вырос до 1.4 трлн. руб. На этой неделе ситуация будет определяться во многом действиями ЦБ, поскольку предложение депозитов Казначейства (300 млрд. руб.) позволит, в лучшем случае, лишь ненамного перекрыть ожидаемые погашения (около 240 млрд. руб.). В условиях ожидаемых налоговых выплат (вкл. Квартальные платежи) ставки останутся высокими. Долговой рынок. Большую часть прошлой недели рынок ОФЗ провел на позитивной ноте на фоне снижения доходностей на 40-50 б.п. Ситуация на валютном рынке питала ожидания более агрессивного снижения ставок ЦБ на предстоящем заседании, причем даже ужесточение условий на денежном рынке не оказывала никакого влияния. Однако в пятницу рынок решил частично зафиксировать прибыль, доходности выросли на 25-30 б.п. в коротких и длинных выпусках. Покупки от нерезидентов либо снизились, либо, вовсе, сменились осторожными запросами на продажу. В текущей кривой уже заложены довольно агрессивные ожидания по снижению ставки, поэтому шансы на коррекцию с текущих уровней, с нашей точки зрения, заметно выше шансов на дальнейший рост госбумаг, даже если рубль будет стабилен. Новости экономики. Несмотря на то, что мартовская статистика оказалась смешанной (углубление спада розницы и зарплат при меньшем сокращении инвестиций), падение потребления усилилось с 6.2% до 7.2%, а внутренний спрос упал на 6.8% vs 6.3% в феврале. Лишь меньший спад промпроизводства добавил немного позитива. Вкупе со стабильностью недельной инфляции (16.8%) и ростом рубля это даст возможность ЦБ понизить ставку, как минимум, на 100 б.п. 30 апреля. Прогноз ING Дмитрий Полевой Главный экономист, Россия & СНГ Москва +7 495 771 7994 dmitry.polevoy@ingbank.com research.ing.com (на конец квартала) 2К15 3К15 4К15 1К16 2К16 USD/RUB Basket/RUB EUR/USD Нефть Urals, средн. (US$/брл.) 60.10 60.10 1.00 65.0 56.10 55.60 0.98 70.0 53.30 52.10 0.95 75.0 52.25 50.35 0.92 80.0 51.40 49.10 0.90 80.0 1 SEE THE DISCLOSURES APPENDIX FOR IMPORTANT DISCLOSURES & ANALYST CERTIFICATION МониторING рынков 20.04.2015 Раскрытие информации Настоящее сообщение ("Сообщение") не является офертой, предложением делать оферты, акцептом каких-либо оферт или рекламой. Сообщение является мнением, составленным на основании доступных сведений. Достоверность таких сведений не гарантируется. Мы не принимаем на себя какой-либо ответственности за убытки, причиненные использованием Сообщения. 2