Банковская система России 2011: тенденции и приоритеты

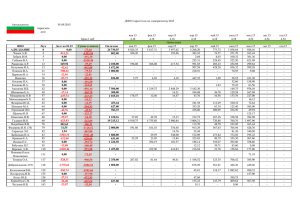

реклама

Банковская система России 2012: вопросы регулирования и управления активами А.Г.Аксаков, Президент Ассоциации региональных банков России Москва 21 марта 2012 г. Краткосрочный прогноз темпов роста ВВП, % (по сравнению с предыдущим годом) факт прогноз отличие от прогноза МВФ в сентябре 2011 г. 2010 2011 2012 2013 2012 2013 Мир в целом 5,2 3,8 3,3 3,9 -0,7 -0,6 США Страны зоны Евро 3,0 1,8 1,8 2,2 -0,7 -0,5 1,9 1,6 -0,5 0,8 -1,6 -0,7 4 4,1 3,3 3,5 -0,8 -0,5 10,4 9,2 8,2 8,8 -0,8 -0,7 Россия Китай Источник: Перспективы развития мировой экономики, Бюллетень МВФ, январь 2012 2 Вероятные сценарии темпов роста ВВП в России 5 max 4,5 max 4 3,5 min 3 2,5 2 min 2010 2011 2012 2013 Источник: оценки Минэкономразвития, МВФ, ОЭСР, Ренессанс- капитал и Российской экономической школы 3 Основные показатели деятельности банковского сектора Российской Федерации 25000 22500 20000 17500 15000 12500 10000 7500 5000 2500 0 01.01.2006 01.01.2007 01.01.2008 01.01.2009 01.01.2010 01.01.2011 01.01.2012 Кредиты и прочие размещенные средства, предоставленные нефинансовым организациям и физическим лицам, включая просроченную задолженность (млрд. руб.) Ценные бумаги, приобретенные кредитными организациями (млрд. руб.) Вклады физических лиц (млрд. руб.) Средства, привлеченные от организаций (млрд. руб.) Источник: Банк России 4 Финансирование банками предприятий и организаций (млрд. руб.) 25000 20000 15000 10000 5000 кредиты предприятиям и организациям 01.01.2012 01.10.2011 01.07.2011 01.04.2011 01.01.2011 01.10.2010 01.07.2010 01.04.2010 01.01.2010 01.10.2009 01.07.2009 01.04.2009 01.01.2009 01.10.2008 01.07.2008 01.04.2008 01.01.2008 0 вложения в облигации предприятий и организаций Источник: Банк России 5 Источник: Банк России 01.01.12 01.10.11 01.07.11 01.04.11 01.01.11 01.10.10 01.07.10 01.04.10 01.01.10 01.10.09 01.07.09 01.04.09 01.01.09 01.10.08 01.07.08 01.04.08 01.01.08 Динамика розничного кредитования, млрд. руб. 6 000 Кредиты физическим лицам 5 000 4 000 3 000 2 000 1 000 0 6 Надзорные инициативы Банка России по регулированию кредитного и рыночного рисков ( Инструкция №110-И, Положения №283-П и № 313-П) Вводится понятие «показатель ПК - операции с повышенными коэффициентами риска» С коэффициентом 1,1 должны учитываться сделки с непрозрачными контрагентами; С коэффициентом 1,5 должны учитываться все прочие рискованные операции. Вводится резервирование по вложениям в паи паевых инвестиционных фондов, активы которых составляют денежные требования и требования, признаваемыми ссудами. Вводится резервирование по непрофильным активам, в том числе перешедшим к банкам в порядке отступного или при обращении взыскания на заложенные по кредитам активы. Вводится резервирование по ценным бумагам, права на которые удостоверяются организациями (депозитариями) Вводится повышенный коэффициент риска (1,5) на инвестиции банков в некоторые долговые и долевые ценные бумаги 7 Планируемые изменения в подходах Банка России к формированию резервов на возможные потери по ссудам (Положение № 254 –П) Предполагается введение новых или увеличение действующих норм резервирования по кредитам, предоставленным «техническим» или аффилированным с банком компаниям. Планируется ужесточить порядок резервирования в отношении офшорных компаний. Закрепляется право регулятора осуществлять проверку заемщика и предоставленного им обеспечения по кредиту в случае, если информация, полученная от банка-кредитора, будет вызывать у регулятора сомнения. 8 Качество кредитного портфеля банковского сектора, % на 01.01.2011 11% 3% 5% 46% на 01.01.2012 11% 3% 4% 53% стандартные нестандартные сомнительные проблемные 35% 29% безнадёжные Источник: Банк России 9 Динамика просроченной и сомнительной задолженности 24 6000 20 5000 16 4000 12 3000 8 2000 4 1000 0 0 01.01.2008 01.01.2009 01.01.2010 01.01.2011 01.01.2012 Сомнительная задолженность (без учета просроченной), млрд.руб. (правая шкала) Просроченная ссудная задолженность, млрд.руб. (правая шкала) Доля ссуд III-V категорий качества в совокупном кредитном портфеле, % Удельный вес просроченной задолженности в совокупном кредитном портфеле, % Источник: Банк России 10 Оценки удельного веса проблемной задолженности банковского сектора на начало 2012 года КПМГ Эксперт РА Банк России 0% 7% 14% 21% 28% 11 Совокупный капитал российских банков и показатель достаточности капитала 5500 24 5000 22 4500 20 4000 18 3500 16 3000 14 2500 12 1500 10 янв.08 фев.08 мар.08 апр.08 май.08 июн.08 июл.08 авг.08 сен.08 окт.08 ноя.08 дек.08 янв.09 фев.09 мар.09 апр.09 май.09 июн.09 июл.09 авг.09 сен.09 окт.09 ноя.09 дек.09 янв.10 фев.10 мар.10 апр.10 май.10 июн.10 июл.10 авг.10 сен.10 окт.10 ноя.10 дек.10 янв.11 фев.11 мар.11 апр.11 май.11 июн.11 июл.11 авг.11 сен.11 окт.11 ноя.11 дек.11 янв.12 2000 собственные средства (капитал), млрд. рублей норматив достаточности капитала (Н1), % (правая шкала) норматив достаточности капитала по 30 крупнейшим банкам, % (правая шкала) Источник: Банк России 12 Показатели ликвидности банковского сектора 120 110 100 90 80 70 01.01.12 01.07.11 01.01.11 01.07.10 01.01.10 01.07.09 01.01.09 01.07.08 01.01.08 01.07.07 01.01.07 01.07.06 01.01.06 60 Отношение средств клиентов к совокупным ссудам, % Отношение ликвидных активов к краткосрочным обязательствам (норматив Н3) Источник: Банк России 13 Динамика совокупных и ликвидных активов банковского сектора, млрд. руб. 50000 40000 30000 20000 10000 0 01.01.2008 01.01.2009 01.01.2010 01.01.2011 01.01.2012 ликвидные активы банковского сектора без ФОР совокупные активы банковского сектора Источник: Банк России 14 Ликвидные активы банковского сектора, млрд. рублей 4500 62% 4000 61% 60% 3500 3000 56% 56% 56% 56% 2500 2000 58% 53% 54% 1500 52% 1000 50% 500 0 48% 01.01.2008 01.01.2009 01.01.2010 01.01.2011 01.01.2012 остальных кредитных организаций 30-ти крупнейших банков доля 30-ти крупнейших в ликвидных активах банковского сектора, % Источник: Банк России 15 Спасибо за внимание!