ОБЛИГАЦИИ

реклама

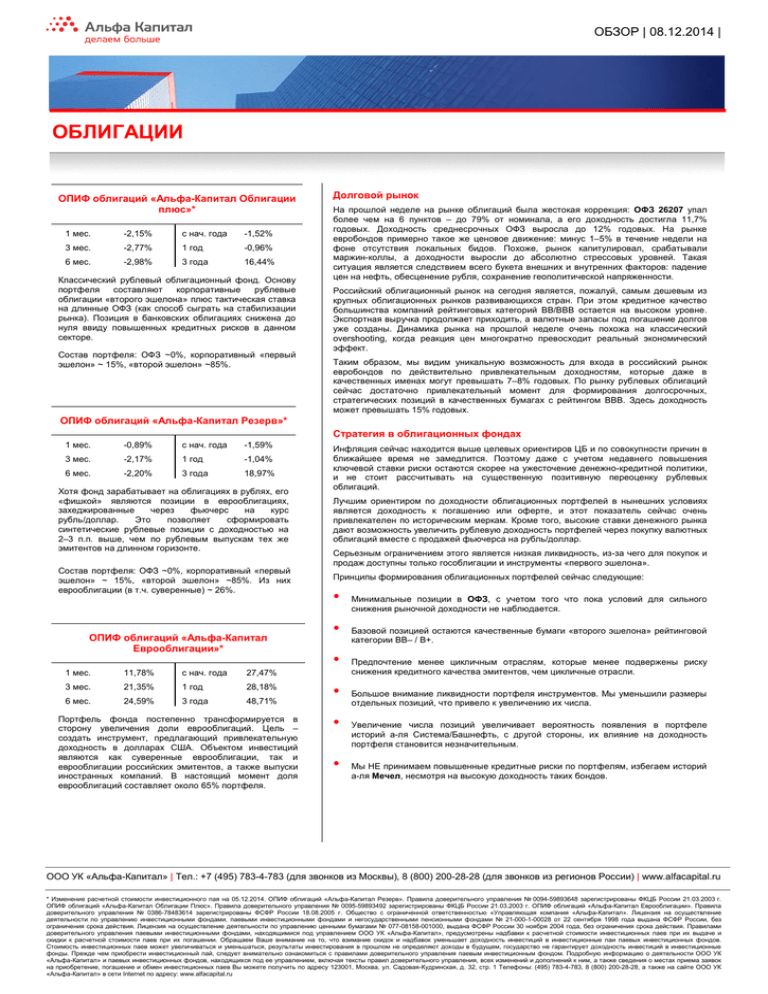

ОБЗОР | 08.12.2014 | ОБЛИГАЦИИ ОПИФ облигаций «Альфа-Капитал Облигации плюс»* 1 мес. -2,15% с нач. года -1,52% 3 мес. -2,77% 1 год -0,96% 6 мес. -2,98% 3 года 16,44% Классический рублевый облигационный фонд. Основу портфеля составляют корпоративные рублевые облигации «второго эшелона» плюс тактическая ставка на длинные ОФЗ (как способ сыграть на стабилизации рынка). Позиция в банковских облигациях снижена до нуля ввиду повышенных кредитных рисков в данном секторе. Состав портфеля: ОФЗ ~0%, корпоративный «первый эшелон» ~ 15%, «второй эшелон» ~85%. Долговой рынок На прошлой неделе на рынке облигаций была жестокая коррекция: ОФЗ 26207 упал более чем на 6 пунктов – до 79% от номинала, а его доходность достигла 11,7% годовых. Доходность среднесрочных ОФЗ выросла до 12% годовых. На рынке евробондов примерно такое же ценовое движение: минус 1–5% в течение недели на фоне отсутствия локальных бидов. Похоже, рынок капитулировал, срабатывали маржин-коллы, а доходности выросли до абсолютно стрессовых уровней. Такая ситуация является следствием всего букета внешних и внутренних факторов: падение цен на нефть, обесценение рубля, сохранение геополитической напряженности. Российский облигационный рынок на сегодня является, пожалуй, самым дешевым из крупных облигационных рынков развивающихся стран. При этом кредитное качество большинства компаний рейтинговых категорий ВВ/ВВВ остается на высоком уровне. Экспортная выручка продолжает приходить, а валютные запасы под погашение долгов уже созданы. Динамика рынка на прошлой неделе очень похожа на классический overshooting, когда реакция цен многократно превосходит реальный экономический эффект. Таким образом, мы видим уникальную возможность для входа в российский рынок евробондов по действительно привлекательным доходностям, которые даже в качественных именах могут превышать 7–8% годовых. По рынку рублевых облигаций сейчас достаточно привлекательный момент для формирования долгосрочных, стратегических позиций в качественных бумагах с рейтингом ВВВ. Здесь доходность может превышать 15% годовых. ОПИФ облигаций «Альфа-Капитал Резерв»* Стратегия в облигационных фондах 1 мес. -0,89% с нач. года -1,59% 3 мес. -2,17% 1 год -1,04% 6 мес. -2,20% 3 года 18,97% Хотя фонд зарабатывает на облигациях в рублях, его «фишкой» являются позиции в еврооблигациях, захеджированные через фьючерс на курс рубль/доллар. Это позволяет сформировать синтетические рублевые позиции с доходностью на 2–3 п.п. выше, чем по рублевым выпускам тех же эмитентов на длинном горизонте. Состав портфеля: ОФЗ ~0%, корпоративный «первый эшелон» ~ 15%, «второй эшелон» ~85%. Из них еврооблигации (в т.ч. суверенные) ~ 26%. ОПИФ облигаций «Альфа-Капитал Еврооблигации»* 1 мес. 11,78% с нач. года 27,47% 3 мес. 21,35% 1 год 28,18% 6 мес. 24,59% 3 года 48,71% Портфель фонда постепенно трансформируется в сторону увеличения доли еврооблигаций. Цель – создать инструмент, предлагающий привлекательную доходность в долларах США. Объектом инвестиций являются как суверенные еврооблигации, так и еврооблигации российских эмитентов, а также выпуски иностранных компаний. В настоящий момент доля еврооблигаций составляет около 65% портфеля. Инфляция сейчас находится выше целевых ориентиров ЦБ и по совокупности причин в ближайшее время не замедлится. Поэтому даже с учетом недавнего повышения ключевой ставки риски остаются скорее на ужесточение денежно-кредитной политики, и не стоит рассчитывать на существенную позитивную переоценку рублевых облигаций. Лучшим ориентиром по доходности облигационных портфелей в нынешних условиях является доходность к погашению или оферте, и этот показатель сейчас очень привлекателен по историческим меркам. Кроме того, высокие ставки денежного рынка дают возможность увеличить рублевую доходность портфелей через покупку валютных облигаций вместе с продажей фьючерса на рубль/доллар. Серьезным ограничением этого является низкая ликвидность, из-за чего для покупок и продаж доступны только гособлигации и инструменты «первого эшелона». Принципы формирования облигационных портфелей сейчас следующие: • • • • • • Минимальные позиции в ОФЗ, с учетом того что пока условий для сильного снижения рыночной доходности не наблюдается. Базовой позицией остаются качественные бумаги «второго эшелона» рейтинговой категории ВВ– / В+. Предпочтение менее цикличным отраслям, которые менее подвержены риску снижения кредитного качества эмитентов, чем цикличные отрасли. Большое внимание ликвидности портфеля инструментов. Мы уменьшили размеры отдельных позиций, что привело к увеличению их числа. Увеличение числа позиций увеличивает вероятность появления в портфеле историй а-ля Система/Башнефть, с другой стороны, их влияние на доходность портфеля становится незначительным. Мы НЕ принимаем повышенные кредитные риски по портфелям, избегаем историй а-ля Мечел, несмотря на высокую доходность таких бондов. ООО УК «Альфа-Капитал» | Тел.: +7 (495) 783-4-783 (для звонков из Москвы), 8 (800) 200-28-28 (для звонков из регионов России) | www.alfacapital.ru * Изменение расчетной стоимости инвестиционного пая на 05.12.2014. ОПИФ облигаций «Альфа-Капитал Резерв». Правила доверительного управления № 0094-59893648 зарегистрированы ФКЦБ России 21.03.2003 г. ОПИФ облигаций «Альфа-Капитал Облигации Плюс». Правила доверительного управления № 0095-59893492 зарегистрированы ФКЦБ России 21.03.2003 г. ОПИФ облигаций «Альфа-Капитал Еврооблигации». Правила доверительного управления № 0386-78483614 зарегистрированы ФСФР России 18.08.2005 г. Общество с ограниченной ответственностью «Управляющая компания «Альфа-Капитал». Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00028 от 22 сентября 1998 года выдана ФСФР России, без ограничения срока действия. Лицензия на осуществление деятельности по управлению ценными бумагами № 077-08158-001000, выдана ФСФР России 30 ноября 2004 года, без ограничения срока действия. Правилами доверительного управления паевыми инвестиционными фондами, находящимися под управлением ООО УК «Альфа-Капитал», предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и скидки к расчетной стоимости паев при их погашении. Обращаем Ваше внимание на то, что взимание скидок и надбавок уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Подробную информацию о деятельности ООО УК «Альфа-Капитал» и паевых инвестиционных фондов, находящихся под ее управлением, включая тексты правил доверительного управления, всех изменений и дополнений к ним, а также сведения о местах приема заявок на приобретение, погашение и обмен инвестиционных паев Вы можете получить по адресу 123001, Москва, ул. Садовая-Кудринская, д. 32, стр. 1 Телефоны: (495) 783-4-783, 8 (800) 200-28-28, а также на сайте ООО УК «Альфа-Капитал» в сети Internet по адресу: www.alfacapital.ru