ОБЛИГАЦИИ ОБЗОР | 26.10.2015 |

реклама

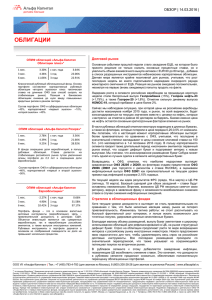

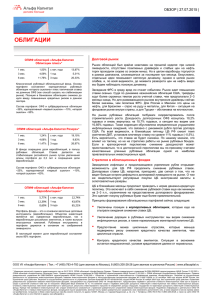

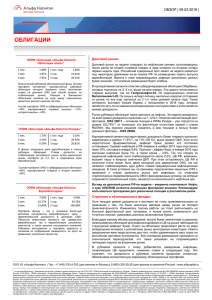

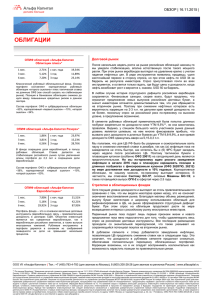

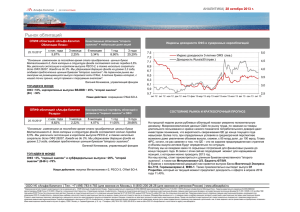

ОБЗОР | 26.10.2015 | ОБЛИГАЦИИ ОПИФ облигаций «Альфа-Капитал Облигации плюс»* 1 мес. 3 мес. 6 мес. 3,47% 3,64% 10,14% с нач. года 1 год 3 года 18,11% 10,16% 21,69% Классический рублевый облигационный фонд. Основу портфеля составляют корпоративные рублевые облигации «второго эшелона» плюс тактическая ставка на длинные ОФЗ (как способ сыграть на стабилизации рынка). Позиция в банковских облигациях снижена до нуля ввиду повышенных кредитных рисков в данном секторе. Состав портфеля: ОФЗ и субфедеральные облигации ~53%, корпоративный «первый эшелон» ~10%, «второй эшелон» ~34%. ОПИФ облигаций «Альфа-Капитал Резерв»* 1 мес. 3 мес. 6 мес. 2,52% 3,27% 8,66% с нач. года 1 год 3 года 23,00% 14,56% 28,16% В фонде сокращена доля еврооблигаций в пользу рублевых облигаций. Ставка делается на стабилизацию российского рынка путем увеличения длины портфеля до 2,3 лет и сокращения доли еврооблигаций. Состав портфеля: ОФЗ и субфедеральные облигации ~38%, корпоративный «первый эшелон» ~10%, «второй эшелон» ~50%. ОПИФ облигаций «Альфа-Капитал Еврооблигации»* 1 мес. 3 мес. 6 мес. -1,23% 12,68% 22,42% с нач. года 1 год 3 года 26,67% 48,28% 81,25% Портфель фонда – это в основном валютные долговые инструменты (еврооблигации). Объектом инвестиций являются как суверенные еврооблигации, так и еврооблигации российских эмитентов, а также выпуски иностранных компаний. Рублевые инструменты в портфеле держатся в основном из соображений ликвидности, их доля не превышает нескольких процентов. Долговой рынок Прошлая неделя принесла прибыли всем держателям российских ценных бумаг. С начала года индекс JPM CEMBI Russia уже принес инвесторам почти 30% долларовой прибыли, и по-прежнему российские бонды предлагают значительную премию к крупным развивающимся рынкам (за исключением Бразилии, которая находится под прессом политических и бюджетных проблем). Хитом прошлой недели стали субординированные банковские выпуски, ряд из которых прибавили в цене 4−5%. Неплохо себя чувствовали бумаги Вымпелкома, а также вся кривая РЖД. Ралли российских бондов продолжается, и, пока сохраняется дефицит ценных бумаг, мы считаем преждевременным давать рекомендацию на фиксацию прибыли. Рынок рублевых облигаций также чувствовал себя достаточно хорошо. Доходность ОФЗ 26207 впервые с ноября 2014 года коснулась уровня 10% годовых. Пятничное заседание ЦБ РФ вряд ли станет сюрпризом для инвесторов: мы ожидаем, что регулятор понизит ключевую ставку на 50 б.п., а всего до конца года совокупное снижение может составить 100−150 б.п. Таким образом, инвестиционная идея ОФЗ остается актуальной. Мы ждем замедления инфляции начиная с декабря текущего года, что будет обусловлено как эффектом базы, так и сокращением совокупного спроса в экономике. Также мы считаем рациональным участие в новых размещениях рублевых облигаций, так как спред корпоративного сегмента выше 200 б.п. представляет собой привлекательную возможность для получения дополнительной доходности. В частности, мы считаем интересным новый 3-летний выпуск ОАО Силовые машины, который был размещен на прошлой неделе со ставкой купона 12,3% годовых, и планируем включить данную бумагу в портфели наших облигационных фондов. Взгляд на рынок российских облигаций остается умеренно позитивным. Темп роста цен должен замедлиться, но коррекции, какими бы они ни были, будут достаточно быстро выкупаться из-за сохраняющегося структурного дефицита российских бондов. Стратегия в облигационных фондах Хотя текущие уровни доходности и выглядят не столь привлекательными по сравнению с тем, что мы видели некоторое время назад, это не означает окончания восстановления рынка. Благодаря малому объему размещений, выкупу бумаг эмитентами и широкому использованию облигаций для рефинансирования в ЦБ на рынке сформировался структурный дефицит ценных бумаг. При этом спрос на облигации продолжает расти по мере возвращения интереса к российскому рынку иностранных инвесторов. Первичный рынок пока подает лишь первые признаки жизни, и нового предложения пока явно недостаточно для того, чтобы удовлетворить весь спрос на российские долговые инструменты. Все последние размещения проходили со значительной переподпиской, что также указывает на сохраняющийся потенциал покупок на вторичном рынке. В рублевом сегменте к этому добавляется замедление инфляции, позволяющее ЦБ продолжать снижение ставок как в этом, так и в следующем году. Это означает, что доходности в рублевом сегменте продолжат снижаться, обеспечивая положительную переоценку облигационных портфелей. Коррекции при этом возможны, но в текущей ситуации их следует воспринимать исключительно как возможность нарастить позиции по привлекательным ценам. ООО УК «Альфа-Капитал» | Тел.: +7 (495) 783-4-783 (для звонков из Москвы), 8 (800) 200-28-28 (для звонков из регионов России) | www.alfacapital.ru * Изменение расчетной стоимости инвестиционного пая на 23.10.2015. ОПИФ облигаций «Альфа-Капитал Резерв». Правила доверительного управления № 0094-59893648 зарегистрированы ФКЦБ России 21.03.2003 г. ОПИФ облигаций «Альфа-Капитал Облигации Плюс». Правила доверительного управления № 0095-59893492 зарегистрированы ФКЦБ России 21.03.2003 г. ОПИФ облигаций «Альфа-Капитал Еврооблигации». Правила доверительного управления № 0386-78483614 зарегистрированы ФСФР России 18.08.2005 г. Общество с ограниченной ответственностью «Управляющая компания «Альфа-Капитал». Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00028 от 22 сентября 1998 года выдана ФСФР России, без ограничения срока действия. Лицензия на осуществление деятельности по управлению ценными бумагами № 077-08158-001000, выдана ФСФР России 30 ноября 2004 года, без ограничения срока действия. Правилами доверительного управления паевыми инвестиционными фондами, находящимися под управлением ООО УК «Альфа-Капитал», предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и скидки к расчетной стоимости паев при их погашении. Обращаем Ваше внимание на то, что взимание скидок и надбавок уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Подробную информацию о деятельности ООО УК «Альфа-Капитал» и паевых инвестиционных фондов, находящихся под ее управлением, включая тексты правил доверительного управления, всех изменений и дополнений к ним, а также сведения о местах приема заявок на приобретение, погашение и обмен инвестиционных паев Вы можете получить по адресу 123001, Москва, ул. Садовая-Кудринская, д. 32, стр. 1 Телефоны: (495) 783-4-783, 8 (800) 200-28-28, а также на сайте ООО УК «Альфа-Капитал» в сети Internet по адресу: www.alfacapital.ru