ОБЛИГАЦИИ ОБЗОР | 08.02.2016 |

advertisement

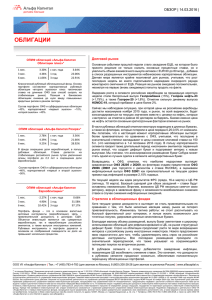

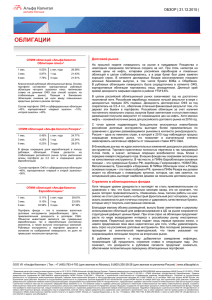

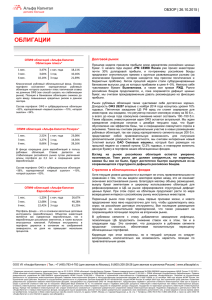

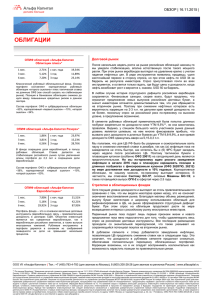

ОБЗОР | 08.02.2016 | ОБЛИГАЦИИ ОПИФ облигаций «Альфа-Капитал Облигации плюс»* 1 мес. 3 мес. 6 мес. 1.80% 2.87% 7.92% с нач. года 1 год 3 года 1.30% 21.61% 20.53% Классический рублевый облигационный фонд. Основу портфеля составляют корпоративные рублевые облигации «второго эшелона» плюс тактическая ставка на длинные ОФЗ (как способ сыграть на стабилизации рынка). Позиция в банковских облигациях снижена до нуля ввиду повышенных кредитных рисков в данном секторе. Состав портфеля: ОФЗ и субфедеральные облигации ~43%, корпоративный «первый эшелон» ~10%, «второй эшелон» ~40%. ОПИФ облигаций «Альфа-Капитал Резерв»* 1 мес. 3 мес. 6 мес. 1.75% 2.54% 6.59% с нач. года 1 год 3 года 1.02% 20.54% 26.81% В фонде сокращена доля еврооблигаций в пользу рублевых облигаций. Ставка делается на стабилизацию российского рынка путем увеличения длины портфеля до 2,3 лет и сокращения доли еврооблигаций. Состав портфеля: ОФЗ и субфедеральные облигации ~46%, корпоративный «первый и второй эшелон» ~50%. ОПИФ облигаций «Альфа-Капитал Еврооблигации»* 1 мес. 3 мес. 6 мес. 7.09% 16.27% 23.49% с нач. года 1 год 3 года 4.90% 34.19% 106.86% Портфель фонда – это в основном валютные долговые инструменты (еврооблигации). Цель – привлекательная доходность в долларах США. Объектом инвестиций являются как суверенные еврооблигации, так и еврооблигации российских эмитентов, а также выпуски иностранных компаний. Рублевые инструменты в портфеле держатся в основном из соображений ликвидности, их доля не превышает нескольких процентов. Долговой рынок Долговой рынок на неделе следовал за нефтяными ценами, консолидируясь после ралли во второй половине января, в ходе которого он отыграл потери первых недель года. Российский суверенный долг может на неделе оказаться под некоторым давлением из-за планов РФ по размещению нового выпуска еврооблигаций. Вместе с этим сохраняющийся дефицит российских ценных бумаг означает, что влияние размещения будет слабым. В корпоративном сегменте отметим субординированные облигации Сбербанка, которые торгуются на 2–3 п.п. выше начала января. Это дорого относительно старших выпусков, той же Газпромнефти-23. Из недооцененных отметим Металлоинвест-20. Он лишь в четверг-пятницу несколько сократил отставание от рынка, но все еще торгуется на 2 п.п. ниже уровней начала года. Также интересно выглядят бумаги Евраза с погашением в 2018 году, которые являются чуть ли не самыми высокодоходными инструментами в этом сегменте кривой доходности. Рынок рублевых облигаций также двигался за нефтью. За неделю доходность по всей кривой доходности снизилась на 7–12 б.п. Отметим впечатляющий рост флотеров. ОФЗ 29011 – основная позиция в ПИФе Резерв – уже торгуется на уровне 103,75%** от номинала, это фактически отсутствие премии к ставке RUONIA. Мы приняли решение сократить в нем позицию в пользу более длинного флотера – ОФЗ 29006. Корпоративный сегмент выглядит крепко: доходность бумаг «первого эшелона» закрепилась в районе 11,5%**, на 110–130 б.п. выше кривой ОФЗ. Хотя этого недостаточно фундаментально, дефицит бумаг делает это состояние устойчивым. Годовая инфляция в РФ впервые в ноября 2014 года опустилась ниже 10%, составив в январе 9,8%. Причина – эффект базы: в январе 2016 года месячная инфляция была 1%, а годом ранее – 3,9%. Так что следим за недельной инфляцией: если стабилизируется около 0,2%, ЦБ РФ, возможно, возьмет паузу в вопросе смягчения ДКП. При этом осторожность ЦБ РФ в конечном счете может быть даже выгодной для держателей ОФЗ, так как позволит стабилизировать курс рубля, снизив среднесрочные инфляционные ожидания. В таких условиях мы по-прежнему предпочитаем защитные ОФЗ с привязкой к ставке денежного рынка или инфляции, но отмечаем стратегическую привлекательность ОФЗ с фиксированным купоном, на которые сохраняется значительный спрос, несмотря на волатильность нефтяных цен. Взгляд на долговой рынок РФ на неделю – умеренно позитивный. Нефть и курс USD/RUB остаются основными факторами влияния. Рекомендуем пользоваться просадками для увеличения позиций в российском риске. Стратегия в облигационных фондах Хотя текущие уровни доходности и выглядят не столь привлекательными по сравнению с тем, что были несколько месяцев назад, рынок не потерял привлекательности. Изменилась тактика работы: не стоит рассчитывать на быстрый фронтальный рост котировок, и лучше искать возможности для точечных покупок, удерживая длинные качественные бумаги. Благодаря малому объему размещений, выкупу бумаг эмитентами и широкому использованию облигаций для рефинансирования в ЦБ на рынке наблюдается структурный дефицит бумаг. Спрос на облигации продолжает расти по мере возвращения интереса к российскому рынку иностранных инвесторов. Нового предложения явно недостаточно для того, чтобы удовлетворить весь спрос на российские долговые инструменты. Все последние размещения проходили со значительной переподпиской, что также указывает на сохраняющийся потенциал покупок на вторичном рынке. В рублевом сегменте к этому добавляется замедление инфляции, позволяющее ЦБ продолжить снижение ставок в следующем году. Это означает, что доходности в рублевом сегменте продолжат снижаться, обеспечивая положительную переоценку облигационных портфелей. ООО УК «Альфа-Капитал» | Тел.: +7 (495) 783-4-783 (для звонков из Москвы), 8 (800) 200-28-28 (для звонков из регионов России) | www.alfacapital.ru ** по данным Bloomberg * Изменение расчетной стоимости инвестиционного пая на 05.02.2016. ОПИФ облигаций «Альфа-Капитал Резерв». Правила доверительного управления № 0094-59893648 зарегистрированы ФКЦБ России 21.03.2003 г. ОПИФ облигаций «Альфа-Капитал Облигации Плюс». Правила доверительного управления № 0095-59893492 зарегистрированы ФКЦБ России 21.03.2003 г. ОПИФ облигаций «Альфа-Капитал Еврооблигации». Правила доверительного управления № 0386-78483614 зарегистрированы ФСФР России 18.08.2005 г. Общество с ограниченной ответственностью «Управляющая компания «Альфа-Капитал». Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00028 от 22 сентября 1998 года выдана ФСФР России, без ограничения срока действия. Лицензия на осуществление деятельности по управлению ценными бумагами № 077-08158-001000, выдана ФСФР России 30 ноября 2004 года, без ограничения срока действия. Правилами доверительного управления паевыми инвестиционными фондами, находящимися под управлением ООО УК «Альфа-Капитал», предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и скидки к расчетной стоимости паев при их погашении. Обращаем Ваше внимание на то, что взимание скидок и надбавок уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Подробную информацию о деятельности ООО УК «Альфа-Капитал» и паевых инвестиционных фондов, находящихся под ее управлением, включая тексты правил доверительного управления, всех изменений и дополнений к ним, а также сведения о местах приема заявок на приобретение, погашение и обмен инвестиционных паев Вы можете получить по адресу 123001, Москва, ул. Садовая-Кудринская, д. 32, стр. 1 Телефоны: (495) 783-4-783, 8 (800) 200-28-28, а также на сайте ООО УК «Альфа-Капитал» в сети Internet по адресу: www.alfacapital.ru