ОБЛИГАЦИИ

реклама

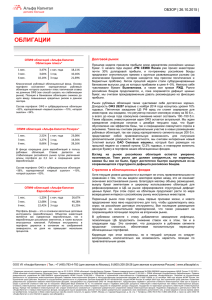

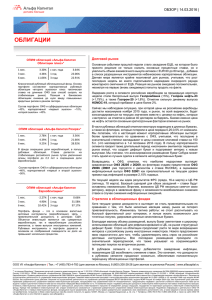

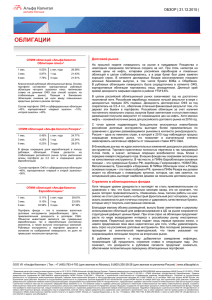

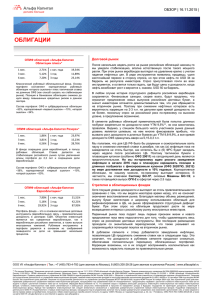

ОБЗОР | 27.07.2015 | ОБЛИГАЦИИ ОПИФ облигаций «Альфа-Капитал Облигации плюс»* 1 мес. 1,50% с нач. года 3 мес. 4,59% 1 год 5,31% 6 мес. 11,76% 3 года 20,33% 13,87% Классический рублевый облигационный фонд. Основу портфеля составляют корпоративные рублевые облигации «второго эшелона» плюс тактическая ставка на длинные ОФЗ (как способ сыграть на стабилизации рынка). Позиция в банковских облигациях снижена до нуля ввиду повышенных кредитных рисков в данном секторе. Состав портфеля: ОФЗ и субфедеральные облигации ~39%, корпоративный «первый эшелон» ~10%, «второй эшелон» ~50%. ОПИФ облигаций «Альфа-Капитал Резерв»* 1 мес. 1,24% с нач. года 3 мес. 4,68% 1 год 9,83% 6 мес. 11,47% 3 года 26,97% В фонде сокращена доля рублевых облигаций. стабилизацию российского длины портфеля до 2,3 еврооблигаций. 19,15% еврооблигаций, в пользу Ставка делается на рынка путем увеличения лет и сокращения доли Состав портфеля: ОФЗ и субфедеральные облигации ~25%, корпоративный «первый эшелон» ~10%, «второй эшелон» ~60%. ОПИФ облигаций «Альфа-Капитал Еврооблигации»* 1 мес. 3 мес. 6 мес. 5,77% 12,39% 0,69% с нач. года 1 год 3 года 12,74% 43,97% 65,21% Портфель фонда – это в основном валютные долговые инструменты (еврооблигации). Объектом инвестиций являются как суверенные еврооблигации, так и еврооблигации российских эмитентов, а также выпуски иностранных компаний. Рублевые инструменты в портфеле держатся в основном из соображений ликвидности. В настоящий момент доля еврооблигаций составляет около 80% портфеля. Долговой рынок Рынок облигаций был крайне неактивен на прошлой неделе: при низкой ликвидности, отсутствии позитивных драйверов и слабых цен на нефть торги проходили скорее со знаком минус. Но в целом евробонды торгуются в рамках диапазона, сложившегося за последние три месяца. Безусловно, отдельные идеи показывают неплохую динамику, однако в целом рынок слабее, и, по всей видимости, до момента разворота цен на нефть вверх мы будем наблюдать похожую динамику. Заседание ФРС в среду вряд ли станет событием. Рынок ждет повышения ставки осенью. Судя по динамике казначейских облигаций США, трейдеры ждут более скромных темпов роста учетной ставки, чем предполагали 2–3 месяца назад. Но для развивающихся рынков внутренние драйверы сейчас более значимы, чем политика ФРС. Для России и Мексики это цены на нефть, для Бразилии – спрос на руду и металлы, для Китая – ситуация на фондовом рынке внутри страны, а для Турции – обстановка на юго-востоке. На рынке рублевых облигаций госбумаги скорректировались после стремительного роста. Доходность долгосрочных ОФЗ коснулась 10,2% годовых и вновь вернулась на 10,7% годовых, а сегодня мы видим уже 10,85% годовых. Такая коррекция обусловлена определенным ухудшением инфляционных ожиданий, что связано с динамикой рубля против доллара США. По всей видимости, в ближайшую пятницу ЦБ РФ снизит темп смягчения ДКП, установив ключевую ставку на уровне 11% годовых (–0,5%). Есть вероятность, что ставка не будет снижена. По нашему мнению, это влияет на тактику, но не на стратегию работы на рынке рублевых бондов. Если в краткосрочной перспективе снижение доходностей может приостановиться, то в долгосрочной перспективе мы по-прежнему считаем качественные длинные рублевые облигации одной из наиболее привлекательных инвестиционных идей. Стратегия в облигационных фондах Замедление инфляции и продолжающееся укрепление рубля открывает возможность для ЦБ РФ продолжить снижение рублевых ставок. Долларовые ставки ЦБ, напротив, приподнял, дав сигнал о том, что не видит больше острого дефицита в долларовой ликвидности на рынке. О том же свидетельствуют регулярные покупки ЦБ иностранной валюты в золотовалютные резервы. ЦБ в ближайшие месяцы продолжит приводить к норме денежно-кредитную политику. Это включает в себя снижение рублевой ставки еще как минимум на 2–3 п.п., ограничение на предоставление долларового фондирования. Это сделает покупку рублевых бумаг еще более привлекательной. Принципы формирования облигационных портфелей сейчас следующие: • • • • Увеличены позиции в корпоративных облигациях, которые еще не отыграли ожидания снижения ставок ЦБ. Увеличение дюрации в рублевых инструментах: мы видим снижение инфляционных рисков, а также нормализацию монетарной политики ЦБ. Предпочтение менее цикличным отраслям, которые меньше подвержены риску снижения кредитного качества эмитентов, чем цикличные отрасли. Контроль кредитного качества эмитентов. Ситуация в экономике остается неоднозначной, условия кредитования далеки от нормальных. ООО УК «Альфа-Капитал» | Тел.: +7 (495) 783-4-783 (для звонков из Москвы), 8 (800) 200-28-28 (для звонков из регионов России) | www.alfacapital.ru * Изменение расчетной стоимости инвестиционного пая на 24.07.2015. ОПИФ облигаций «Альфа-Капитал Резерв». Правила доверительного управления № 0094-59893648 зарегистрированы ФКЦБ России 21.03.2003 г. ОПИФ облигаций «Альфа-Капитал Облигации Плюс». Правила доверительного управления № 0095-59893492 зарегистрированы ФКЦБ России 21.03.2003 г. ОПИФ облигаций «Альфа-Капитал Еврооблигации». Правила доверительного управления № 0386-78483614 зарегистрированы ФСФР России 18.08.2005 г. Общество с ограниченной ответственностью «Управляющая компания «Альфа-Капитал». Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00028 от 22 сентября 1998 года выдана ФСФР России, без ограничения срока действия. Лицензия на осуществление деятельности по управлению ценными бумагами № 077-08158-001000, выдана ФСФР России 30 ноября 2004 года, без ограничения срока действия. Правилами доверительного управления паевыми инвестиционными фондами, находящимися под управлением ООО УК «Альфа-Капитал», предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и скидки к расчетной стоимости паев при их погашении. Обращаем Ваше внимание на то, что взимание скидок и надбавок уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Подробную информацию о деятельности ООО УК «Альфа-Капитал» и паевых инвестиционных фондов, находящихся под ее управлением, включая тексты правил доверительного управления, всех изменений и дополнений к ним, а также сведения о местах приема заявок на приобретение, погашение и обмен инвестиционных паев Вы можете получить по адресу 123001, Москва, ул. Садовая-Кудринская, д. 32, стр. 1 Телефоны: (495) 783-4-783, 8 (800) 200-28-28, а также на сайте ООО УК «Альфа-Капитал» в сети Internet по адресу: www.alfacapital.ru