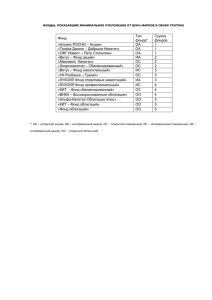

FORTS

реклама

Возможности срочного рынка для институциональных инвесторов Роман Горюнов Вице-президент Российской Торговой Системы Институциональные инвесторы выходят на срочный рынок Предпосылки: • Существенный рост российского рынка акций • Падение ставок на рынке облигаций • Развитие срочного рынка России • Общемировая практика использования деривативов страховыми компаниями и пенсионными фондами По состоянию на ноябрь 2005 года на Срочном рынке РТС уже работают: • 29 общих фондов банковского управления • 28 Паевых инвестиционных фондов 15 управляющих компаний • Открыто 174 счета доверительного управления 1-сен-2005 1-сен-2004 1-сен-2003 1-сен-2002 1-сен-2001 1-сен-2000 1-сен-1999 1-сен-1998 1-сен-1997 1-сен-1996 1-сен-1995 Динамика Индекса РТС Что будет дальше? 1200 1000 800 ? 600 400 200 0 Динамика развития FORTS Срочный рынок FORTS среднедневные показатели по месяцам, млрд рублей 30 6 оборот открытые позиции 5 25 сен-2005 май-2005 янв-2005 сен-2004 0 май-2004 0 янв-2004 5 сен-2003 1 май-2003 10 янв-2003 2 сен-2002 15 май-2002 3 янв-2002 20 сен-2001 4 Ликвидность и объемы FORTS достаточны для выхода крупных инвесторов FORTS: лидер российского рынка производных инструментов Основные стратегии работы с финансовыми производными Хеджирование портфеля акций с использованием фьючерсов и опционов на Индекс РТС Хеджирование портфеля облигаций с использованием фьючерсов на облигации Москвы Хеджирование «голубых фишек» с использованием деривативов на отдельные акции Эффективное управление портфелем за счет снижения транзакционных издержек при работе с производными Хеджирование портфеля акций от падения цен • Для хеджирования портфеля акций от падения необходимо продать фьючерсы • Фьючерсы на Индекс РТС позволяют хеджировать риски ЛЮБОГО портфеля Формула определяет количество фьючерсов, необходимое для хеджирования акции или портфеля β – коэффициент, оценивающий чувствительность цен акции или портфеля акций к Индексу РТС V - текущая стоимость портфеля акций (в долларах США) RTSI - текущее значение Индекса РТС Использование фьючерсов на процентные ставки Фьючерс на корзину московских облигаций позволяет хеджировать риски по ЛЮБОМУ портфелю облигаций, поскольку облигации г.Москвы являются benchmark долгового рынка Корзина 3-летних облигаций г.Москвы: • срок до погашения облигаций – 28–40 месяцев от даты исполнения фьючерса; • объём эмиссии – не менее 4 млрд руб.; • дата первичного размещения не позднее, чем за 1 месяц перед датой исполнения контракта; • решением об эмиссии не предусмотрено право досрочного выкупа или погашения всего выпуска облигаций эмитентом; • дата исполнения контракта не приходится на период времени, в течение которого приостановлены операции по счетам депо, связанные с обращением облигаций данного выпуска. Состав корзины для декабрьского фьючерса – 29-й, 36-й и 43-й выпуски Институциональные инвесторы на срочном рынке Паевые инвестиционные фонды Разрешено инвестировать до 10% стоимости чистых активов в целях хеджирования Общие фонды банковского управления Инструменты инвестирования определяются инвестиционной декларацией Доверительное управление Инструменты инвестирования определяются инвестиционной декларацией Негосударственные пенсионные фонды Деривативы пока не входят в список активов, разрешенных для инвестирования пенсионных резервов НПФов и пенсионных накоплений Страховые компании Могут инвестировать собственные средства. Инвестировать страховые резервы пока запрещено Особенности обслуживания клиентов доверительных управляющих Для учета операций ДУ открываются разделы следующих типов: раздел с кодом вида XX DY zzz; раздел с кодом вида XX YY Dzz. где «D» – фиксированное значение кода, а X, Y, z – любые символы латиницы или арабские цифры. Заявки и сделки, клиента доверительного управления, помечаются признаком «ДУ» Средства гарантийного обеспечения на разделах ДУ учитываются отдельно от средств остальных клиентов и собственных средств Расчетной фирмы Положительный остаток средств на разделах доверительного управления не увеличивает сумму средств Расчетной фирмы и не уменьшает задолженность Расчетной фирмы перед Клиринговым центром Дополнительные возможности производных инструментов • Хеджирование портфеля акций «второго эшелона» путем создания синтетического фьючерса на индекс акций «второго эшелона» • Построение любых стратегий с заданным соотношением риск/доходность путем использования комбинаций опционов, фьючерсов, акций и облигаций • Хеджирование валютных рисков при помощи фьючерсов и опционов на курс рубль/доллар Спасибо за внимание! Тел.: (095) 705-90-31 E-mail: [email protected] Web: www.rts.ru или www.forts.ru