5. Мировые рынки и рефинансирование внешнего долга

реклама

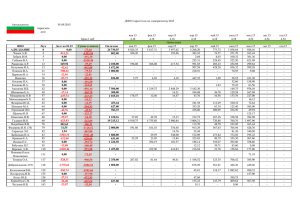

ЦЕНТР МАКРОЭКОНОМИЧЕСКОГО АНАЛИЗА И КРАТКОСРОЧНОГО ПРОГНОЗИРОВАНИЯ Тел.: 8-499-129-17-22, факс: 8-499-129-09-22, e-mail: [email protected], http://www.forecast.ru Финансовые индикаторы кризиса Сентябрь-октябрь 2009 1. Ликвидность банков Основные тенденции: Вплоть до конца сентября - умеренный рост напряженности ситуации с банковской ликвидностью, проявляющийся в снижении остатков средств на срочных депозитах банков в Банке России и расширении спрэда между ставками межбанковского кредита и депозитов в Банке России. Основная причина ухудшения – отток капитала за рубеж Резкое улучшение ситуации с ликвидностью в конце сентября, обусловленное началом масштабного притока внешних капиталов на российские рынки Стабилизация спроса банков на заимствования в Банке России при одновременном изменении его структуры. Повышение спроса на дешевые краткосрочные инструменты, обеспечивающие поддержку ликвидности (прямое РЕПО) и снижение – на долгосрочные и дорогие инструменты, служащие источником фондирования (кредиты без обеспечения и под залог нерыночных активов) Центр макроэкономического анализа и краткосрочного прогнозирования 1 01 фев 05 фев 09 фев 13 фев 17 фев 21 фев 25 фев 01 мар 05 мар 09 мар 13 мар 17 мар 21 мар 25 мар 29 мар 02 апр 06 апр 10 апр 14 апр 18 апр 22 апр 26 апр 30 апр 04 май 08 май 12 май 16 май 20 май 24 май 28 май 01 июн 05 июн 09 июн 13 июн 17 июн 21 июн 25 июн 29 июн 03 июл 07 июл 11 июл 15 июл 19 июл 23 июл 27 июл 31 июл 04 авг 08 авг 12 авг 16 авг 20 авг 24 авг 28 авг 01 сен 05 сен 09 сен 13 сен 17 сен 21 сен 25 сен 29 сен 03 окт 07 окт 1. Ликвидность банков 1.1. Средства на корреспондентских счетах и депозитах банков в ЦБ РФ (млрд. руб.) 800 100 762 700 623 600 500 506 Тренд 300 333 163 509 400 378 317 200 Корреспондентские счета банков в ЦБ 608 550 569 504 479 518 451 271 130 Центр макроэкономического анализа и краткосрочного прогнозирования 460 251 343 223 Тренд 204 152 175 129 0 Депозиты банков в ЦБ 2 1. Ликвидность банков 1.2. Ставки по однодневным межбанковским кредитам и депозитам банков в ЦБ РФ (% годовых) 5.5 12 5.0 10.94 11 10.97 10.73 10.62 4.5 10 4.0 9 8.60 9.05 3.5 8.23 8.30 8.17 7.68 7.60 6.47 7.75 3.0 8 7.44 7 7.25 6.75 6.75 2.5 6.36 6 5.55 6.00 6.25 5.75 5.50 2.0 5 5.25 Cпрэд МБК-депозиты в ЦБ МБК (MIACR) - правая шкала 28 сен 14 сен 31 авг 17 авг 3 авг 20 июл 6 июл 22 июн 8 июн 0 25 май -0.5 11 май 1 27 апр 0.0 13 апр 2 30 мар 0.5 16 мар 3 2 мар 1.0 16 фев 4.75 4 2 фев 1.5 Депозиты в ЦБ - правая шкала Центр макроэкономического анализа и краткосрочного прогнозирования 3 1. Ликвидность банков 1.3. Задолженность банков перед ЦБ РФ (млрд. руб.) 3500 3000 2500 2000 1500 1000 500 Кредиты под залог нерыночных активов Ломбардные кредиты и овернайт РЕПО (аукцион) 4 окт 27 сен 20 сен 13 сен 6 сен 30 авг 23 авг 16 авг 9 авг 2 авг 26 июл 19 июл 5 июл 12 июл 28 июн 21 июн 7 июн 14 июн 31 май 24 май 17 май 3 май 10 май 26 апр 19 апр 5 апр 12 апр 29 мар 22 мар 8 мар Беззалоговые кредиты 15 мар 1 мар 22 фев 8 фев 15 фев 1 фев 0 РЕПО (фиксированная ставка) Центр макроэкономического анализа и краткосрочного прогнозирования 4 2. Валютный рынок Основные тенденции: Устойчивое повышение стоимости рубля по отношению к бивалютной корзине, доллару и евро. Основная причина – расширение притока экспортной выручки Преодоление рынком ожиданий ослабления рубля в краткосрочном периоде (до конца года) и сохранение слабых девальвационных ожиданий – в среднесрочном (середина следующего года). Индикатор – снижение фьючерсного курса бивалютной корзины Отказ Банка России от масштабных покупок валюты в резервы с целью минимизации эмиссионного эффекта Вплоть до конца сентября - покупка избыточного предложения валюты банками (мотив: сохраняющиеся слабые среднесрочные девальвационные ожидания). Как следствие – балансирование валютного рынка за счет оттока капитала C конца сентября – расширение притока спекулятивных капиталов из-за рубежа, формирующее мощный потенциал дальнейшего укрепления рубля Центр макроэкономического анализа и краткосрочного прогнозирования 5 01 фев 05 фев 09 фев 13 фев 17 фев 21 фев 25 фев 01 мар 05 мар 09 мар 13 мар 17 мар 21 мар 25 мар 29 мар 02 апр 06 апр 10 апр 14 апр 18 апр 22 апр 26 апр 30 апр 04 май 08 май 12 май 16 май 20 май 24 май 28 май 01 июн 05 июн 09 июн 13 июн 17 июн 21 июн 25 июн 29 июн 03 июл 07 июл 11 июл 15 июл 19 июл 23 июл 27 июл 31 июл 04 авг 08 авг 12 авг 16 авг 20 авг 24 авг 28 авг 01 сен 05 сен 09 сен 13 сен 17 сен 21 сен 25 сен 29 сен 03 окт 07 окт 2. Валютный рынок 2.1. Стоимость бивалютной корзины (55% стоимости доллара, 45% - евро) в рублях 42 верхняя граница технического коридора 41 40.53 40 39 38.89 39.09 38.55 36.42 38.76 38 38.05 38.05 37.43 37 37.49 36.35 36.55 36 36.10 35 Центр макроэкономического анализа и краткосрочного прогнозирования 6 2. Валютный рынок 2.2. Фьючерсные контракты на курсы валют к рублю (курсы по ценам последних сделок основной сессии FORTS, руб.) Контракты на декабрь 2009 г. 50 49.99 48.50 47.94 45.28 45.50 45.65 верхняя граница технического коридора бивалютной корзины 46 46.20 45.55 45.29 45.80 44.18 42 44 34.44 33.40 32.66 32.78 32.76 32.71 30.68 30.10 расчетная стоимость бивалютной корзины 20 сен 27 сен 4 окт 30 авг 6 сен 13 сен 2 авг 9 авг 16 авг 23 авг 5 июл 12 июл 19 июл 26 июл 7 июн 14 июн 21 июн 28 июн 10 май 17 май 24 май 31 май 12 апр 19 апр 26 апр 3 май 15 мар 22 мар 29 мар 5 апр 15 фев 22 фев 1 мар 8 мар 1 фев 8 фев 28 доллар 33.31 33.54 34.30 33.62 33.24 33.41 32 31.20 30 евро 37.74 35.32 33.45 32.64 32 35.05 34 32.46 38.76 38.18 36.82 36 31.97 31.41 30 30.66 28 евро доллар 21 июн 28 июн 5 июл 12 июл 34 36.44 24 май 31 май 7 июн 14 июн 35.73 34.30 39.97 19 апр 26 апр 3 май 10 май 17 май 36 40.11 38.63 37.36 38 38.64 37.66 37.25 38.31 22 мар 29 мар 5 апр 12 апр 38.45 38.36 22 фев 1 мар 8 мар 15 мар 36.32 39.72 40.29 39.30 38.60 38.24 39.56 37.21 38 41.25 40 38.82 47.05 46.45 46.386 45.06 39.79 1 фев 8 фев 15 фев 40 48.00 47.10 42 40.51 40.98 40.94 48.35 46.92 20 сен 27 сен 4 окт 46.40 43.70 47.72 48 45.50 46.258 47.06 47.60 23 авг 30 авг 6 сен 13 сен 46.89 19 июл 26 июл 2 авг 9 авг 16 авг 50 верхняя граница 48 технического коридора 46 бивалютной корзины 44 42.38 Контракты на март 2010 г. расчетная стоимость бивалютной корзины Центр макроэкономического анализа и краткосрочного прогнозирования 7 прирост международных резервов всего Центр макроэкономического анализа и краткосрочного прогнозирования 1 1 -1 -2 -3 -2 25.09-02.10 -3 1 18.09- 25.09 0 11.09-18.09 7 04.09-11.09 1 28.08-04.09 6 21.08-28.08 -2 14.08-21.08 2 07.08-14.08 1 31.07-07.08 24.07-31.07 5 17.07-24.07 10.07-17.07 03.07-10.07 26.06-03.07 19.06-26.06 1 12.06-19.06 05.06-12.06 10 29.05-05.06 22.05-29.05 15.05-22.05 08.05-15.05 -1 01.05-08.05 24.04-1.05 17.04-24.04 10.04-17.04 03.04-10.04 27.03-03.04 5 20.03-27.03 13.03-20.03 -4 06.03-13.03 -5 27.02-06.03 -5 20.02-27.02 13.02-20.02 млрд. долл. 2. Валютный рынок 2.3. Изменение официальных валютных резервов (млрд. долл.) 15 15 8 10 4 6 3 5 1 0 -1 -4 -5 -10 -8 -10 -15 -15 за вычетом переоценки валют 8 2. Валютный рынок 2.4. Чистый приток капитала и поддержка ликвидности банковской системы монетарными властями1 (млрд. долл.) 68 60 38 40 37 23 18 20 16 15 11 9 4 6 3 1 1 0 0 -1 -1 -5 -4 -5 -2 -1 -8 -1 -2 -2 -6 -6 -5 -5 -6 -9 -10 -13 -9 -16 -20 -16 -24 -29 -30 -40 -45 сен 09 авг 09 июл 09 июн 09 май 09 апр 09 мар 09 фев 09 янв 09 дек 08 ноя 08 сен 08 авг 08 июл 08 июн 08 май 08 апр 08 мар 08 фев 08 янв 08 окт 08 -55 -60 Поддержка монетарными властями ликвидности банковской системы Чистый приток капитала ("+" - приток. "-" - отток) Поддержка монетарными властями ликвидности банковской системы - прирост требований Банка России к кредитным организациям (включая беззалоговые и субординированные кредиты), изменение остатков на депозитах Минфина и институтов развития (Фонда содействия реформированию ЖКХ) в коммерческих банках, изменение ликвидности за счет пересмотра нормативов обязательного резервирования, субординированные кредиты ВЭБа 1 Центр макроэкономического анализа и краткосрочного прогнозирования 9 3. Кредитный рынок Основные тенденции: Сокращение кредитного портфеля банков под воздействием фактора сохраняющихся высоких кредитных рисков Прекращение снижения ставок по выдаваемым банками кредитам предприятиям, несмотря на удешевление стоимости заимствований для банков в Банке России. Причины – значительная «премия за риск», высокие ставки по привлекаемым банками депозитам населения и предприятий Рост доли просроченной задолженности и проблемных ссуд в кредитном портфеле Центр макроэкономического анализа и краткосрочного прогнозирования 10 3. Кредитный рынок 3.1. Кредиты нефинансовым предприятиям (темпы прироста, %) 7% 6.8% 6.6% 6.5% 6% 5% 4.3% 4% 3.4% 3% 2% 1.5% 2.2% 2.0% 0.8% 0.8% 1% 0.5% 0.2% 0.3% 0% -0.2% -1% -0.6% -0.6% -1.5% -2% -0.4% -1.3% -1.6% авг.09 июл.09 июн.09 май.09 апр.09 мар.09 фев.09 янв.09 дек.08 ноя.08 окт.08 сен.08 авг.08 июл.08 июн.08 май.08 апр.08 мар.08 фев.08 янв.08 -3% Темп прироста кредитов без элиминирования переоценки валютной компоненты Темп прироста кредитов с элиминированием переоценки валютной компоненты Центр макроэкономического анализа и краткосрочного прогнозирования 11 3. Кредитный рынок 3.2. Кредиты населению (темпы прироста, %) 6% 5.3% 5% 4% 3.6% 3% 2% 1% 1.2% 0.1% -0.1% 0% -0.5% -1.0% -1.0% -1% -1.1% -0.4% -0.5% -1.8% -1.1% -1.4% -2% -1.9% -2.3% авг.09 июл.09 июн.09 май.09 апр.09 фев.09 янв.09 дек.08 ноя.08 окт.08 сен.08 авг.08 июл.08 июн.08 май.08 апр.08 мар.08 фев.08 янв.08 мар.09 -2.4% -3% без элиминирования переоценки валютных кредитов с элиминированием переоценки валютных кредитов Центр макроэкономического анализа и краткосрочного прогнозирования 12 3. Кредитный рынок 3.3. Процентные ставки и уровень инфляции (%) 18 17.4 16.9 17 15.9 16.0 15.9 15.6 16 15.4 15.2 15 15.5 14.3 15.1 14.5 14.7 13.5 14 13 12.6 12.5 12.0 11.8 12.6 12.3 12.6 12.6 12.1 12 11.5 11 10.4 14.7 14.3 10 12.6 15.1 13.3 15.0 15.0 10.5 14.2 15.1 11.2 13.8 9.6 12.7 13.3 11.5 13.4 11.6 13.9 14.0 10.7 13.2 10.3 12.3 9 11.9 12.1 11.6 10.1 10.7 8.1 8 7.9 8.1 8.1 7.6 сен 09 авг 09 июл 09 июн 09 май 09 апр 09 мар 09 фев 09 янв 09 дек 08 ноя 08 окт 08 сен 08 авг 08 июл 08 июн 08 май 08 апр 08 мар 08 фев 08 янв 08 7 Инфляция (ИПЦ, к соотв.месяцу предшествующего года) Средневзвеш. ставка по краткосрочным (до 1 года) рублевым кредитам предприятиям Средневзвеш. ставка по депозитам физических лиц, без депозитов "до востребования" Средневзвеш. ставка предоставления средств кредитным организациям со стороны ЦБ РФ Центр макроэкономического анализа и краткосрочного прогнозирования 13 3. Кредитный рынок 3.4. Доля просроченной задолженности в совокупном объеме кредитов (без учета Сбербанка, на конец месяца, %) 8.5 7.9 8.0 7.5 7.2 7.5 6.8 7.0 7.0 6.2 6.5 6.0 5.7 6.0 6.6 5.9 5.5 5.0 7.3 6.8 5.7 4.9 4.7 4.3 4.3 4.2 4.5 4.0 4.0 4.3 3.4 3.5 2.7 3.0 2.5 1.9 1.9 1.0 1.0 2.9 2.0 2.0 1.5 2.1 1.2 1.0 кредиты предприятиям кредиты населению авг.09 июл.09 июн.09 май.09 апр.09 мар.09 фев.09 янв.09 дек.08 ноя.08 окт.08 сен.08 авг.08 июл.08 июн.08 май.08 апр.08 мар.08 фев.08 янв.08 0.5 кредиты всего Центр макроэкономического анализа и краткосрочного прогнозирования 14 4. Денежная база и денежная масса Основные тенденции: Сжатие денежного предложения (денежной базы) – следствие отказа Банка России от существенных чистых покупок валюты Слабая динамика спроса экономики на деньги (М2), отражающая низкий уровень экономической активности и непреодоленные полностью среднесрочные девальвационные ожидания Центр макроэкономического анализа и краткосрочного прогнозирования 15 4. Денежная база и денежная масса 4.1. Денежная база и золотовалютные резервы (на конец месяца, млрд. руб. и млрд. долл. соответственно) 750 5579 700 5513 5423 5500 5360 650 596 5282 600 5202 4968 5000 4922 4871 4804 550 4851 507 4712 4500 413 410 384 384 400 384 387 404 4299 402 4331 427 450 4484 4331 413 456 476 485 500 Золотовалютные резервы (млрд.долл.) сен 09 авг 09 июл 09 июн 09 май 09 апр 09 мар 09 фев 09 янв 09 дек 08 ноя 08 окт 08 сен 08 авг 08 июл 08 июн 08 май 08 апр 08 мар 08 фев 08 янв 08 4000 дек 07 350 Денежная база в широком определении (млрд.руб., правая шкала) Центр макроэкономического анализа и краткосрочного прогнозирования 16 4. Денежная база и денежная масса 4.2. Денежная база в широком определении (декабрь=100%) 150 140 130 133.7 124.7 120 112.8 106.9 110 101.2 100 98.4 95.8 90 89.0 86.9 88.2 86.1 84.5 80 оценка 77.6 январь февраль 80.4 77.6 94.4 77.1 2007 2008 декабрь ноябрь октябрь сентябрь август июль июнь май апрель март декабрь 70 2009 Центр макроэкономического анализа и краткосрочного прогнозирования 17 4. Денежная база и денежная масса 4.3. Денежная масса М2 (на конец месяца, декабрь=100%) 150 147.5 140 135.2 130 127.0 120.7 120 110 107.3 101.7 101.9 100 97.5 98.6 95.3 99.7 97.2 89.8 91.4 90 89.1 88.9 2007 2008 декабрь ноябрь октябрь сентябрь август июль июнь май апрель март февраль январь декабрь 80 2009 Центр макроэкономического анализа и краткосрочного прогнозирования 18 5. Мировые рынки и рефинансирование внешнего долга Основные тенденции: Сверхвысокий уровень ликвидности глобальных денежных рынков. Индикатор – рекордно низкий спрэд между ставкой МБК и ставкой по безрисковым инструментам (векселям казначейства США) Стабилизация мировых цен на нефть в коридоре 65-70 долл./барр. Устойчивое ослабление курса доллара по отношению к ключевым мировым валютам. Отражает давление избыточной долларовой ликвидности в условиях растущего аппетита глобальных инвесторов к риску Рост котировок ценных бумаг на глобальных и российских финансовых рынках, являющийся следствием растущего притока капиталов Рефинансирование крупнейшими российскими корпоративными заемщиками части погашаемых внешних долгов за счет привлечения новых зарубежных заимствований Центр макроэкономического анализа и краткосрочного прогнозирования 19 01 фев 05 фев 09 фев 13 фев 17 фев 21 фев 25 фев 01 мар 05 мар 09 мар 13 мар 17 мар 21 мар 25 мар 29 мар 02 апр 06 апр 10 апр 14 апр 18 апр 22 апр 26 апр 30 апр 04 май 08 май 12 май 16 май 20 май 24 май 28 май 01 июн 05 июн 09 июн 13 июн 17 июн 21 июн 25 июн 29 июн 03 июл 07 июл 11 июл 15 июл 19 июл 23 июл 27 июл 31 июл 04 авг 08 авг 12 авг 16 авг 20 авг 24 авг 28 авг 01 сен 05 сен 09 сен 13 сен 17 сен 21 сен 25 сен 29 сен 03 окт 07 окт 5. Мировые рынки и рефинансирование внешнего долга 5.1. Спрэд между ставкой LIBOR и ставкой векселей казначейства США на 3 месяца (проц. пункты) 1.2 0.9 0.3 1.13 1.1 1.09 1.0 1.02 0.98 0.91 0.8 0.7 0.6 0.56 0.5 0.4 0.48 0.34 0.20 0.16 Центр макроэкономического анализа и краткосрочного прогнозирования 0.23 0.2 0.1 0.17 0.0 20 5. 6. Мировые Мировыерынки рынкииирефинансирование рефинансированиевнешнего внешнегодолга долга 5.2. Мировые цены на нефть (долл./бар.) 80 75.4 75 72.2 72.3 71.6 70 67.2 66.6 65 65.2 60 60.4 60.0 55.0 55 50 49.7 47.5 45 41.3 40 Brent, долл./бар. 27.09.09 13.09.09 30.08.09 16.08.09 02.08.09 19.07.09 05.07.09 21.06.09 07.06.09 24.05.09 10.05.09 26.04.09 12.04.09 29.03.09 15.03.09 01.03.09 15.02.09 01.02.09 35 Urals, долл./бар. Центр макроэкономического анализа и краткосрочного прогнозирования 21 01.12.08 08.12.08 15.12.08 22.12.08 29.12.08 05.01.09 12.01.09 19.01.09 26.01.09 02.02.09 09.02.09 16.02.09 23.02.09 02.03.09 09.03.09 16.03.09 23.03.09 30.03.09 06.04.09 13.04.09 20.04.09 27.04.09 04.05.09 11.05.09 18.05.09 25.05.09 01.06.09 08.06.09 15.06.09 22.06.09 29.06.09 06.07.09 13.07.09 20.07.09 27.07.09 03.08.09 10.08.09 17.08.09 24.08.09 31.08.09 07.09.09 14.09.09 21.09.09 28.09.09 05.10.09 5. Мировые рынки и рефинансирование внешнего долга 5.3. Курс евро и японской иены к доллару США 1.50 1.25 85 87.4 1.48 1.45 88.4 87 1.43 1.44 1.35 Долларов за евро 89 1.40 91 93 1.35 95 1.30 99.1 97 97.4 99 1.26 101.0 1.20 Центр макроэкономического анализа и краткосрочного прогнозирования 101 103 Иен за доллар (правая ось, обратная шкала) 22 5. Мировые рынки и рефинансирование внешнего долга 5.4. Мировые и российские фондовые индексы 1 980 10 400 9744 9582 1 780 9355 9698 9 600 9488 1 580 9213 8799 8575 9345 8 800 8274 8299 1 380 8 000 8147 1247 1255 1287 1167 1 180 1074 978 980 1064 6543 6 400 994 933 780 1227 7 200 1094 835 5 600 785 624 686 580 4 800 513 4 000 01 фев 05 фев 09 фев 13 фев 17 фев 21 фев 25 фев 01 мар 05 мар 09 мар 13 мар 17 мар 21 мар 25 мар 29 мар 02 апр 06 апр 10 апр 14 апр 18 апр 22 апр 26 апр 30 апр 04 май 08 май 12 май 16 май 20 май 24 май 28 май 01 июн 05 июн 09 июн 13 июн 17 июн 21 июн 25 июн 29 июн 03 июл 07 июл 11 июл 15 июл 19 июл 23 июл 27 июл 31 июл 04 авг 08 авг 12 авг 16 авг 20 авг 24 авг 28 авг 01 сен 05 сен 09 сен 13 сен 17 сен 21 сен 25 сен 29 сен 03 окт 07 окт 380 Индекс РТС (RTSI) Индекс Доу Дж онс (DJIA) (справа) Центр макроэкономического анализа и краткосрочного прогнозирования 23 5. Мировые рынки и рефинансирование внешнего долга 5.5. Привлечение и погашение российскими заемщиками средств на рынках еврооблигаций и международных синдицированных кредитов (млн. долл.) Инструмент еврооблигации Привлечено синдицированные кредиты 1350 250 0 0 588 0 698 1200 300 ИТОГО 1350 850 0 2687 688 1355 4194 1200 1125 579 366 3396 1348 1571 340 453 400 2057 синдицированные кредиты 1061 380 4415 1417 4752 1367 3685 2899 593 ИТОГО 1640 746 7811 2765 6323 1707 4138 3299 2650 -290 105 -7811 -78 -5636 -352 56 -2099 -1525 еврооблигации Погашено Чистое привлечение "+" / погашение "-" Январь Февраль Март Апрель Май Июнь Июль Август Сентябрь 0 600 0 2687 100 1355 3496 0 825 Примечание: данные по размещению еврооблигаций и привлечению синдицированных кредитов за сентябрь 2009 г. - оценка Центр макроэкономического анализа и краткосрочного прогнозирования 24