Влияние оптимизации управления кредитными рисками на

реклама

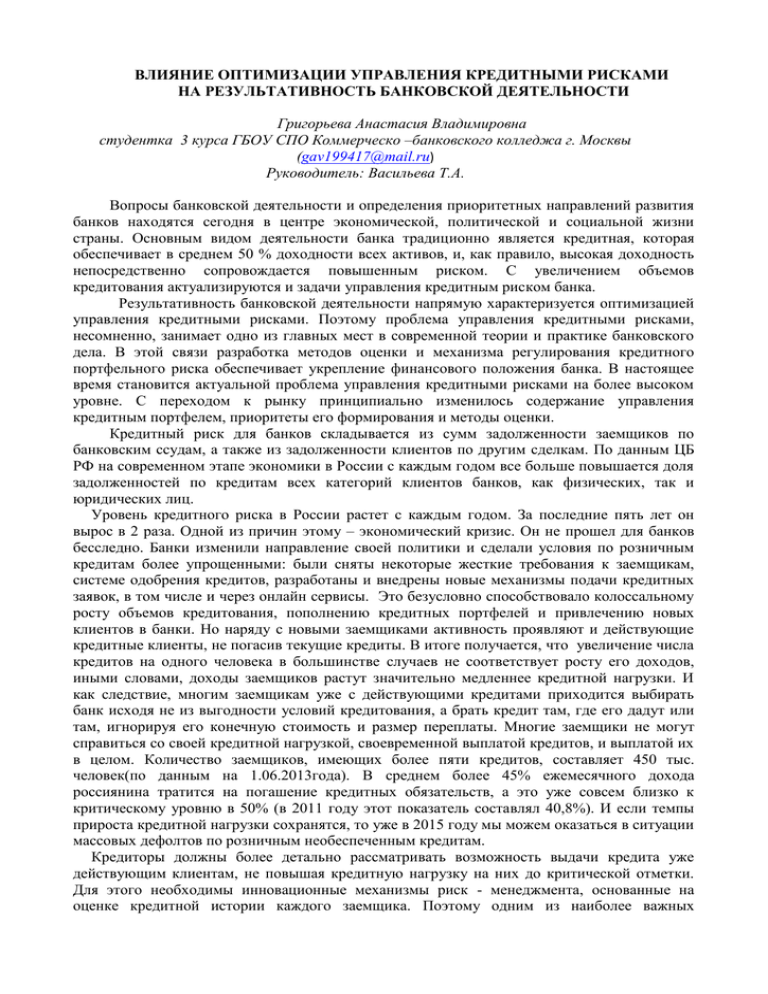

ВЛИЯНИЕ ОПТИМИЗАЦИИ УПРАВЛЕНИЯ КРЕДИТНЫМИ РИСКАМИ НА РЕЗУЛЬТАТИВНОСТЬ БАНКОВСКОЙ ДЕЯТЕЛЬНОСТИ Григорьева Анастасия Владимировна студентка 3 курса ГБОУ СПО Коммерческо –банковского колледжа г. Москвы ([email protected]) Руководитель: Васильева Т.А. Вопросы банковской деятельности и определения приоритетных направлений развития банков находятся сегодня в центре экономической, политической и социальной жизни страны. Основным видом деятельности банка традиционно является кредитная, которая обеспечивает в среднем 50 % доходности всех активов, и, как правило, высокая доходность непосредственно сопровождается повышенным риском. С увеличением объемов кредитования актуализируются и задачи управления кредитным риском банка. Результативность банковской деятельности напрямую характеризуется оптимизацией управления кредитными рисками. Поэтому проблема управления кредитными рисками, несомненно, занимает одно из главных мест в современной теории и практике банковского дела. В этой связи разработка методов оценки и механизма регулирования кредитного портфельного риска обеспечивает укрепление финансового положения банка. В настоящее время становится актуальной проблема управления кредитными рисками на более высоком уровне. С переходом к рынку принципиально изменилось содержание управления кредитным портфелем, приоритеты его формирования и методы оценки. Кредитный риск для банков складывается из сумм задолженности заемщиков по банковским ссудам, а также из задолженности клиентов по другим сделкам. По данным ЦБ РФ на современном этапе экономики в России с каждым годом все больше повышается доля задолженностей по кредитам всех категорий клиентов банков, как физических, так и юридических лиц. Уровень кредитного риска в России растет с каждым годом. За последние пять лет он вырос в 2 раза. Одной из причин этому – экономический кризис. Он не прошел для банков бесследно. Банки изменили направление своей политики и сделали условия по розничным кредитам более упрощенными: были сняты некоторые жесткие требования к заемщикам, системе одобрения кредитов, разработаны и внедрены новые механизмы подачи кредитных заявок, в том числе и через онлайн сервисы. Это безусловно способствовало колоссальному росту объемов кредитования, пополнению кредитных портфелей и привлечению новых клиентов в банки. Но наряду с новыми заемщиками активность проявляют и действующие кредитные клиенты, не погасив текущие кредиты. В итоге получается, что увеличение числа кредитов на одного человека в большинстве случаев не соответствует росту его доходов, иными словами, доходы заемщиков растут значительно медленнее кредитной нагрузки. И как следствие, многим заемщикам уже с действующими кредитами приходится выбирать банк исходя не из выгодности условий кредитования, а брать кредит там, где его дадут или там, игнорируя его конечную стоимость и размер переплаты. Многие заемщики не могут справиться со своей кредитной нагрузкой, своевременной выплатой кредитов, и выплатой их в целом. Количество заемщиков, имеющих более пяти кредитов, составляет 450 тыс. человек(по данным на 1.06.2013года). В среднем более 45% ежемесячного дохода россиянина тратится на погашение кредитных обязательств, а это уже совсем близко к критическому уровню в 50% (в 2011 году этот показатель составлял 40,8%). И если темпы прироста кредитной нагрузки сохранятся, то уже в 2015 году мы можем оказаться в ситуации массовых дефолтов по розничным необеспеченным кредитам. Кредиторы должны более детально рассматривать возможность выдачи кредита уже действующим клиентам, не повышая кредитную нагрузку на них до критической отметки. Для этого необходимы инновационные механизмы риск - менеджмента, основанные на оценке кредитной истории каждого заемщика. Поэтому одним из наиболее важных направлений при разработке и реализации кредитной политики в банке является разработка методик по оценке кредитоспособности заемщиков, которые направлены на минимизацию кредитных рисков и уменьшение объемов просроченной задолженности. В разбивке по кредитным продуктам и услугам показатели просроченной задолженности выглядят следующим образом: 34 41 26 15 Кредитные карты 21 9.7 Займы наличными POS-кредиты 9.6 10 Автоссуды 9.5 9 Ипотечные займы Показатели просроченной задолженности, начало 2013 года (%) Показатели просроченной задолженности, начало 2014 года (%) Диаграмма 1. Показатели просроченной задолженности (в %) Итак, на основании всего вышесказанного, можно выделить перечень причин ухудшения качества кредитных портфелей и увеличения доли просрочки: 1) снижение качества кредитной политики банков; 2) привлечение на кредитование рискованных, в кредитном смысле, слоев населения; 3) снижение качества кредитной дисциплины; 4)направленность деятельности банков на самые рискованные кредитные продукты (кредитные карты и кредиты без обеспечения) ; 5) повышение кредитного риска через онлайн – кредитование. В итоге следует отметить мероприятия по усовершенствованию системы управления кредитным риском: - выявление ошибок не только кредитного подразделения, но и подразделения рисков, с целью их устранения; - мотивирование банком специалистов по оценке рисков к разработке и введению новых методик анализа кредитного риска; - определение степени риска в процентах от величины ссуды или при помощи иного количественного показателя, а не путем простого ввода терминологии: умеренный, повышенный, высокий, критический; - в процессе анализа рисков необходимо использовать первичную документацию и возможность прямого общения с экономическим отделом и (или) бухгалтерией заемщика. Также необходимо ужесточение контроля за кредитным риском, в т.ч. при: -мониторинге финансового состояния заемщика объем информации, оцениваемой в рамках мониторинга, не может быть меньше объема информации, используемой для принятия решения о первой сделке; - при мониторинге фактической деятельности заемщика включить в процесс отчеты о: подтверждении достоверности имеющихся в банке адресов местонахождения заемщика и его торговых/производственных площадей; состояние производственных/складских/офисных помещений; краткое описание торгового/производственного процесса, и т.д.; - при мониторинге состояния залога необходимо проверять адекватность текущей рыночной стоимости и ее отклонение от первоначальной, осуществлять своевременный выезд представителей банка на место хранения предмета залога и постоянный анализ изменения рисков обеспечения; - при мониторинге исполнения заемщиком условий кредитной документации необходимо выявлять причины невыполнения организацией своих обязательств и предлагать способы нивелирования рисков при их наличии; - постоянно проводить мониторинг исполнения решений и мероприятий, утвержденных кредитным комитетом банка, в т.ч. предложенных риск-менеджером.