Документ 949209

реклама

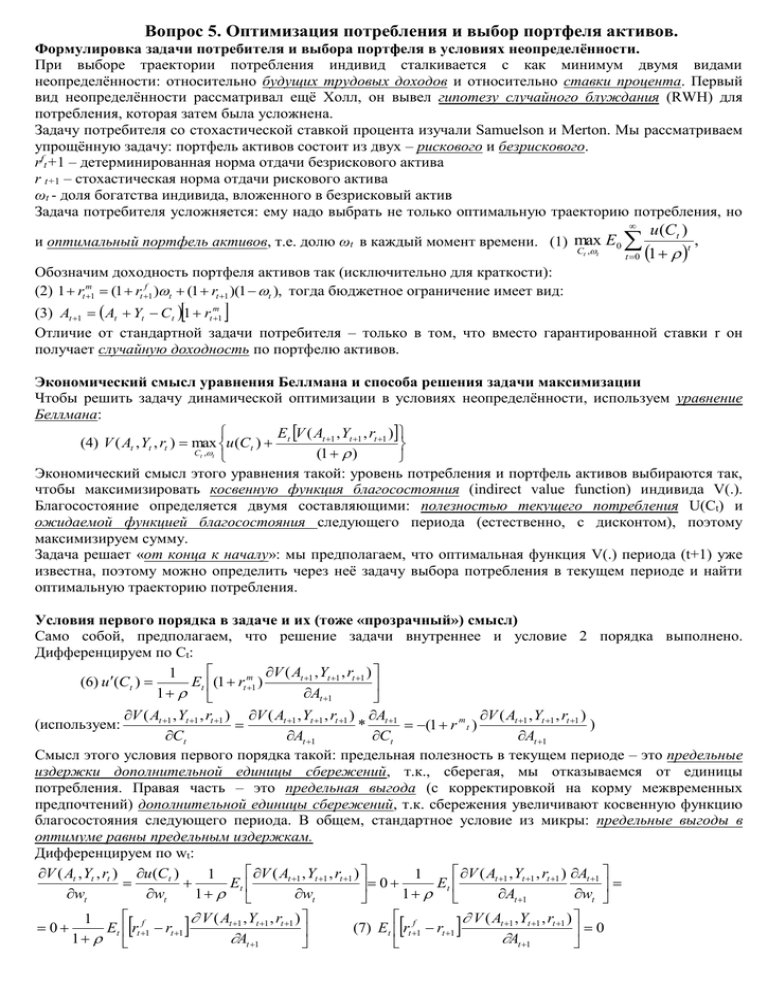

Вопрос 5. Оптимизация потребления и выбор портфеля активов. Формулировка задачи потребителя и выбора портфеля в условиях неопределённости. При выборе траектории потребления индивид сталкивается с как минимум двумя видами неопределённости: относительно будущих трудовых доходов и относительно ставки процента. Первый вид неопределённости рассматривал ещё Холл, он вывел гипотезу случайного блуждания (RWH) для потребления, которая затем была усложнена. Задачу потребителя со стохастической ставкой процента изучали Samuelson и Merton. Мы рассматриваем упрощённую задачу: портфель активов состоит из двух – рискового и безрискового. rft+1 – детерминированная норма отдачи безрискового актива r t+1 – стохастическая норма отдачи рискового актива ωt - доля богатства индивида, вложенного в безрисковый актив Задача потребителя усложняется: ему надо выбрать не только оптимальную траекторию потребления, но и оптимальный портфель активов, т.е. долю ωt в каждый момент времени. (1) max E0 Ct ,t u(Ct ) t t 0 1 , Обозначим доходность портфеля активов так (исключительно для краткости): (2) 1 rt m1 (1 rt f 1 )t (1 rt 1 )(1 t ), тогда бюджетное ограничение имеет вид: (3) At 1 At Yt C t 1 rt m1 Отличие от стандартной задачи потребителя – только в том, что вместо гарантированной ставки r он получает случайную доходность по портфелю активов. Экономический смысл уравнения Беллмана и способа решения задачи максимизации Чтобы решить задачу динамической оптимизации в условиях неопределённости, используем уравнение Беллмана: E V ( At 1 , Yt 1 , rt 1 ) (4) V ( At , Yt , rt ) max u (Ct ) t Ct ,t (1 ) Экономический смысл этого уравнения такой: уровень потребления и портфель активов выбираются так, чтобы максимизировать косвенную функция благосостояния (indirect value function) индивида V(.). Благосостояние определяется двумя составляющими: полезностью текущего потребления U(Ct) и ожидаемой функцией благосостояния следующего периода (естественно, с дисконтом), поэтому максимизируем сумму. Задача решает «от конца к началу»: мы предполагаем, что оптимальная функция V(.) периода (t+1) уже известна, поэтому можно определить через неё задачу выбора потребления в текущем периоде и найти оптимальную траекторию потребления. Условия первого порядка в задаче и их (тоже «прозрачный») смысл) Само собой, предполагаем, что решение задачи внутреннее и условие 2 порядка выполнено. Дифференцируем по Ct: V ( At 1 , Yt 1 , rt 1 ) 1 Et (1 rt m1 ) (6) u (Ct ) 1 At 1 V ( At 1 , Yt 1 , rt 1 ) V ( At 1 , Yt 1 , rt 1 ) At 1 V ( At 1 , Yt 1 , rt 1 ) (используем: ) * (1 r m t ) Ct At 1 Ct At 1 Смысл этого условия первого порядка такой: предельная полезность в текущем периоде – это предельные издержки дополнительной единицы сбережений, т.к., сберегая, мы отказываемся от единицы потребления. Правая часть – это предельная выгода (с корректировкой на корму межвременных предпочтений) дополнительной единицы сбережений, т.к. сбережения увеличивают косвенную функцию благосостояния следующего периода. В общем, стандартное условие из микры: предельные выгоды в оптимуме равны предельным издержкам. Дифференцируем по wt: V ( At 1 , Yt 1 , rt 1 ) V ( At 1 , Yt 1 , rt 1 ) At 1 V ( At , Yt , rt ) u (Ct ) 1 1 Et Et 0 wt wt 1 wt 1 A w t 1 t 0 V ( At 1 , Yt 1 , rt 1 ) 1 Et rt f 1 rt 1 1 At 1 V ( At 1 , Yt 1 , rt 1 ) (7) Et rt f 1 rt 1 0 At 1 (мы используем то, что At,Yt,Ct уже определены в момент времени t и не зависят от wt) Используем условие Бенвениста-Шенкмана: (8) V ( At , Yt , rt ) u (C ) t At (смысл знакомый: предельные выгоды сбережений (левая часть) равны предельным издержкам (правая часть), только это уравнение для текущего периода, а не для будущего) 1 Условия первого порядка приобретают менее устрашающий вид: (6’) u (Ct ) Et (1 rt m1 )u (Ct 1 ) 1 это мы постоянно всюду используем (7’) Et rt f 1 rt 1 u (Ct 1 ) 0 - условия для выбора портфеля активов (из него получится consumption CAPM) Решение задачи для логарифмической функции полезности и диверсифицируемого риска трудового дохода Для общего вида функции полезности задача дальше не решается, поэтому функцию надо специфицировать. Merton показал, что интерпретируемое решение задачи получается для широкого класса функций HARA (hyperbolic absolute risk aversion) 1 C u (Ct ) 1 (9) 0 RC u C u const (CRRA ) AC u u const (CARA) (задавая некие предельные значения параметров, мы получаем знакомые функции с постоянной относительной и абсолютной несклонностью к риску) Наиболее простой функцией этого класса будет логарифмическая (если 0, 1 ): (9’) U(Ct) = ln(Ct) Косвенная функция стоимости с точностью до положительного аффинного преобразования будет иметь такой же – линейный - вид (это тоже показал Merton): (10) V ( At , Yt , rt ) a ln At b Введём следующие предположения относительно характеристик финансового рынка: доходности рисковых активов в разные периоды независимы и одинаково распределены: rt ~ i.i.d .(r , 2 ) финансовый рынок является полным, т.е. для любого возможного состояния экономики агенты могут торговать прямыми или производными контрактами, платежи по которым связаны с данным состоянием. риски трудового дохода Yt могут быть полностью диверсифицированы путем соответствующего построения портфеля активов (например, если индивид работает в Ford, он покупает акции корейских или японских автопроизводителей – конкурентов своего работодателя; Поэтому трудовой доход является детерминированной величиной, для простоты приравняем его к 0. С учётом предположений о виде функций (9’) и (10) условия 1 порядка приобретают вид: 1 1 a Et (1 rt m1 ) (6’’) - условие выбора оптимальной траектории потребления Ct 1 At 1 a (7’’) Et rt f 1 rt 1 0 - условие выбора портфеля активов At 1 С учётом предположения о детерминированности дохода (которое позволило нам обнулить доход) бюджетное ограничение имеет вид: (11) At 1 At Ct (1 rt f 1 ) t (1 rt 1 )(1 t ) Подставляем бюджетное ограничение в условия первого порядка (в (6’’) ставка процента сокращается, больше случайных величин под знаком матожидания нет, поэтому ожидание можно опустить): rt f 1 rt 1 1 1 a (12) (13) Et 0 f C t 1 At C t (1 rt 1 )t (1 rt 1 )(1 t ) Вспомним условие Бенвениста-Шенкмана: (8) V ( At , Yt , rt ) u (C ) t At a 1 At C t Решая систему уравнений (12) + (14), получаем, во-первых, коэффициент в функции благосостояния V, 1 во-вторых, траекторию потребления: (15) a (16) Ct At 1 Условие оптимального выбора потребления таково: каждый период «проедать» постоянную долю богатства. Условие выбора портфеля активов преобразовать нельзя, но из него можно сделать один вывод: если безрисковая ставка процента постоянна во времени, то структура портфеля по периодам также неизменна: r f rt 1 (13’) Et 0 - должно выполняться в каждом периоде, а поскольку f (1 r1 )t (1 rt 1 )(1 t ) доходности рискового актива по периодам независимы и одинаково распределены, равенство может достигаться только при постоянной доле w. Вывод и основные результаты модели consumption CAPM Эта модель показывает, что доходность рискового актива, которую мы выше предполагали заданной (не зависящей от выбора потребителя), на самом деле определяется индивидами. Вернёмся к условию выбора портфеля активов в общем виде (без спецификации функции полезности): (7’) Et rt f 1 rt 1 u (Ct 1 ) 0 Матожидание произведения двух случайных величин (предельная полезность потребления и премия за риск) равно произведению матожиданий плюс ковариация: (17) Et rt 1 rt f 1 u (Ct 1 ) Et rt 1 rt f 1 Et u (Ct 1 ) cov rt 1 rt f 1 , u (Ct 1 ) 0 1 Выражаем отсюда величину премии за риск: (18) Et rt 1 rt f 1 covrt 1 , u (Ct 1 ) Et u (Ct 1 ) Как и в стандартной САРМ, величина премии за риск должна определяться произведением величины риска (beta актива) и цены единицы риска (рыночная премия за риск). В consumption CAPM величина риска – это ковариация доходности актива и предельной полезности потребления. Чем она выше (по модулю), тем больше для индивида риски, связанные с вложением в данный актив: мало того, что в некоторых состояниях мира этот актив принесёт низкую доходность, так ещё и всё потребление будет маленьким. Высокая отрицательная корреляция с предельной полезностью потребления означает высокую положительную корреляцию с самим уровнем потребления и требует высокой премии за риск, чтобы индивид согласился вкладывать в этот актив. Наоборот, положительная корреляция предельной полезности потребления и доходности актива позволяет диверсифицировать риски; доходность по таким активам ниже безрисковой ставки. 1 - цена единицы риска. Смысл такой: чем ниже потребление, тем выше предельная полезность Et u (Ct 1 ) его единицы и ниже цена риска. Нужно помнить следующие важные вещи: сама по себе дисперсия доходности актива роли в выборе портфеля не играет, главное – ковариация с потреблением: при составлении эффективного портфеля активов потребитель должен быть иррелевантным к характеристике рисковости (вариации доходности) каждого актива и прежде всего должен рассматривать ковариацию доходности каждого актива и будущего потребления потребитель прежде всего вкладывается в активы, доходности которых имеют отрицательную корреляцию с будущим потреблением, таким образом хеджируются риски трудового дохода. Добавочка из Ромера: модель предполагает, что индивид вкладывается в активы, которые отрицательно коррелированы с трудовым доходам, т.е. в среднем он занимает короткую позицию по акциям отечественных компаний и длинную – по акциям иностранных компаний. или, при нашей спецификации функции полезности: (14)