Глава 7. Параметрическая· модель рынка

реклама

Глава

7.

Параметрическая · модель рынка

Для инвестирования капитала лишь в актив одного вида необхо­

димо, чтобы из всех имеющихся на рынке активов он бьm наилуч­

ший, т.е. его ожидаемый риск (дисперсия) бьш наименьшим, а ожи­

даемая доходность наибольшей. Что же Должен делать инвестор, если

такого актива на финансовом рынке не существует? В . этом случае

выгоднее купить не один актив, а несколько, стремясь перераспреде,­

лить (диверсифицировать) риск с целью уменьшения его количе­

ственной оценки. Степень возможности такой диверсификации за"

висит от характеристики, служащей мерой связи между случайными

величинами, представляющими доходности активов. Речь идет о ко- .

вариации и корреляции. На важность учета связи в поведении доход­

ности различных активов при формировании оптимальных портфе­

лей впервые обратил внимание создатель современной теории порт­

феля американский экономист, лауреат Нобелевской премии по эко­

номике

7.1.

(1990 г.)

Гарри Марковиц.

Коэффициенты ковариации и корреляции

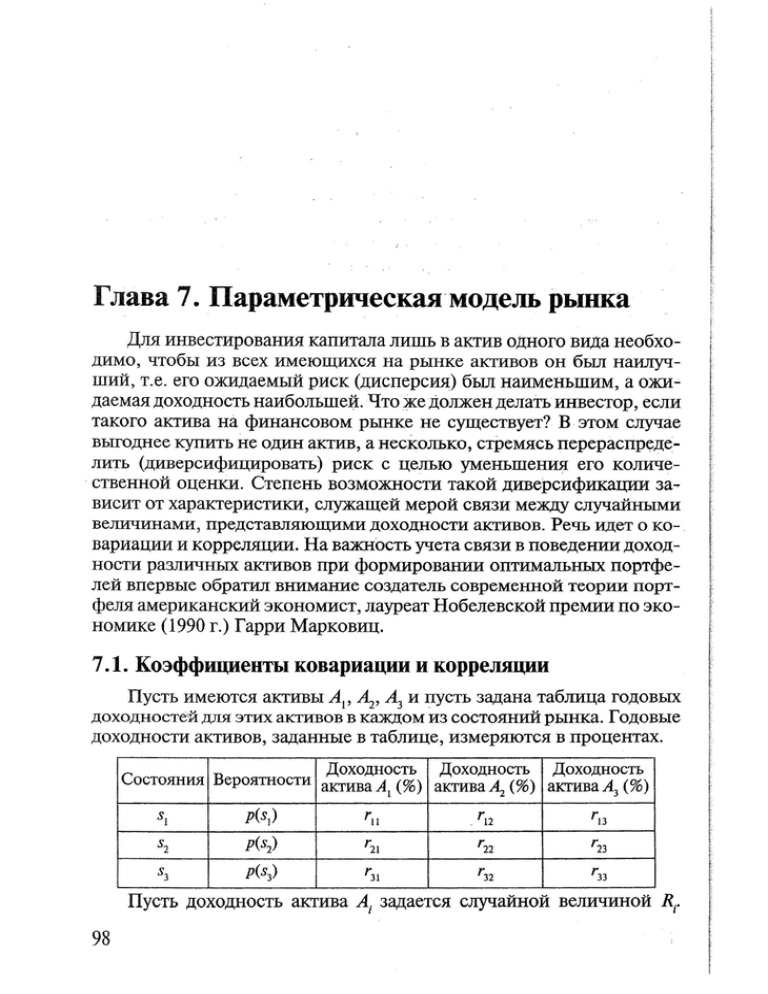

Пусть имеются активы А 1 , ~' А3 и пусть задана таблица годовых

доходностей для этих активов в каждом из состояний рынка. Годовые

доходности активов, заданные в таблице, измеряются в процентах.

Состояния Вероятности

Доходность

Доходность

Доходность

активаА 1 (%) актива А2 ( % ) актива А 3 ( %)

s1

p(s)

'11

. '12

r!З

s2

p(s2)

r21

r22

Г23

sз

р(sз)

'з1

'з2

rзз

Пусть доходность актива

98

Ai

задается случайной величиной

R;.

Глава

7. Параметрическая модель рынка

Тогда коэффициентом ковариации двух случайных величин

Ri и Rjназы­

вается величина

cov(R. ,R.)

=(r1 . - E(R.))(r1 . - E(R.))p(s

) + (r. . - E(R.))(r. . -E(R.))p(s )+

2

2'J

2

1

J

J

}

1

1

1

}

1

+ (r3; -

1

E(R))(r3j - E(R))p(s3) .

(7.1)

В дальнейшем коэффициент ковариации двух случайных величин

и

R;

Rj будем обозначать:

cov (R; ,R) =

ci/

Например, для двух случайных величин

с 12 =

(R;

,R) = (r11 -

R 1 и ~ (i - 1, j = 2) получаем:

E(R1))(r12 - Е(~)) p(s) +

+ (r21 -E(R1))(r22 -E(~))p(s2 ) + (r31 -E(R1))(r32 -E(~))p(s3 ).

(7.2)

Свойства коэффициента ковариации:

1. Для любых i иj верно угверждение о симметричности коэффи­

циентов ковариации:

cov(R.1 ,R.)

=cov(R.J ,R.)

или

}

l

с".=

с)1...

1)

2. Для любых i диагональные коэффициенты ковариации с;;

пред­

ставляют собой вариации доходностей активов:

си=

cov(R; ,R) = V(R)

=

cr/.

Чтобы вьщелить собственно меру связи между случайными вели­

чинами прибегают к нормированию коэффициента ковариации. Та­

кая нормированная величина называется коэффициентом корреляции

а"=

1)

cor(R.1 ,R.)

}

~

cov(R;,R)

(j . . (j .

1

.

(7.3)

}

·В

статистике коэффициент корреляции часто обозначают греческой

буквойр.

Так коэффициент корреляции двух · случайных величин

можно обозначить символом р 1).. :

Ri

и

Rj

.

cor(R; ,R) =

Ри.

Свойства коэффициента корреляции:

Коэффициент корреляции любых двух случайных величин

по модулю (по абсолютной величине) меньше

R; и Rj

1:

IPul = \cor(R; ,R)\ ~ 1,

или, что то же самое,

-1

Пример

7*

~ Ри =

cor(R; ,R) ~ 1.

7.1. Пусть задана таблицагодовыхдоходностей (см. при99

. .. .

мер

6.1.) для

_./"

....

--

некоторых трех активов в каждом из состояний рынка.

Годовые доходности активов, заданные в таблице, измеряются в про­

центах.

Доходность

Доходность

Доходность

активаА 1 (%) актива~(%) актива А3 ( %)

Состояния Вероятности

s1

0,3

20

30

-10

s2

0,6

20

5

15

sз

0,1

5

-20

15

Найти коэффициент ковариации с 12 и коэффициент корреля­

ции Р12·

Решение. Так как ожидаемые доходности первых двух активов

(см. пример 6.1):

··--E(R1) = 18,5 и E(R) = 10,

то, пользуясь формулой

с 12

(7.2),

получаем

= cov (R1 ,~) = (20 -

18,5)(30-10)0,3

+

+ (20 - 18,5)(5 - 10)0,6 + (5 - 18,5)(-20-10)0,1=45.

А пользуясь результатами примера

6.2.

cr(R 1) = ~D(R 1) = 4,5; cr(~) = ~D(R 2 ) =15;

По формуле

(7.3) получаем

cov(R1' .Rz)

Р12 =

а1а2

Итак, коэффициентс 12

45

- 4,5·15

= 0,67.

= 45, коэффициент Pi2 = 0,67.

Обычно вероятностные характеристики активов и их портфелей

при совместном рассмотрении записывают в матричном (табличном)

виде. Так совокупность всех попарных ковариаций трех активов

представляет собой матрицу размера ЗхЗ, т.е. таблицу из

3 строк и 3

столбцов. Для нашего примера она будет иметь вид:

Ковариационная матрица

AI

~

Аз

Аз

AI

20,25

45

~

45

-11,25

225

-150

-11,25

-150

131,25

Аналогичную структуру имеет и матрица корреляций. Для наше-

100

Глава

7.

Параметрическая модель рынка

го примера она имеет вид:

Корреляционная матрица

· А1

~

Ar

~

1,00

о 67

0,67

1 00

'

Аз

-О

'

Аз

-О

' 87

22 ·

-О

22

'

-О 87

. '

1,00

'

Парам.етрическая модель рынка. Рассмотрим снова вероятностную

модель из главы · 6 для рынка с множеством состояний

ми вероятностями Рр р 2 ,

~"

,

S,

с заданны­

Рт их реализаций и множеством

А ={А 1 , ~, ••• ,А) обращающихся на рынке активов. Тогда рынок в це­

лом можно охарактеризовать двумя наборами параметров:

вектором ожидаемых доходностей активов

где

mk .= E(Rk) -

т = (тl' т 2 , ". т)~

. оЖИдаемая доходность актива

Rk,

и матрицей кова­

риации

С=

С11

С12

cln

с21

с21

Сzп

=

(cij)nxn'

".

cnl

сп2

спп

где с11.. = cov(R.,1 R.

) ~ · ковариация случайных величин R.,1 R.) ~доходно)

стей активов

R. и R.·.

l

)

Множество активов

А ={Ар~,"., Ап},

обращающихся на рынке и (векторные) параметры вектор ожидаемых

доходностей

-

т и матрица ковариаций С составляют параметриче­

скую модель рынка. Как будет показано ниже, для решения большин­

ства инвестиционных проблем инвестору не нужно знать ни множе­

ство состояний рынка, ни их вероятностей, ни даже распределение

доходностей активов. Все что нужно

-

это знание указанных выше

параметров. Но эти пара.метры определены нами исходя из заданных:

структуры состояний рынка, вероятностей их реализаций и распреде­

ления доходностей активов. И хотя эти понятия играют ключевую

роль в финансовой теории, на практике У!\азанные параметры рынка

получаются не на основе теоретическИх формул, приведенных выше,

а на основе статистической оценки этих параметров.

101

7.2. Статистическая модель рынка

Доходность актива рассмотрена нами как дискретная случайная

величина. Если бы мы знали возможные значения случайной величи­

ны и вероятности, с которыми она принимает эти значения, т.е. зна­

ли бы распределение случайной величины, то мы могли бы найти ее

вероятностные характеристики: математическое ожидание, и вариа­

цию (дисперсию), И стандартное отклонение. Однако на практике

распределение случайной величины неизвестно. Вместо этого из­

вестны ее реализации в серии наблюдений. Так, мы можем не знать

распределение доходности некоторой акции, однако могут быть из­

вестны месячные доходности · за несколько последних лет.

Наблюдаемые значения случайной величины могут быть исполь­

зованы для оценивания ее вероятностных характеристик .. В отличие от

точных (теоретических) значений вероятностных характеристик, по­

лучаемых по распределению случайной величины, статистические

оценки являются лишь приближенными значениями этих характе­

ристик, причем эти оценки тем точнее, чем большим числом наблю­

даемых значений мы располагаем. Наблюдаемые значения (стати­

стические данные) часто называют выборо11ными значениями, а набор

таких значений - выборкой. Поэтому оценки вероятностных характе­

ристик случайной величины назЬ1вают выборочными характеристи­

ками. Так говорят о выборочном среднем (выборочном математическом

ожидании), выборочной вариации (дисперсии) и т. д. Перейдем теперь к

описанию выборочных характеристик случайной величины.

Будем предполагать, что известны Nзначений rl' r 2 ,"., rNслучай­

ной величины R, полученных в результате набл:Юдения, опыта, экс­

перимента и т. д.

По этим значениям мы можем получить характеристики случай­

ной величины:

1) Выборочное математическое ожидание случайной величины

R

есть просто среднее арифметическое наблюдаемых значений:

-

1

N

r=N~'i.

(7.4)

Таким обра3ом, мы имеем оценку математического · ожидания:

E(R) ~ 'r.

2)

Выборочная вариация (дисперсия) случайной величины

2

V(R):=:s (R)=

102

1

N -1

R-

N

I,(r;-r)2 •

i==t

(7.5)

Глава

7.

Параметричес.кая модель рынка

Выборочная вариация дает оценку:

V(R)

z

V(R) = s2(R).

3) Выборочное среднеквадратическое отклонение случайной вели­

чины R:

(7.6)

aR =s(R)~)V(R)

Выборочное средне:квадратическое отклонение дает оценку:

<J R ~ <J R

= S (R).

На практике вместо знака приближенного равенства часто пи­

шут просто знак равенства, что конечно неверно, но допустимо, если

помнить что статистическая оценка , (выборочцая характеристика)

есть лишь приближенное значение дЛя . точной · (теоретической) ха­

рактеристики. Ниже для выборочных характеристик мы будем пс­

.пользовать теоретические (а не специальные, надчер:кнутые) обозна­

чения, однако всегда следует помнить о приближенном характере ста­

тистических оценок.

Вариация

(7 .5)

характеризует "степень отклонения" случайной

величины от ее среднего значения. Из. определения вариации видно,

что она имеет размерность .:квадрата размерности . величины

R. Чтобы

использовать в качестве меры разброса характеристику той же раз­

мерностй, вместо дисперсии ' часто используют среднеквадратиче­

ское отклонение

(7.6).

В nортфельной теории Марковица математическое ожидание

есть формальный аналог поНЯтИя "ожидаемой доходности актива", а

вариация, или, что

rio суЩеству то же самое,

стандартное от:Клонение

служит мерой риска актива.

.

Таким образом, если известен ряд доходностей актива (такие ря­

ды часто называ.19т временными рядами), то по нему можно найти

статистические хараК:Теристиюг аКТИва: его выборочные среднюю,

вариацию (дисперсию) и квадратическое отклонение. Эти выбороч­

ные . характеристики являются .оценками теоретических характери­

стик, ожидаемой доходности и риска.

Пример

7 .2.

Известен ряд ежемесячных доходностей · акций

AМBRND (в%) за 1987 . год. Значения доходностей приведены в та­

блице ниже. Вычислить ожидаемую доходность · и риск акции

AMBRND:

.

Я:нв.

Февр.

. 17 6

20

'

'

Map-r AnP·

Май

. -3 7

'"0,5

'

- 87

'

Июнь Июль . Авг.

7,1

Сен.

'

7,2 · ·16,9 . ' -3,9

Окт.

Нqяб.

Дек.

-22 5- -12 6 19,4

'

'

103

Часть

//.

Оптимальные портфели ценных бумаг

Решение.

Е[ R] = ( 17, 6 +

2, О - 3, 7 - 8, 7 -

-3,9 - 22,5

~

О, 5 +

7, 1 + 7, 2 + 16,9 -

12,6 + 19,4)/12 = 1,53

Ожидаемая доходность акции 1,53%. График месячной доходности

акции AМBRND приведен на рис. 7 .1

Rt зо

20

10

o--i-::~~~~~~~~~--J__-

t

-10

1

-20

2

3

4

6

5

11

-30

Рис.

7.1

Для вычисления ожидаемого риска составим ряд значений (ri - Е[ R]):

l 16,1 I 0,5 l -5,21-10,21

-2 \ 5,6 \ 5,7 \ 15,4 \ -S,4

Возведя в квадрат каждое значение ряда

значений (r.1 -

E[R])

2

I -24 \-14,1 l 17,9 I

(r; -E[R]),

получим ряд

:

l2ss,41 0,2 1 2,1 1104,61 4,1 l з1,1 l з2,2 !2зб,4129,4 l.s11,2l199,s/з19,sl

Складывая все значения ряда (r1 - E[R]) 2 , и деля Полученный ре­

зультат на N- 1=11, получим 165,45. Это есть значение ожидаемого

риска для нашей акции

~V[R] =12,87%.

crR=

J1 R] . .Средне~адратическое

Ожидаемая доходность

риск

. .

AMBRND

.

равна

отклонение

.

1,53%,

ожидаемый

- 12,87%.

Выборочные коэффициенты ковариации и корреляции для. статистиче­

ской модели рынка. Выше определены статистические (выборочные)

характеристики случайной величины. Для двух случайных величин

можно дать определение выборочной ковариации и корреляции слу­

чайных величин.

Пусть имеется две выборки из N значений случайных величин

R1:

~: r 12 , r22 , "., rт· Обозначим математические ожидания

этих случайных величин Е [R 1], E,'[~J, а выборочные средние Yl' 2 со­

r 11' r21'

••. ,

rМ'

r

ответственно. Тогда выборочным · коэффициентом ковариации слу-

чайных величин

104

R1, ~ называют величину:

Глава 7~ Параметрическая модель рынка

- - -.

cov(Rl'~) =

1N

l<r;

-1j)(r; -r

N -1

1

2

2)

(7.7.)

•

i=1

Выборочный коэффиц:И:ент ковариации дает оценку:

cov(Rl'~) =

eov(RPR 2 ).

При: R 1 =~=R выборочный· коэффициент ковариации совпадает с

выборочной дисперсией:

cov(R, R) =

Отметим, что

1

N

N -1

-

-

L/lf - r )('i

--

- r) = V[R] .

i=1

;

cov(RPR2 ) = cov(R 2 ,R1).

Выборочным коэффициентом корреляции случайных величин

·

называют величину:

R 1,

~

(7.8)

Напомним, что а я = ~V[R] . Выборочный коэффициент корреляции

дает оценку:

Р12::::: Р21·

Ниже мы для выборочной ковариации и корреляции будем ис­

пользовать те же обозначения, что и для их теоретических аналогов.

Пример

7.3. Ежемесячные доходности акций PEPSI (R1) и

MOBIL (~)за 1987 год приведены ниже. Найти коэффициенты кова­

риации и корреляции.

Акция

янв.

PEPSI 19,7

MOBIL 3,2

фев.

6,8

3

март

апр.

май

июнь июль

3,5 -6 ' 6 9,4 3,3

-8 2 -17 8 -15 .15,9

'

'

8,3

9,3

авг.

сен.

окт.

нояб.

2,4 -14 ,8 -8 ' 5

-2 1 12,4 -О ' 7 -О ,3

о

'

дек.

8,2

9

Решение. Найдем средние ожидаемые доходности, ожидаемый

риск и среднеквадратическое отклонение для каждой акции по фор­

мулам

(7.4), (7.5), (7.6).

Для ожидаемой (Сllедней) доходности и риска (вариации и стан­

дартного отклонения) получим следу:Ющие значения

PEPSI

MOBIL

E(R)

V(R)

cr(R)

2,64

0,73

85,35

109,19

9,24

10,45

Коэффициент ко вариации вычисляется по формуле

(7. 7):

105

1 N

cov(Rl'~) = 12 _ 1

:t<'i,-2,64) ( ri

1

2-

0,73) = 23,12.

Коэффициент корреляции вычисляем по формуле

cov(R1 ,~)

23,12

2

cov(Rp~)=

О/У

= 9,24·10,45

(7 .8):

=

О, 24 ·

Таким образом, ковариационная и корреляционная матрицы имеют

соответственно вид~ ( 85 , 35 23 ,12 )

_

._ ( . 1 . о, 24 )

С - Cov - 23, 12 109 ,19 и Р - Corr - О, 24 1 ·

Графики доходностей акций

вид, изображенный на рис.

30

PEPSI (ось х) и МОВ~(ось у)

имеют

7.2:

RI

20

10

t

о

1

2

12

',~

''

-10

\

\

'

-20

\

' .... "

- -.. PEPSI -------- MOBIL

Рис

7.2

Диаграмма (рассеяния) для доходностей акций

приведена на рис.

7.3:

20

15

10

•

•

5

-20

-5

•

•

10

о

-10

•

•

-15

• -20

Рис.

106

PEPSI и MOBIL

7.3

•

20

30

Глава

7. Параметрическая модель рынка

Итак, параметрическая модель рынка задается парой параме­

тров: т и С. Часто, однако, в качестве рисковых характеристик рьп~­

ка вместо ковариационной матрицы С используют вектор станадарт­

ных отклонений доходностей активов

cr = ( crl' cr2,". cr)

и корреляционную матрицу

где

cr .. = cor(R.,1 R.)

J

и

корреляции доходностей

активов А.1 и АJ..

. .

Заметим, что по этим данным легко найти все элементы ковариационной матрицы. В самом деле вариация доходности есть по опре­

делению квадрат стандартного отклонения т.е.

V(R) = cr/, i =1,2, ... п,

а ковариация как это следует из определения

(7.9)

(7.3)

коэффициента

корреляции равна

cov(R., R.)

J

1

=

cor(R.,1 R.)·a.;a.,

i,}=1,2,."n.

J

J

1

(7.10)

Перейдем теперь к важнейшей задаче портфельного анализа:

оценке ожидаемой и риска произвольных портфелей.

7.3. Характеристики портфелей

в параметрической модели рынка

Пусть на рынке имеются различные активы и известны статисти­

ческие данные для каждого актива, представляющие собой временные

ряды доходностей за последовательные периоды в прошлом. Доход­

ность за период вычисляется исходя из начальной и конечной цены

актива и текущего дохода за период. Для каждого актива МО)JСНО вьтчи­

слить его характеристики: среднюю ожидаемую доходность, диспер­

сию и среднеквадратическое отклонение. Для каждой пары активов

можно ВJ?rчислить коэффициенты ковариации и корреляции. Инве­

стор из имеющихся активов выбирает те, в покупку которых он соби­

рается вложить свой инвестиционный капитал. Будем называть такой

набор активов - пакетом активов. С практической точки зрения пакет

активов просто некоторый сегмент рынка, интересующий или досту­

пный для инвестора. Начнем с анализа пакета из двух активов.

107

Часть

11.

Оптимальные портфели ценных бумаг

Пусть А = {А 1 , А)

-

пакет из

2 различных активов. Пусть доход­

ность каждого актива А.,

i = 1, 2 - случайная величина R1.. Будем обоз/

начать характеристики этой случайной величины - т.,

V,1 cr. (ожида1

l

емая доходность, ожидаемый риск, среднеквадратическое отклоне-

ние). Характеристиками . .1акета активов А= {А 1 , ~} задаются параме­

трами:

вектором средних- т = (тр т 2 ),

v

матрицеи ковариации

С12) -_ (с ..), 1,1.. _ 1,2.

- с-(С11

С21 С22

lJ

где с/}..=

cov(R.,1 R.)

- коэффициент ковариации случайных величин R., RJ..

}

Пример 7. 4. Найти характеристики пакета, составленного из ак­

ций РЕРS/и MOBIL за 1987 год (см. пример 7.3.)

Решение. Пусть Ai = PEPSI, а~= MOBIL. Воспользуемся резуль­

татами примера 7 .3. Средняя ожидаемая доходность акции РEPSI 2,64, а акции MOBIL - О, 73. Значит т 1 = 2,64, т 2 =О, 73. Поэтому век­

тор средних т = (2,64; О, 73).

Дисперсия для первого актива- 85,35, для второго - 109,19, коэффи­

циент ковариации - 23,12, т.е.

с 11 = 85,35, с22 = 109,19, с 12 = 23,12.

Ответ: вектор средних- т = (2,64; 0,73), ковариационная матри1

· ца пакета

с= (85,35 23, 12 )

23,12 109,19 .

Выбрав тот или иной пакет активов, инвестор должен сформиро­

вать инвестиционный портфель, т.е. указать части инвестиционного

капитала, который он собирается вложить в Покупку того или иного

актива, выбранного им пакета акций.

Если обозначить начальный инвестиционный капитал

капитал, вложенный в покупку актива

вложенного в покупку актива А1. ,

Ai, -

- W/W

l

0

•

JJ?; 0 ,

- W 0, а

то доля капитала,

Будем обозначать долю

капитала, вложенного в покупку актива А;, или, как еще говорят, вес

актива

Ai -

хг Тогда, имея пакет из

2 активов А= {А 1 , ~},мы можем

задать портфель 1t с помощью вектора весов (см. гл.3)

х = (xl' х2 ), х 1 = ~о

/W 0 , их2 =

108

;w0 ,.

= (xl' х2) всегда равна 1:

W10/W 0 + W20/W 0 =(W10 + W20 )/W 0 = W 0 /W 0 -l •

Сумма весов портфеля п с вектором весов х

х1 +х2 =

~о

Глава

7.

Параметрическая модель рынка

Доходность портфеля за некоторый период времени

случайная

-

величина, зависящая от доходностей активов, из которых составлен

портфель. Определим, как связаны между собой случайные величи­

ны, задающие доходность портфеля и доходности активов, входящих

в этот портфель. Обозначим через

R ~r

случайную величину, пред-

ставляющую доходность портфеля, а через

величину

-

Ri обо.значим

случайную

доходность актива А1..

Как показано в конце предыдущей главы, доходность портфеля

задается случайной величиной:

R1C = x 1R1 + х2 ~.

(7.11)

Вероятностные характеристики случайной величины R1C - мате­

матическое ожидание и вариация вычисляются по формулам:

E[R1C] =

Е[х]

= x 1E[R 1] + х2 Е[~] = m1x 1 .+ т~2 •

V[R1C] = V[x] = (х1 ) 2 ~ + (х2 ) 2

(7.12)

v; + 2х1х2 с12 =

= с 11 х1 2 + с22х/ + 2с 12 х1 х2 •

Через стандартные отклонения

(7.13)

crl' cr2 и коэффициент корреляции р 12

'активов риск (вариация) портфеля выражается формулой

V[Rn] = V[x] = (cr 1x1) 2 + (cr2x2) 2 + 2pO}J 2 х 1 х2 .

(7.14)

Оценка портфеля. Оценкой портфеля п, задаваемого вектором ве­

сов х

= (xl' х2 ),

называется пара чисел

ожидаемая доходность портфеля,

(E[R1t], V[R1t]), где E[R1t] V[ Rп] - ожидаемый риск портфе­

ля. Для удобства будем обозначать ожидаемую доходность портфеля

и риск портфеля

Пример

-

Е[х] и

V[x]

соответственно.

7.5. Найти характеристики портфелях= (0,5; 0,5) для па­

кета, составленного из акций

PEPSI и MOBIL за 1987 год.

Решение. Пакет состоит из двух активов - А 1 и ~· Пусть актив

А 1 = PEPSI, а~= MOBIL. Тогда (см. пример 9.2) средняя ожидаемая

доходность акции PEPSI - 2,64, а аКции MOBIL - О, 73. Значит,

т 1 =.2,64; т 2 = 0,73.

,

Вариация первого актива- V(Rл 1 ) = 85,35, второго V(Rл 2 )=109,19,

коэффициентковариации- 23,12, т.е.

·

= 85,35; с22 = 109,19; с 12 = 23,12.

(0,5; 0,5), т.е. х1 = 0,5; х2 = 0,5. Согласно

с 11

Портфель х =

формулам

(7 .12), (7.13) , имеем:

Е[х] = х1 •

m1 + х2

•

т2 =

0,5 · 2,64 + 0,5 · 0,73 = 1,685 -

ожидаемая доходность портфеля,

109

.. _ . ... " -J""'"'_..,

V{x] = с11<х1)2 + с22(х)2 + 2х1х2с12 =

= (0,5) 2 • 85,35 + (0,5) 2 • 109,19 + 2 (0,5) 2 . 23,12 = 60,20 ожидаемый риск (вариация) портфеля.

Ответ: Ожидаемая доходность портфеля

риск портфеля - 60,20.

- 1,685,

ожидаемый

Ot4emcu 1шртфелей в общей параметрической модели. Рассмотрим

рынок сп активами АР~,.", Ап, и пусть портфель 11: с вектором весов

х = (хр х2 , ".,

x,J Как бьmо показано выше, между реализованной до­

ходностью портфеля и реализованными доходностями активов имеется соотношение:

rтt = Х{1

Здесь

+ X2r2 +".+ ХпГп.

r.1 - доходность актива А"1

Из этой формулы следует аналогичное соотношение между до-

ходностями портфеля и активов как случайных велич:йн:

~

= x 1R1 + x2R,_ + ". +xnRn .

(7.15)

Это соотношение позволяет получить уже вероятностные (ожи­

даемые) характеристики портфеля, используя аналогичные характе­

ристики активов. Так, используя свойство линейности математического ожидания, получим

Е[~]

= x 1E[R1] + x2.E[R,_]+".+ хпЕ[Rп],

(7 .16)

т.е. ожидаемая доходность Портфеля есть линейная комбинация

ожидаемых доходностей активов с коэффициентами, равными весам

этих активов в портфеле.

Применяя оператор дисперсии к обеим частям равенства

(7.15),

получим:

V[~] = x/V[RJ

+ x/V[R2]+".+ x}V[RJ +

+ 2x1x2cov(RI' R) +".+ 2x1x2cov(R _p R,),

11

(7.17)

или, в сокращенной записи

11

JT[Rд]=

LX; ·Xj ·COV(R;,R)

(7.18)

i,j=l

Эти равенства следуют из двух свойств дисперсии:

J!ТaR] =а2 V[R]

и

V[R 1 + ~] = V[R 1]

+ V[~] + 2cov(R1' ~),

которые легко доказать прямыми вычислениями (см.

[9]).

Так, для портфеля, состоящего из трех активов Al' ~ , А 3 , с пара­

метрами рынка

110

Глава

7.

Параметрическая модель рынка

по.JiуЧаем выражения для доходности и риска:

Е(х)

= т 1 х1 + т;х2 + m3x3

V(x) = с 11 х/ + с22 х/ +с33х/ + 2с 12 х 1 х2 + 2с 13 х 1 х3 + 2с23 XzX3 •

· Матричная запись характеристик портфелей.

В :rеоретическом фи­

нансовом анализе для доходности и риска портфе.Лей часто использу­

ют матричные выражения. Пусть

т

= (т 1 , т2 ,

•" ,

т п)

- вектор средних (математических ожиданий) доходностей активов,

где т .=Е[R . ], а

1

-

1

ковариационная матрицадоходностей,. с с ..=

и

Тогда формулу

cov(R1.. R.).

1

(7 .16) для ожидаемой доходности портфеля мож-

но переписать в виде

Е[~]

= Е(х) = т 1 х 1 + т 2 х2 + ... + тпхп = (т,х),

(7.19)

где (т,х). - обозначение стандартного скалярного произведения двух

векторов столбцов (или строк) т и х. Соответственно,· равенство

(7 .17) перепишется в виде:

п

V[Rл] =

Lc!i ·Xi ·Х1 =(Сх,х),

(7.20)

i,)=I

где

(7.21)

· - произведение ковариационной матриды С на вектор-столбец х,

( Сх,х) - скалярное произведение полученного вектора Сх их.

а

Замечание. Используя матричные обозначения и операции, мы

(если не оговорено противное) под векторами будем понимать векто­

ры

-

столбцы. По типографским соображениям выписывать эти век­

торы мы бvдем в строку (понимая, что речь идет все же о столбце!).

Если же в матричных в·ыраженliях необходимо подчеркнуть, что век­

тор рассматривается как строка, то Для этого используется символ

оnератора транспонирования "'t". Так · если ·х

xi -

-

вектор-столбец, то

вектор-строка.

111

Часть

11.

Оптимальные портфели ценных бумаг

Используя матричную запись, можно предыдущие формулы за­

писать также в виде:

(т,х)

E[Rn] =

= т-с х

(7.22)

и

V[R1t] . ( Сх,х) = xt

Сх.

(7.23)

Приведем теперь примеры вычислений характеристик портфе­

лей непосредственно по параметрам рынка, т.е. по вектору т и ма­

трице С.

7.6. Для рынка трех активов А 1 , А2 , А3 из примера 7.1. най­

дем характеристики портфеля с вектором весов х = (1/4, 1/4, 1/2)

Пример

Решепие. Вычисленные в примере

7.4

параметры этой модели

имеют вид:

= (18,5; 10; 7,5)

т

-

для вектора средних и

.

С=

]

~

20,25

45 -1~ 25

45

225

-150 .

-Jl,25 -150 131,25 .

(

Следовательно, сформированный портфель · имеет следующие

характеристики: доходность

Е =(т,х) = 18,5·1-+10.l+7,5. l= 10,88%

.

4

4

2

и риск

.

V =(Сх,х)=хтСх=(~, ~·~)

(20,25

1

45

-11,25

-150

45

225

-11,25 -150 131,25

J _!_4

~

=13,45.

2

Равенства

(7 .19) -(7 .20) говор~ о том, что ожидаемая доходность

портфеля есть линейная форма от его компонент, тогда как его риск

или дисперсия есть . квадратичная форма от компонент портфеля. Та­

ким образом, мы имеем два критерия оценки выбираемых портфе­

лей: линейный (доходность) и квадратичный (риск).· Желательно

значение первого сделать как можно большим, а второго

-

как мож­

но меньшим. Но, чтобы строго поставить задачу выбора оптимально­

го портфеля, нам нужно обсудить еще одну тему, свя~анную с этим

понятием. Речь идет о видах (моделях) портфельной стратегии. Этот

nonpoc

112

v

:МIJ рйССМlУГрИМ В СЛеЛУЮШеИ ГЛаВе.

Глава

Задачи к главе 7

1. Для рынка из задачи

7.

Параметрическая модель рынка

1 гл.6 найти ковариационную и корреля.­

ционную матрицы. Найти ковариацию и корреляцию портфеля за­

данного вектором весов

(0,2; 0,5; 0,3)

с каждым активом.

2. Для рынка из задачи 2 гл.6 найти ковариационную и корреля­

ционную матрицы. Найти ковариацию и корреляцию портфеля за­

данного вектором весов

3.

с каждым активом.

(0,4; -1,4)

Пусть задана таблица годовых доходностей для некоторых трех

активов в каждом из состояний рынка. Годовые доходности активов,

заданные в таблице, измеряются в процентах.

Состояния

Вероятности

s1

0,4

0,3

0,3

s2

Sз

Доходность

актива А 1 (%)

Доходность

актива~(%)

Доходность

актива А ( %)

25

30

35

40

-10

30

40

10

5

3

Для всех i иj найти коэффициенты c!i и p!i.

4.

·

Ежемесячные доходности акций АМЕХ,

CBS, EXXON за 1987

год приведены ниже.

акция

янв.

фев. ·

март

АМЕХ

20

8,8

1

апр.

-8 4 -0,9

'

9,9 15,8 -5 4 7,5

CBS

'

EXXON 18 - 4 2 9,4

'

май

1

июнь июль

2

авг.

сен.

окг.

нояб.

дек.

7,6

0,7 -3 4 -32 ' 2 -7 ' 3 22

'

'

'

1

11,3 3,9 11,6 -23 ' 5 9,5

0,9 7 -2 ' 4 -12,3 12,6 3,7

'

-О

'

45

1,5

8,2

7,2

а) Найти оценку для каждой акции.

б) Найти ковариационную и корреляционную матрицы для рын­

ка из этих акций.

5.

По данным задачи

доходности портфелей

4 найти найти последовательные месячные

п 1 = 2 АМЕХ +3 СВSи п 2 = 2 CBS- 5 EXXON,

при условии, что начальные цены акц:Ий АМЕХ,

CBS, EXXON равны

$50, $80, $100 соответственно. Найти оценку этих портфелей, а также

их ковариацию и корреляцию.

6. Ниже приведены-ежемесячные доходности акций АМЕХ, CBS,

EXXON за 1987 год.

6. По данным задачи 4 найти:

1) характеристики (вектор средних и матрицу ковариаций)

пакетов: {АМЕХ, СВ~, {EXXON, СВ~, {EXXON, АМЕХ}

2) характеристики (доходность и риск) портфелей:

а) х

8175

= (0,4; 0,6), составленного из акций АМЕХ и CBS;

113

Часть

11.

Оптuмал"t,>ные портфели ценных бумаг

6) х = (1; О), составленного из акций ЕХХОNи CBS;

в) х = (0,7; 0,3), составленного из акций ЕХХОNи АМЕХ

7.

В начале года акции

$40 за одну акцию.

Business Adventures

продавались по цене

Вероятный размер вьiплаты дивидендов и цена на

конец года зависят от состояния экономики в конце года. Эта зави­

симость имеет следующий вид:

Состояние экономики

Дивиденды

( в $)

Цена акций (в

Экономический подъем

2,00

50

Нормальное развитие

1,00

43

Экономический спад

0,50

34

$)

а) Вычислите ожидаемую доходность акции за год и ее стан­

дартное отклонение. Все три сценария равновероятны.

б) Вычислите ожидае~ доходность и стандартное отклонение

портфеля, средства которого вкладывается поровну в акции

Business

Ad11entures и в казначейские векселя. Доходность казначейских вексе­

лей составляет 4% в год . Казначейские векселя не имеют риска и не

коррелируют с акциями

Business Adventures.