Самое главное о насущном - Налог на доходы физических лиц.

реклама

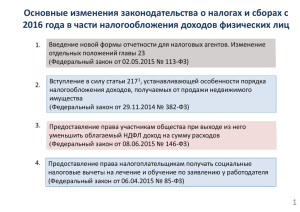

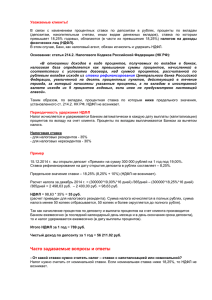

Самое главное о насущном - Налог на доходы физических лиц. Налогу на доходы физических лиц (НДФЛ) в Налоговом кодексе Российской Федерации посвящена глава 23. Налог должны платить все физические лица, если они получают облагаемые НДФЛ доходы. Надо сказать, что в большинстве случаев сам налогоплательщик не предпринимает ничего для уплаты налога. За него налог рассчитывает, из его дохода удерживает и уплачивает в бюджет источник выплаты, так называемый налоговый агент. Именно через налогового агента - работодателя большинство работающих граждан получают возможность воспользоваться налоговыми льготами и налоговыми вычетами. Если налогоплательщик получает доходы от разных налоговых агентов, каждый из них будет исчислять, удерживать и перечислять в бюджет сумму налога с соответствующего дохода. В соответствии с требованиями ст.226 Налогового Кодекса Российской Федерации (далее – Кодекс), налоговые агенты (российские организации, индивидуальные предприниматели (ИП), нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, обособленные подразделения иностранных организаций в РФ) обязаны исчислять НДФЛ, удерживать НДФЛ из доходов налогоплательщика, перечислять НДФЛ в бюджет. На основании п.6 ст.226 Кодекса перечислить суммы начисленного и удержанного НДФЛ налоговый агент обязан не позднее дня: - фактического получения в банке наличных денежных средств на выплату дохода, - перечисления дохода со счетов налоговых агентов в банке на счета налогоплательщика либо по его поручению на счета третьих лиц в банках. В других случаях налоговые агенты перечисляют суммы начисленного и удержанного НДФЛ не позднее дня: - следующего за днем фактического получения налогоплательщиками дохода (для доходов, выплачиваемых в денежной форме), - следующего за днем фактического удержания начисленной суммы НДФЛ (для доходов, полученных налогоплательщиком в натуральной форме либо в виде материальной выгоды). Совокупная сумма НДФЛ, исчисленная и удержанная налоговым агентом у налогоплательщика, в отношении которого он признается источником дохода, уплачивается в бюджет по месту учета налогового агента в налоговом органе. Налоговые агенты - российские организации, имеющие обособленные подразделения, обязаны перечислять исчисленные и удержанные суммы налога в бюджет как по месту своего нахождения, так и по месту нахождения каждого своего обособленного подразделения. Сумма налога, подлежащая уплате в бюджет по месту нахождения обособленного подразделения, определяется исходя из суммы дохода, подлежащего налогообложению, начисляемого и выплачиваемого работникам этих обособленных подразделений. Уплата НДФЛ за счет средств налоговых агентов не допускается. При невозможности удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан не позднее одного месяца с даты окончания налогового периода, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог и сумме налога. Налоговые агенты несут ответственность за несвоевременную уплату НДФЛ, а так же ошибки в его расчете и начислении. В соответствии со ст. 123 Кодекса неправомерное неудержание и (или) неперечисление (неполное удержание и (или) перечисление) в установленный Кодексом срок сумм налога, подлежащего удержанию и перечислению налоговым агентом, влечет взыскание штрафа в размере 20 процентов от суммы, подлежащей удержанию и (или) перечислению. В настоящее время, в условиях жесткой конкуренции на рынке труда, рассматривая предложения работодателей, работники зачастую вынуждены соглашаться на получение заработной платы «в конвертах». Если Вы получаете зарплату «в конверте» это означает, что работодатель, скорее всего, не заключил с Вами трудовой договор и не произвел запись в трудовой книжке о приеме вас на работу. Кроме того работодатель не удерживает НДФЛ, не производит отчисления из вашей зарплаты в пенсионный фонд на ваш индивидуальный лицевой счет, в медицинский страховой фонд и в фонд социального страхования. В связи с этим имеют место многочисленные нарушения прав работника, гарантированных трудовым законодательством. Законодатели предусмотрели ряд случаев, когда налогоплательщик обязан сам уплатить НДФЛ, не рассчитывая на налогового агента. В частности, налогоплательщики самостоятельно исчисляют и уплачивают НДФЛ - при получении доходов, с которых не был удержан налог налоговыми агентами (ст. 228 Кодекса). В этом случае налогоплательщики обязаны представить в налоговый орган по месту своего учета соответствующую налоговую декларацию до 30 апреля года, следующего за годом получения дохода (п. 3 ст. 228, п. 1 ст. 229 Кодекса). Декларация по налогу на доходы физических лиц представляется в налоговую инспекцию по месту жительства налогоплательщика по форме 3-НДФЛ. Несвоевременное представление декларации является нарушением налогового законодательства, за которое предусмотрена ответственность в виде штрафа - от 5 до 30% от суммы неуплаченного налога, но не менее 1 тыс. руб. (п. 1 ст. 119 Кодекса). Общая сумма налога, подлежащая уплате в бюджет, исчисленная исходя из налоговой декларации, уплачивается по месту жительства налогоплательщика в срок не позднее 15 июля года, следующего за истекшим налоговым периодом (п. 4 ст. 228 Кодекса).