Анализ финансовых рынков средствами модели о p

реклама

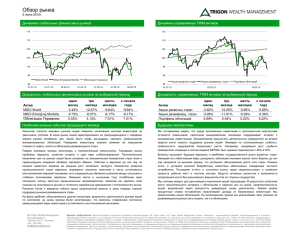

Анализ финансовых рынков средствами модели о p-медианах. Авторы: Кочетуров Антон Андреевич, Бацын Михаил Владимирович, Пардалос Панос Милитиад, Гольденгорин Борис Исаакович. Лаборатория Алгоритмов и Технологий Анализа Сетевых Структур, НИУ ВШЭ. Аннотация Основной целью статьи является разработка нового метода для анализа финансовых рынков. Основной частью данного анализа является разбиение всего рынка на компоненты, внутри которых акции очень сильно коррелируют друг с другом. Предполагается, что вся необходимая финансовая информация содержится в матрице корреляций между доходностями акции на рынке. Доходность Ri акции i считается по формуле Ri t ln Pi t , где Pi t - цена закрытия акции i в день t. Для каждой пары Pi t 1 акции определяется коэффициент корреляции между их доходностями за определенный период: ij E Ri ERi R j E R j var Ri var R j . Мы анализировали три финансовых рынка: рынок США, как самый большой рынок в мире, рынок России, как представителя развивающихся стран и рынок Швеции, как представителя развитых стран с большим доходом на душу населения. Данные о рынке акции России были взяты из открытого источника – web-сайта инвестиционной компании «Финам» (www.finam.ru). В рассмотрение попали 151 акция, которая торговалась не менее 80% операционных дней на московской бирже в период с 3 сентября 2007 по 16 сентября 2011. На американском рынке финансовых инструментов было выбрано 3378 акций и рыночных индексов, которые удовлетворяли тем же требованиям, что и акции на русском рынке. Вся необходимая информация по этим инструментам была получена через программный интерфейс webсайта www.impactopia.com. По шведским компаниям было отобрано 266 акций. Для того, чтобы разбить рынок на кластеры, мы применили подход, основанный на задаче о p-медиане, которая позволяет разбить рынок на фиксированное количество кластеров таким образом, чтобы суммарная корреляция между центрами кластеров (медианами) и другими акциями, входящими в кластеры, была максимальной. Для решения самой задачи о pмедиане Гольденгорин и Крушинский (2011) предложили использовать Псевдо-Булевский Подход, предложенный независимо друг от друга Бересневым (1973) и Хаммером (1968). Данный подход позволяет представить задачу о p-медиане в очень компактном виде в терминах псевдобулевского полинома. Мы разработали несколько очень простых эвристик, которые позволяют на основе псевдо-булевского полинома получать точные и быстрые решения для таких больших рынков, как рынок США. Данный подход можно использовать в качестве нового инструмента анализа финансовых рынков, так как он позволяет выделить небольшое количество медиан, которые несут в себе большую часть финансовой информации. Так же на основе этого подхода можно составить сильнодиверсифицированный портфель акций. Так же мы сравнили наш подход с другими метода анализа финансовых рынков с помощью таких сетевых структур, как минимальные остовные деревья, клики и независимые множества. Мы считаем, что наш подход позволяет наиболее полно проанализировать финансовые рынки.