Документ 669325

реклама

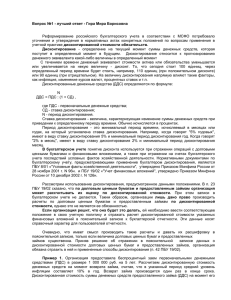

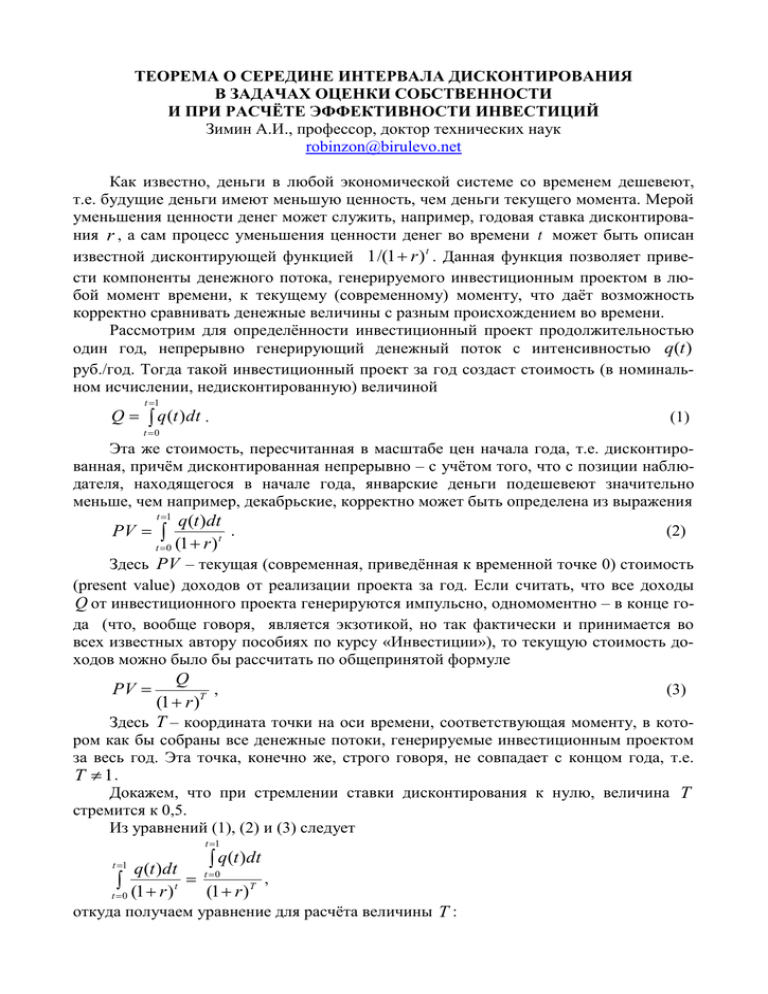

ТЕОРЕМА О СЕРЕДИНЕ ИНТЕРВАЛА ДИСКОНТИРОВАНИЯ В ЗАДАЧАХ ОЦЕНКИ СОБСТВЕННОСТИ И ПРИ РАСЧЁТЕ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИЙ Зимин А.И., профессор, доктор технических наук [email protected] Как известно, деньги в любой экономической системе со временем дешевеют, т.е. будущие деньги имеют меньшую ценность, чем деньги текущего момента. Мерой уменьшения ценности денег может служить, например, годовая ставка дисконтирования r , а сам процесс уменьшения ценности денег во времени t может быть описан известной дисконтирующей функцией 1 /(1 r) t . Данная функция позволяет привести компоненты денежного потока, генерируемого инвестиционным проектом в любой момент времени, к текущему (современному) моменту, что даёт возможность корректно сравнивать денежные величины с разным происхождением во времени. Рассмотрим для определённости инвестиционный проект продолжительностью один год, непрерывно генерирующий денежный поток с интенсивностью q(t ) руб./год. Тогда такой инвестиционный проект за год создаст стоимость (в номинальном исчислении, недисконтированную) величиной t 1 Q q (t )dt . (1) t 0 Эта же стоимость, пересчитанная в масштабе цен начала года, т.е. дисконтированная, причём дисконтированная непрерывно – с учётом того, что с позиции наблюдателя, находящегося в начале года, январские деньги подешевеют значительно меньше, чем например, декабрьские, корректно может быть определена из выражения t 1 q(t )dt . (2) t t 0 (1 r ) Здесь PV – текущая (современная, приведённая к временной точке 0) стоимость PV (present value) доходов от реализации проекта за год. Если считать, что все доходы Q от инвестиционного проекта генерируются импульсно, одномоментно – в конце года (что, вообще говоря, является экзотикой, но так фактически и принимается во всех известных автору пособиях по курсу «Инвестиции»), то текущую стоимость доходов можно было бы рассчитать по общепринятой формуле Q , (3) (1 r )T Здесь T – координата точки на оси времени, соответствующая моменту, в котоPV ром как бы собраны все денежные потоки, генерируемые инвестиционным проектом за весь год. Эта точка, конечно же, строго говоря, не совпадает с концом года, т.е. T 1. Докажем, что при стремлении ставки дисконтирования к нулю, величина T стремится к 0,5. Из уравнений (1), (2) и (3) следует t 1 q(t )dt q(t )dt t 0 , t (1 r )T t 0 (1 r ) t 1 откуда получаем уравнение для расчёта величины T : t 1 (1 r ) T q (t )dt t 0 t 1 q (t )dt (1 r ) t t 0 . (4) Пусть для определённости скорость генерирования доходов инвестиционным проектом постоянна, т.е. q (t ) q0 const ., тогда уравнение (4) существенно упростится: (1 r )T 1 (1 r ) ln(1 r ) (1 1 / r ) ln(1 r ) ln(1 r ) (11 / r ) . dt r (1 r ) t t 0 t 1 (5) Логарифмируя компоненты уравнения (5), получим: ln[ln( 1 r ) (11 / r ) ] ln(1 1 / r ) ln[ln( 1 r )] ln(1 r ) ln r ln[ln( 1 r )] T . ln(1 r ) ln(1 r ) ln(1 r ) (6) Пользуясь соотношением (6), рассчитаем для ориентира несколько значений величины T при разных значениях годовой ставки дисконтирования r . В результате (как вариант) получим следующую таблицу: 50 20 10 5% 1% % % % 0,48 0,49 0,49 0,49 0,4 31 24 60 80 996 Докажем следующую теорему: при стремлении ставки дисконтирования r к нулю равномерно генерируемые инвестиционным проектом компоненты номинального денежного потока концентрируются для последующего дисконтирования в середине интервала дисконтирования. Доказательство. Известно, что при стремлении r к нулю величина ln(1 r ) стремится к величине r r 2 / 2 . Тогда при малых значениях r выражение (6) примет вид: r r 2 / 2 ln r ln[ r (1 r / 2)] r r 2 / 2 ln r ln r r / 2 r 2 / 4 T r (1 r / 2) r (1 r / 2) r / 2 3r 2 / 4 1 / 2 3r / 4 1 . r (1 r / 2) 1 r / 2 2 Итак, при стремлении ставки дисконтирования к нулю (при r 0 ) стартовая точка дисконтирования (из будущего к настоящему) стремится к середине временного интервала дисконтирования (он же является и интервалом генерирования компонентов денежного потока инвестиционного проекта): T 1 / 2 . Таким образом, для корректного расчёта чистой текущей стоимости инвестиционного проекта в качестве стартового момента дисконтирования компонентов денежного потока следует выбирать не конец года, а его середину (тем самым учитывается то, что инвестиционный проект генерирует доходы непрерывно, а не только в конце расчётного периода – в данном случае, в конце года). Тогда, используя доказанную теорему, формулу для расчёта чистой текущей (современной, приведённой) стоимости NPV инвестиционного проекта преобразуем к следующему модифицированному виду: M IC j j 0 (1 i ) j NPV FVk RV . k 0,5 (1 r ) N k 1 (1 r ) N (7) В соотношении (7) использованы следующие обозначения: IC j капитал, инвестированный в начале года с номером j в течение M лет; i – прогнозируемый средний годовой уровень инфляции в течение M лет; FVk величина годового дохода (номинального денежного потока), генерируемого в результате реализации инвестиционного проекта в течение k-го года на протяжении N лет; RV ликвидационная, остаточная стоимость проекта (реверсия). Ясно, как отразилась теорема на выражении (7): показатели степени в знаменателе слагаемых второй суммы стали дробными, а не целочисленными, как обычно принято. Отметим, что дисконтирование величины остаточной стоимости проекта осуществляется при помощи целочисленного показателя степени, поскольку совершенно оправданно предполагается, что остаточная стоимость проекта проявляется практически импульсно – в конце последнего года N осуществления проекта. Кроме того, в формуле (7) учтено также то, что инвестиции обычно также осуществляются импульсно – в начале каждого расчётного периода (года). Если же инвестиции производятся не импульсно, а непрерывно с постоянным темпом в течение каждого года с номером j, то выражение (7) несколько видоизменится (поскольку инвестиционный капитал перед тем, как быть продисконтированным по ставке, равной среднегодовому уровню инфляции, так же, как и доходы от проекта, должен быть смещён к середине соответствующего года): M NPV j 1 IC j (1 i ) j 0,5 FVk RV . k 0,5 (1 r ) N k 1 (1 r ) N (8) Итак, корректное определение важнейшего показателя эффективности инвестиций – чистой текущей стоимости инвестиционного проекта NPV – должно производиться на основе следующей процедуры: прежде чем дисконтировать величину денежного дохода за какой-либо год реализации проекта, необходимо мысленно сдвинуть эту величину из конца этого года к его середине, и только из этой стартовой точки на оси времени дисконтировать данную денежную величину к моменту начала реализации инвестиционного проекта.