Рекомендации по подготовке бизнес - плана

реклама

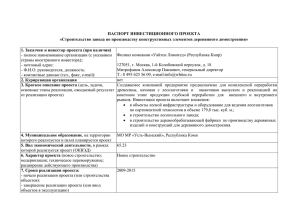

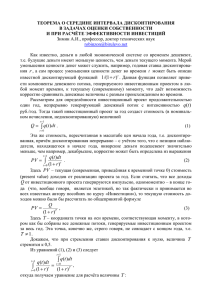

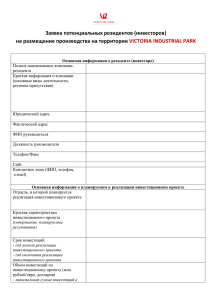

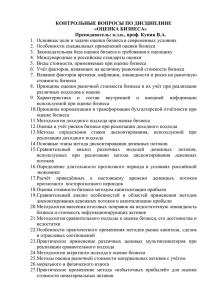

РЕКОМЕНДАЦИИ ПО ПОДГОТОВКЕ БИЗНЕС-ПЛАНА И ФИНАНСОВОЙ МОДЕЛИ 1. Рекомендации к составлению бизнес-плана 1.1. Общие положения Бизнес-план должен содержать: название инвестиционного проекта, его суть и целесообразность реализации; обоснование положительного эффекта для общества и экономики РФ; обоснование соответствия качественным и количественным критериям отбора проектов Агентством стратегических инициатив; обоснование соответствия проекта экологическому законодательству; информацию о предполагаемых конкурсных процедурах для отбора ключевых поставщиков и подрядчиков по проекту; обоснование привлекательности проекта для финансовых институтов/ институтов развития и других Участников проекта, подкрепленное результатами финансовых прогнозов, анализом потенциала рынка, прозрачностью проекта; обоснование реализуемости проекта, подкрепленное наличием четкой стратегии реализации проекта и планами по его реализации, возможностью привлечения необходимых ресурсов для реализации, наличием команды руководителей и разработчиков; анализ возможных рисков, связанных с реализацией проекта, и способов их минимизации. Информация в Бизнес-плане должна быть объективной, основываться на обоснованных данных и не противоречащих им разумных предположениях. Все числовые данные и ключевые предположения должны сопровождаться ссылками на источники информации с указанием даты, по состоянию на которую приведена информация. Изложение информации структурированным. в Бизнес-плане должно быть понятным, логичным и Структура и содержание Бизнес-плана должны отвечать нижеприведенным требованиям и рекомендациям к структуре Бизнес-плана с учетом отраслевой и иной специфики конкретного инвестиционного проекта. 1.2. Рекомендуемая структура Бизнес-плана Рекомендуемая структура Бизнес-плана включает следующие разделы: Резюме проекта; Описание проекта; Информация об Основных участниках проекта; Описание продукта; Анализ рынка; Организационный план; План продаж и стратегия маркетинга; План производства (эксплуатации); Анализ ресурсов; Воздействие проекта на окружающую среду; 1 Финансовый план; План финансирования; Анализ проектных рисков; Приложения. Формат и структура Бизнес-плана могут варьироваться в зависимости от характера проекта, но перечисленные выше разделы должны быть включены в Бизнес-план в обязательном порядке. В случае отсутствия в Бизнес-плане разделов, соответствующих указанным выше, к Бизнес-плану должна быть приложена пояснительная записка с указаниями на разделы, в которых следует искать требуемую информацию, или обоснованием того, почему информация в Бизнес-плане не приводится. Рекомендуется включить в Бизнес-план справочный материал, в том числе: информацию о составителях Бизнес-плана; содержание с указанием страниц; словарь ключевых технических и иных узкоспециализированных терминов, используемых в Бизнес-плане; список определений и расчетных формул для финансовых показателей (коэффициентов), которые упоминаются в Бизнес-плане и рассчитываются в финансовой модели; информацию о нормативно-методической базе, использованной при составлении Бизнес-плана и проведения анализа; краткую информацию о технико-экономических, маркетинговых исследованиях, использованных при составлении Бизнес-плана. 1.3. и иных Содержание основных разделов Бизнес-плана. 1. Резюме проекта В данном разделе рекомендуется раскрыть в сжатой форме: суть проекта и целесообразность его реализации; ключевую информацию об Инициаторе проекта, Получателе средств и Основных участниках проекта; результаты анализа потенциала рынка; стратегию реализации проекта (общий график реализации); ключевые прогнозные финансовые показатели (коэффициенты); общую стоимость проекта, общую потребность предполагаемые источники финансирования; в финансировании и наличие барьеров при реализации проекта; обоснование соответствия качественным и количественным критериям отбора проектов Агентством стратегических инициатив; обоснование целесообразности участия в продвижении реализации проекта Агентством стратегических инициатив; и сопровождении ключевые факторы успеха и основные риски проекта (рекомендуется представить в виде SWOT-анализа). 2 2. Описание проекта В данном разделе необходимо: изложить суть проекта, в том числе указать тип инвестиционного проекта (создание нового производства/объекта с «нуля»; реконструкция действующего производства/объекта; модернизация действующего производства/объекта; выпуск новой продукции на действующем производстве; расширение действующего производства; иное изменение с целью ведения коммерческой деятельности); указать стадию реализации проекта и фазу (конкретный этап внутри стадии), на которой находится проект в настоящее время; указать регион (страну) и отрасль, в которых будет реализован (реализуется) проект; отметить, если проект будет реализован государственно-частного партнерства; (реализуется) на принципах обосновать целесообразность реализации проекта для Получателя средств (например, возможность увеличить объем продаж и долю на рынке; снизить затраты; занять свободную нишу на рынке или создать новый рынок; учесть экологические требования и т.п.); обоснование целесообразности участия в продвижении реализации проекта Агентством стратегических инициатив. и сопровождении 3. Информация об Основных участниках проекта В разделе должны быть указаны: Получатель средств и иные Основные участники проекта; роли и порядок их взаимодействия в ходе реализации проекта; причины заинтересованности в проекте; наличие опыта работы в отрасли; иная существенная информация об Основных участниках проекта. Рекомендуется: кратко изложить историю развития компании – Получателя средств; дать описание характера и направлений местоположении Основных участников проекта; деятельности и сведения о представить ключевую финансовую информацию по Получателю средств и/или Группе (выручка, валовая рентабельность, чистая рентабельность, чистая прибыль, совокупные активы, соотношение собственного и заемного капитала и т.п.) в динамике за последние несколько лет; если Получатель средств принадлежит к Группе лиц, представить в графическом виде организационную структуру Группы или ее фрагмент, включив в нее Основных участников проекта, если они также входят в Группу, и указать доли участия в уставном капитале или иные отношения, связывающие членов Группы. 3 4. Описание продукта В этот раздел следует включить описание продукта (продуктовой линейки1), который планируется к выпуску в соответствии с проектом, и анализ их конкурентных преимуществ и недостатков. В разделе должна быть: приведена информация о доминирующей части продуктовой программы, составляющей значительную часть выручки от реализации (не требуется предоставлять детальную информацию по каждому продукту (продуктовой линейке)), в том числе (если применимо): назначение и область применения, краткое описание и основные характеристики, наличие сертификата качества, патентоспособность и авторские права, необходимость лицензирования выпуска продукции, безопасность и экологичность продукта, утилизация после окончания эксплуатации; указана степень готовности продукта к выпуску и реализации (отметить, если применимо, на какой стадии развития находится продукт, к примеру, концепция, опытный образец, готовый рыночный продукт), реализовывался ли продукт ранее на российском рынке или за рубежом, опыт производства и реализации продукта Участниками проекта. В разделе рекомендуется: привести основные качественные характеристики продукта (продуктовой линейки), анализ полезности для потребителей (в том числе указать целевую аудиторию), возможные продукты-заменители (субституты) и комплиментарные (сопутствующие) товары и услуги; провести анализ жизненного цикла продукта, указать на планируемые изменения в ассортименте и предполагаемую модернизацию продукта в будущем. 5. Анализ рынка В данном разделе необходимо дать описание рынка сбыта, для которого предназначена продукция и/или услуги, предусмотренные проектом, и прогнозы развития рынка на ближайшую перспективу. В разделе должен быть представлен анализ текущего состояния рынка, включая: текущий и потенциальный (прогнозный) объем рынка; степень насыщенности; динамику развития (в том числе, появление новых игроков, динамику объема продаж, ключевые изменения и тенденции, текущую стадию жизненного цикла рынка); описание структуры (основных сегментов) рынка; показатели рыночной концентрации; основных прямых заменители; конкурентов и конкурентов, производящих продукты- барьеры входа в отрасль (включая законодательные ограничения, ограничения доступа к ключевым ресурсам, ограничения по масштабу производства); данные о сезонности спроса или предложения; 1 Под продуктовой линейкой для целей настоящего документа понимается группа продуктов с близкими ценовыми и качественными характеристиками и общей целевой аудиторией потребителей. 4 основные каналы продаж мерчендайзинг и т.д.); и методы стимулирования сбыта (реклама, принципы ценообразования, историческую динамику цены на продукт и прогнозы ее изменения; скорость инноваций и технологических изменений в отрасли; степень государственного регулирования рынка (отрасли); иную существенную информацию. Для выделения рыночных сегментов рекомендуется использовать географический, ценовой, социальный (отраслевой) признак и иные признаки, которые позволяют четко выделить целевую группу покупателей, на которую ориентирован продукт. В случае значительной степени государственного регулирования рынка (отрасли), а также участия государственных органов и организаций в проекте, рекомендуется вынести обзор нормативно-правовой базы в отдельный раздел, в котором указать информацию о регулировании ценообразования (тарифов), антимонопольном регулировании, необходимых разрешениях для работы и иную существенную информацию. В данный раздел также необходимо включить: прогноз объема продаж или иного показателя спроса по рынку в целом и по сегментам, в которых будет позиционироваться продукция (работы, услуги), предназначенные к реализации по проекту (период прогноза, как правило, должен составлять не менее пяти лет); анализ уровня конкуренции в отрасли (рекомендуется использовать схему «пяти сил конкуренции» М. Портера – рассмотреть «рыночную силу» поставщиков, потребителей, существующих и потенциальных прямых конкурентов, конкурентов, производящих продукты-заменители). В разделе также рекомендуется привести данные: по основным конкурентам: позиция на рынке (местоположение, доля рынка), текущие и прогнозные производственные мощности, основная стратегия конкурентной борьбы, конкурентные преимущества и недостатки (обязательно в случае олигополистической структуре рынка – наличии нескольких крупных игроков на рынке); об отрасли в целом (общая динамика предприятий отрасли; уровень рентабельности, структура активов, оборачиваемость активов, типовая структура затрат, степень износа основных фондов, уровень загрузки производственных мощностей/технологического оборудования; другие важные факторы, характеризующие отрасль). Если целью инвестиционного проекта является строительство заранее определенного количества объектов (производственных мощностей) для реализации заранее определенному заказчику, с которым достигнуто предварительное соглашение (заключен договор) о приобретении объектов (производственных мощностей), или реализация продукции/работ/услуг, предназначенных для единственного покупателя, анализ рынка рекомендуется заменить анализом потребностей ключевого заказчика (покупателя). 6. Организационный план В данном разделе необходимо дать описание общей стратегии реализации проекта, привести временной график реализации проекта с указанием предполагаемого начала реализации проекта и продолжительности основных стадий (предынвестиционная, инвестиционная/стадия ввода мощностей, операционная, ликвидационная), а также промежуточных этапов (фаз). 5 В разделе должна содержаться информация о плане ввода производственных мощностей или иных объектов инвестирования в эксплуатацию (в виде графика или блок-схемы), если применимо, с указанием критических (контрольных) точек; Также в разделе может содержаться план проектно-изыскательских, геологоразведочных, строительных, монтажных, пуско-наладочных и иных работ по проекту с указанием их продолжительности и /или календарный план выполнения работ по проекту (в виде графика или блок-схемы), иные организационные планы и схемы. Организационные графики и схемы и планы работ по проекту могут быть вынесены в приложения к Бизнес-плану. 7. План продаж и стратегия маркетинга В данном разделе должны быть отражены целевая динамика объема продаж (целевой интенсивности эксплуатации) и прогнозной доли рынка, а также стратегия по их достижению, в том числе, стратегия конкурентной борьбы. В разделе необходимо: привести прогнозный объем продаж (интенсивности эксплуатации) в натуральных единицах, прогнозные отпускные цены (тарифы) и/или прогноз выручки от реализации в денежном выражении по проекту – с учетом анализа, произведенного в разделе анализа рынка; описать стратегию маркетинга по проекту, к примеру: расширенную концепцию продукта (анализ возможностей дифференцирования продукта с целью увеличения ценности продукта для потребителя, в том числе путем улучшения дизайна, добавления дополнительных услуг, использования торговой марки и т.п.), стратегию ценообразования, политику дистрибуции (выбор каналов продаж) и стимулирования сбыта (в том числе, при отклонении фактических объемов продаж от целевых); указать текущую и прогнозную долю компании на рынке (в случае, если предполагается увеличение доли рынка); описать стратегию конкурентной борьбы (проникновение на рынок, увеличение или удержания целевой доли рынка). Если возможно дифференцирование продукта, требуется привести сравнительный конкурентный анализ продукта, который планируется к выпуску по проекту (преимущества и недостатки по сравнению с продуктами конкурентов). В случае олигополистической структуры рынка (наличии нескольких крупных игроков), требуется дать сравнительный анализ стратегий конкурентов и учесть их при выработке стратегии маркетинга по проекту. В случае, если проект относится к инновационным, рекомендуется проработать вопрос о юридической защите интеллектуальных прав собственности на продукт (технологию). Если целью инвестиционного проекта является строительство заранее определенного количества объектов (производственных мощностей), которые будут реализованы заранее определенному заказчику, с которым достигнуто предварительное соглашение (заключен договор) о приобретении объектов (производственных мощностей), стратегию маркетинга и план продаж рекомендуется заменить согласованным предположительным графиком ввода мощностей и передачи (реализации) объектов. 6 8. План производства (эксплуатации) Необходимо привести в Бизнес-плане: план объема выпуска продукции в разрезе продуктов (продуктовых линеек) или план эксплуатации объектов, построенный с учетом прогноза объема продаж (интенсивности эксплуатации), определенного в разделе плана продаж и стратегии маркетинга; краткое описание производственного процесса (схемы производственных потоков) или Бизнес-модели (описание основных Бизнес-процессов) на операционной (эксплуатационной) стадии реализации проекта. Если часть производственного процесса или отдельные Бизнес-процессы предполагается передать на аутсорсинг, необходимо указать основных предполагаемых подрядчиков с обоснованием их выбора; краткое описание технологии производства (строительства) и оборудования, которое будет использоваться для производства готовой продукции (строительства объектов), а также факторы, определившие их выбор. При этом следует осветить вопросы новизны и конкурентоспособности технологии (оборудования) с точки зрения российских и международных стандартов, а также привести информацию об опыте Участников проекта в их использовании; удельные затраты сырья и материалов, энергии, времени работы оборудования и персонала для осуществления ключевых Бизнес-процессов или для выпуска единицы продукта. Рекомендуется привести информацию по системе обеспечения качества продукта (если высокое качество относится к конкурентным преимуществам продукта). 9. Анализ ресурсов В данном разделе необходимо провести анализ материальных, организационных, человеческих и иных ресурсов, которые требуются для реализации проекта. Необходимо отметить, какие ресурсы уже имеются у основных Участников проекта и какие ресурсы будет необходимо привлечь дополнительно при реализации проекта производственная/строительная площадка; инфраструктура (энергоснабжение, теплоснабжение, водоснабжение, транспорт и т.д.); машины и оборудование; сырье, материалы, энергия, комплектующие; услуги и работы подрядчиков; трудовые ресурсы/персонал; управленческий ресурс и т.д.). Необходимо привести в Бизнес-плане: анализ производственной/строительной площадки (в случае ее необходимости для реализации проекта), который должен включать: расположение, в том числе близость к рынку сбыта и сырья; достаточность площади; наличие и качество прилегающей инфраструктуры и коммуникаций, в том числе складских помещений; степень изношенности здания и коммуникаций; требуемые изменения и улучшения; иные важные характеристики, которые обусловили ее выбор; если проект относится к категории создания нового предприятия/производства/объекта с «нуля», информацию о том, как предполагается обеспечить устойчивое материально-техническое снабжение (указать предполагаемых поставщиков и их местоположение); анализ управленческих ресурсов проекта (резюме команды основных руководителей и разработчиков должны быть приложены к Бизнес-плану), а также обосновать заинтересованность управленцев и разработчиков в успешной реализации проекта (к примеру, через передачу части акций/долей Получателя 7 средств в собственность, использование опционных схем и иных схем компенсации (оплаты труда) и т.д.). Рекомендуется: выделить ключевые ресурсы и провести анализ соответствующих ресурсных рынков, в том числе проанализировать текущие и прогнозные объемы спроса и предложения ресурсов, рыночную структуру, динамику цен; если производство является трудоемким или основным продуктом по проекту являются услуги или работы, можно выделить анализ трудовых ресурсов в отдельный раздел или приложение, в котором описать: необходимый для реализации проекта персонал, в том числе, количество персонала по категориям, необходимые навыки и квалификацию, предполагаемый уровень заработной платы; имеющийся персонал (в случае его наличия), в том числе, состав и квалификацию, потребность в обучении, текучесть кадров, уровень оплаты труда. 10. Воздействие проекта на окружающую среду В данном разделе должна содержаться следующая информация: данные о воздействии проекта на окружающую среду и о соответствии проекта экологическому законодательству, действующему на территории страны реализации проекта; наличие в составе проекта объектов государственной экологической экспертизы и государственной экспертизы проектной документации, их перечень; перечень стандартов и нормативных документов в области экологии в стране реализации проекта (кроме Российской Федерации); результаты государственной экологической экспертизы, государственной экспертизы проектной документации, независимой экологической экспертизы, иных мероприятий по проверке соответствия проекта требованиям охраны окружающей среды (если они проводились), либо план-график их получения (при отсутствии заключений к началу экспертизы проекта); показатели эффективности использования природных ресурсов (экологической эффективности), методика их расчета; выводы о показателях экологической эффективности с учетом среднеотраслевых значений и показателей в динамике реализации проекта; описание планируемых мероприятий по охране окружающей среды, повышению эффективности использования природных ресурсов, улучшению экологической обстановки (с указанием стоимости мероприятий и плана-графика их реализации). 11. Финансовый план В разделе должна быть представлена следующая информация: основные исходные данные, допущения и предпосылки, использованные для построения финансовых прогнозов; ключевые финансовые показатели (коэффициенты) по годам реализации проекта; прогнозная финансовая отчетность; 8 результаты оценки воздействия финансовые прогнозы; изменений ключевых факторов риска на иная информация, в том числе графический материал, иллюстрирующий и детализирующий результаты финансовых прогнозов. 12. План финансирования Раздел должен содержать следующую информацию: общая потребность в финансировании (в разбивке по основным категориям инвестиционных затрат); предполагаемая структура источников финансирования; размер собственных средств (которые будут вложены в проект Получателем средств и его акционерами/участниками); возможность внесения дополнительного (резервного) Получателем средств или иными Участниками проекта; финансирования предполагаемый размер и форма участия Банка; предполагаемый график предоставления, обслуживания и возврата долга Банком и возможные варианты выхода Банка из уставного капитала (если предполагается соответствующее финансирование); предложения по контролю Банка за ходом реализации проекта и целевым использованием средств (например, возможность передачи в залог акций Получателя средств или основных акционеров Получателя средств; выделение финансирования в виде траншей; представительство Банка в Совете директоров; раздельный учет операций по проекту от текущей деятельности; перевод расчетных счетов Получателя средств в Банк; использование резервных счетов расходов и авторизация платежей; мониторингом выполнения графика реализации проекта и т.д.); размер, форма и условия (в том числе, предварительные) предоставления финансирования иными Участниками проекта (если рассматривается такая возможность). 13. Анализ проектных рисков Раздел должен содержать типы и описание основных рисков по проекту, их оценку (качественную оценку величины риска и/или количественную оценку вероятности реализации риска и степени потенциального ущерба), способы управления рисками (их снижения, распределения между Участниками) и предлагаемые гарантии инвесторам. Для проектов, реализуемых на принципах государственно-частного партнерства, обходимо привести матрицу рисков и предложения по распределению рисков между частным и государственным сектором с целью их минимизации. 14. Приложения В Бизнес-план рекомендуется включать приложения, иллюстрирующие, детализирующие или подтверждающие информацию, изложенную в основной части Бизнес-плана. Ниже приведены типовые приложения к Бизнес-плану: Команда основных руководителей и разработчиков по проекту (приложение является обязательным): 9 в данном приложении рекомендуется привести резюме руководителей и разработчиков, которые будут участвовать в реализации проекта (информация об их квалификации, опыте, успешно реализованных проектах и полученных наградах и т.п.). Покупатели и заказчики (приложение является обязательным в случае его применимости): список предполагаемых покупателей и заказчиков, стратегических партнеров, в том числе основных покупателей (заказчиков), давших гарантии покупки существенного объема продукции (услуг), реализуемых в рамках проекта. Предполагаемые условия поставки и оплаты; если имеется, предварительно согласованные или гарантируемые объемы закупки (портфель заказов). Информация о конкурентах. Общая стоимость проекта/Бюджет инвестиционных затрат по проекту (приложение является обязательным): затраты на инвестиционной стадии по периодам в разбивке по основным категориям (затраты на подготовку проекта и предпроектные работы, проектные работы, капитальные вложения, подбор и обучение персонала, покрытие потребности в оборотном капитале и т.д.) и статьям затрат с указанием того, являются ли они предстоящими или уже были понесены (предстоящие инвестиции указываются с учетом прогнозной инфляции, осуществленные – по фактической величине). Оборудование по проекту: список оборудования, которое планируется приобрести по проекту (должны быть приложены спецификации по основному оборудованию), основные характеристики, предполагаемые поставщики и подрядчики. Поставщики и подрядчики (приложение является обязательным в случае его применимости): предполагаемые поставщики сырья, материалов, услуг и подрядчики для осуществления работ на инвестиционной стадии, предполагаемые условия поставки и оплаты работы. Обоснование выбора генерального подрядчика и компании, которая будет осуществлять шефмонтаж оборудования (если не выполняется поставщиком оборудования); предполагаемые поставщики сырья, материалов, услуг, составляющих значительную долю в операционных затратах или себестоимости готовой продукции/работ/услуг, предполагаемые схемы и условия работы на операционной (эксплуатационной) стадии; описание конкурсных процедур, которые будут применяться при выборе основных поставщиков и подрядчиков. Операционные затраты: расчет потребности в основных видах ресурсов для производства единицы продукции (оказания услуг, выполнения работ) с указанием источников информации для расчета; расчет себестоимости единицы продукции; информация об основных переменных и условно постоянных операционных затратах (с указанием факторов, которые определяют величину переменных затрат). 10 Трудовые ресурсы/Затраты на персонал: проект штатного расписания по проекту и/или бюджет затрат на персонал по проекту включая, если применимо, затраты на оплату труда производственного, коммерческого и административного персонала, затраты на подбор и обучение персонала, обеспечение безопасности труда, затраты на мероприятия, связанные с мотивацией работников, в том числе команды основных разработчиков и менеджеров по проекту и т.п. Организационные графики, схемы и планы проектных работ. Бюджеты затрат: бюджет маркетинга, медиа-план, бюджет затрат на экологические мероприятия, НИОКР (опытно-конструкторские разработки и исследования), страхование, бюджет консультационных, аудиторских и юридических услуг и т.д. Лицензии и патенты, иные ключевые документы по проекту. 2. Рекомендации к составлению финансовой модели 2.1 Рекомендации к функциональным возможностям финансовой модели Финансовая модель должна быть создана в формате Microsoft Excel. Имя файла финансовой модели должно ясно указывать на версию финансовой модели и дату подготовки. Никакая часть финансовой модели не должна быть скрыта, защищена, заблокирована или иным образом недоступна для просмотра и внесения изменений. Финансовая модель должна обладать понятной и логичной структурой. Последовательно должны быть представлены исходные данные (допущения), финансовые прогнозы и промежуточные расчеты, результаты финансовых прогнозов; указанные элементы должны быть визуально отделены друг от друга, но связаны между собой расчетными формулами. Все элементы, использующиеся при расчетах в составе формул, должны являться действующими ссылками на ячейки, в которых содержатся допущения (исходные данные), или ячейки, содержащие формулы. Недопустимы ссылки на внешние файлы (не предоставленные в составе пакета документов) и циклические ссылки. Финансовая модель должна допускать внесение изменений в первоначально заложенные допущения и автоматически корректировать финансовые прогнозы в случае внесения таких изменений. Финансовая модель должна быть построена так, чтобы позволить проведение анализа чувствительности результатов финансовых прогнозов к изменению всех допущений (исходных данных) модели. Если финансовые показатели, полученные в финансовой модели, основаны на одной или более базовых моделях, необходимо обеспечить динамические связи между этими базовыми моделями и финансовой моделью так, чтобы при внесении изменений в любую базовую модель происходило обновление основной финансовой модели. Финансовая модель должна обладать достаточной степенью детализации, то есть содержать разбивки по основным видам продукции, регионам, производственным единицам, периодам, статьям доходов и затрат и т.п. (если применимо). В то же время, финансовая модель должна предоставлять информацию в интегрированном виде, а именно, в ее составе должны присутствовать взаимосвязанные друг с другом прогнозный отчет о прибылях и убытках, прогнозный баланс, прогнозный отчет о движении денежных средств. Формы прогнозной финансовой отчетности и промежуточные отчеты не должны противоречить друг другу. 11 Финансовая модель должна отвечать принципу единообразия и последовательности в расчетах и форматировании. Формулы расчета финансовых показателей (коэффициентов), которые присутствуют в финансовой модели, должны быть неизменными для всех частей и периодов финансовой модели. Необходимо минимизировать число внешних файлов (допустимо не более 5 (пяти)). Все внешние файлы, связанные формулами с финансовой моделью, а также внешние файлы, в которых были построены графики, таблицы и диаграммы, присутствующие в бизнесплане, должны быть предоставлены в составе пакета документов в виде приложения к финансовой модели. Связь между внешними файлами и финансовой моделью и предназначение внешних файлов должны быть раскрыты в описании к финансовой модели. 2.2. Рекомендации к составу исходных данных (допущений) финансовой модели Исходные данные (допущения), на которых построены финансовые прогнозы, должны быть представлены в описании к финансовой модели или в бизнес-плане. Список рекомендуемых источников для исходных данных (допущений) указан в разделе 2.7 данных Рекомендаций. В числе исходных данных (допущений) финансовой модели должны быть указаны следующие (в случае их применимости к проекту): основные методические предположения, финансовых прогнозов, в том числе: использованные при построении срок жизни проекта; длительность прогнозного периода (не должен быть менее дисконтированного периода окупаемости проекта и срока возврата кредита); длительность постпрогнозного периода (если применимо) начальный момент прогнозного периода (должен быть не ранее трех календарных месяцев до дня представления пакета документов на рассмотрение в Агентство); шаг прогноза (минимально: для инвестиционной стадии – один квартал, в случае наличия месячной сезонности – один месяц; для операционной стадии – один год); тип денежных потоков (номинальные, реальные) и итоговая валюта денежных потоков; вид ставки дисконтирования и метод ее расчета; методика расчета заключительной стоимости (с указанием ожидаемого темпа роста в постпрогнозный период); иные ключевые методические предположения. макроэкономические данные (прогнозы инфляции, обменных реальной заработной платы и т.п.); курсов, роста прогноз объема продаж и объема производства (иных количественных факторов, определяющих выручку); прогноз цен/тарифов на готовую продукцию/услуги; нормы расхода ресурсов на единицу выпуска; прогноз цен на основное сырье и материалы и других затрат, составляющих значительную долю в себестоимости, прогноз иных переменных затрат; прогноз затрат на персонал (штатное расписание или бюджет затрат на персонал с учетом планируемых индексаций оплаты труда и увеличения штата); 12 прогноз условно постоянных затрат; условия расчетов с контрагентами (отсрочки и предоплаты по расчетам с поставщиками и подрядчиками, покупателями, бюджетом, персоналом) и/или нормативы оборачиваемости; налоговые предпосылки: информация о налогах и иных обязательных платежах (пошлинах, взносах по обязательному страхованию и т.п.), которые подлежат уплате в соответствии с действующим законодательством страны, на территории которой будет реализован проект (налог, база, ставка, порядок уплаты), с учетом ожидаемых изменений в налоговом законодательстве; предпосылки по учетной политике (политика по амортизации, капитализации затрат, созданию резервов, признанию выручки); прогноз капитальных вложений; прогнозная структура финансирования, условия по заемному финансированию (процентные ставки, график получения и обслуживания долга); данные фондового рынка для расчета ставки дисконтирования; иные исходные данные и предпосылки, важные для данной отрасли и типа проекта. 2.3. Рекомендации к составу результатов финансовых прогнозов Формы прогнозной финансовой отчетности Прогнозная финансовая отчетность составляется для Получателя средств и носит характер управленческой отчетности, в частности: некоторые статьи, величина которых является относительно незначительной в масштабах проекта, могут быть объединены; амортизация должна быть выделена отдельной строкой и не должна вычитаться из выручки при расчете валовой прибыли. В обязательном порядке должны быть представлены следующие формы прогнозной финансовой отчетности: прогнозный отчет о движении денежных средств; прогнозный отчет о прибылях и убытках; прогнозный баланс. Прогнозный отчет о прибылях и убытках должен содержать следующие финансовые показатели: выручка, валовая прибыль, валовая рентабельность, EBITDA (операционная прибыль до вычета амортизации, процентов и налогов), EBIT (операционная прибыль до вычета процентов и налогов), чистая прибыль, чистая рентабельность. Прогнозный отчет о движении денежных средств должен включать денежные потоки от операционной, инвестиционной и финансовой деятельности. Денежные потоки, связанные с выплатой и получением процентов и дивидендов, должны быть раскрыты в отдельных строках. В случае предполагаемого долгового финансирования, справочно приведены свободные денежные потоки до обслуживания долга (CFADS). должны быть Финансовые показатели (коэффициенты) Формулы расчета всех финансовых показателей (коэффициентов), которые рассчитываются в финансовой модели, должны быть приведены в описании к финансовой модели и/или в бизнес-плане. Факт и причина отступления от данного требования должны быть оговорены в описании к финансовой модели. 13 а. Показатели инвестиционной привлекательности Финансовые показатели (коэффициенты), указанные ниже, должны быть приведены в финансовой модели в обязательном порядке. Показатели инвестиционной привлекательности по проекту в целом – чистая приведенная стоимость проекта (NPVproject), дисконтированный период окупаемости проекта (DPBPproject); Показатели инвестиционной привлекательности для отдельных Участников проекта: для собственников (указывается в случае, если рассматривается возможность предоставления Банком долевого финансирования по проекту) – внутренняя норма доходности для собственников (IRRequity); для иных Участников проекта (указывается по усмотрению Инициатора проекта). б. Иные финансовые показатели (коэффициенты) Финансовые показатели (коэффициенты), указанные ниже, приводятся по усмотрению составителей финансовой модели (рассчитываются для Получателя средств на основе прогнозной финансовой отчетности). Показатели рентабельности: рентабельность активов (ROA), рентабельность продаж (ROS), рентабельность собственного капитала (ROE), рентабельность инвестиций (капитала) (ROCE); Показатели оборачиваемости: оборачиваемость дебиторской задолженности, оборачиваемость кредиторской задолженности, оборачиваемость запасов; Также по усмотрению составителей финансовой модели могут быть включены другие показатели, если это требуется в силу отраслевых или иных особенностей проекта. 2.4. Методические указания по составлению финансовых прогнозов Общие рекомендации: прогнозируются только денежные потоки, которые распоряжение (расходоваться) Получателя (ем) средств; будут поступать в затраты, связанные с проектом, осуществленные до начального момента прогнозного периода, не должны учитываться в прогнозных финансовых потоках, но могут быть учтены в виде активов на балансе Получателя средств; график привлечения финансирования должен быть привязан к графику инвестиций, денежные потоки по финансовой деятельности должны прогнозироваться на основе денежных потоков от операционной и инвестиционной деятельности; по окончании каждого прогнозного шага сумма остатка денежных средств на расчетных и резервных счетах не могут принимать отрицательные значения (при возникновении в каком-либо периоде недостатка денежных средств должно прогнозироваться привлечение дополнительных источников финансирования); при привлечении заемного финансирования должны прогнозироваться платежи по обслуживанию долга (с учетом возможной отсрочки выплаты начисленных процентов); рекомендуется прогнозировать денежные потоки в тех валютах, в которых они реализуются (производятся поступления и платежи), и вслед за этим приводить их к единой, итоговой валюте. В качестве итоговой валюты рекомендуется выбирать валюту, в которой поступает большая часть денежных потоков; информацию о движении денежных средств, обусловленном получением и выплатой процентов и дивидендов, следует раскрывать отдельными строками; 14 если в конце срока жизни проекта предполагается ликвидация Получателя средств или объекта инвестирования или передача прав на извлечение доходов и несение затрат от эксплуатации объекта инвестирования иному лицу, в денежных потоках Получателя средств должны быть учтены затраты и доходы, связанные с указанной ликвидацией или передачей прав (в том числе, в соответствии с требованиями законодательства об экологии и недропользовании, а также трудового законодательства); срок жизни проекта устанавливается по усмотрению Инициатора проекта. Рекомендуется определять срок жизни проекта как экономически целесообразный (максимизирующий NPVproject), технически осуществимый и юридически допустимый период, в течение которого предполагается создание, последующая эксплуатация и (если требуется в соответствии с законодательством страны реализации проекта или заключенными договорами между Участниками проекта) ликвидация объекта инвестирования или передача прав на извлечение доходов и несение затрат от эксплуатации объекта инвестирования иному лицу. При определении срока жизни проекта рекомендуется принимать во внимание: предполагаемый срок прекращения возможности доступа Получателя средств к ключевым ресурсам (например, исчерпание сырьевых запасов, окончание срока аренды земельного участка и т.п.); предполагаемый срок потери контроля Получателя средств над объектом инвестирования (например, окончание срока лицензии или срока, закрепленного в договоре концессии и т.д.); предполагаемый срок прекращения возможности или целесообразности дальнейшей эксплуатации объекта инвестирования ввиду его физического или морального износа (в том числе, ввиду изменения технических и экологических стандартов и норм к производимому продукту, технологии производства или условиям труда, появления более эффективных средств производства); предполагаемый срок прекращения потребности рынка в продукте ввиду его морального устаревания или потери конкурентоспособности (продолжительность жизненного цикла продукта). продолжительность прогнозного периода устанавливается по усмотрению Инициатора проекта, но не может быть менее дисконтированного срока окупаемости проекта и срока возврата финансирования (срока возврата кредита Банка или срока выхода Банка из проекта в случае долевого финансирования); если по окончании прогнозного периода для Получателя средств экономически целесообразно, технически осуществимо и юридически допустимо продолжать извлекать доходы от эксплуатации инвестиционного объекта в течение ограниченного или (в исключительных случаях) неограниченного периода времени (например, при эксплуатации возобновляемого ресурса), при этом предполагается стабилизация денежных потоков, поступающих Получателю средств (прогнозируется изменение денежных потоков с постоянным или нулевым темпом роста), может быть рассмотрен постпрогнозный период и рассчитана Заключительная стоимость (заключительный денежный поток). При выделении постпрогнозного периода необходимо обосновать, что продолжение извлечения доходов от эксплуатации инвестиционного объекта для Получателя средств в течение постпрогнозного периода является экономически целесообразным, технически осуществимым и юридически допустимым; ставка дисконтирования и дисконтируемые денежные потоки должны относиться к одному и тому же типу (рассчитаны для проекта целиком или только для собственников) и виду (с учетом инфляции или без учета). Ставка 15 дисконтирования должна отражать требуемую доходность для инвестиций, выраженных в той же валюте, что и валюта денежных потоков; при расчете NPVproject все денежные потоки, включая заключительную стоимость (заключительный денежный поток) должны приводиться к начальному моменту прогнозного периода путем дисконтирования. Особенности построения финансовых прогнозов для Действующей компании: финансовая модель для Действующей компании должна включать прогнозы денежных потоков, которые будут поступать Получателю средств в случае реализации проекта (прогноз «с проектом») и в случае, если проект не будет реализован (прогноз «без проекта»); денежные потоки по коммерческой деятельности Получателя средств, не связанной с реализацией инвестиционного проекта (в случае, если она предполагается в период реализации проекта) должны включаться в прогноз «с проектом» и, по возможности, показываться обособленно; при построении прогноза «с проектом» должно учитываться возможное взаимное влияние денежных потоков по проекту и по коммерческой деятельности Получателя средств, не связанной с реализацией инвестиционного проекта; дисконтированный период окупаемости проекта (DPBPproject) рассчитывается на основе денежных потоков по прогнозу «с проектом» за вычетом денежных потоков по прогнозу «без проекта»; чистая приведенная стоимость проекта (NPVproject) рассчитывается как разница между дисконтированными свободными денежными потоками по прогнозу «с проектом» и дисконтированными свободными денежными потоками по прогнозу «без проекта»; расчет ставки дисконтирования должен производиться на основе прогнозной структуры капитала Получателя средств (в том числе, с учетом ранее полученного долгового финансирования); остальные финансовые показатели (коэффициенты) и прогнозная финансовая отчетность Действующей компании строятся на основе прогноза «с проектом». 2.5. Оценка устойчивости финансовых показателей (коэффициентов) Для оценки устойчивости финансовых показателей (коэффициентов) применяется метод анализа чувствительности – оценки степени воздействия изменения ключевых факторов чувствительности на результаты финансовых прогнозов. Если анализ чувствительности не позволяет измерить/проиллюстрировать отдельные риски, применяются иные методы, в том числе, расчет точки безубыточности, метод Монте-Карло, сценарный анализ, факторный анализ и т.п. К ключевым факторам чувствительности относятся допущения (исходные данные) финансовой модели, фактические значения которых в ходе реализации проекта (ввиду невозможности их точной оценки или присущей им волатильности) могут значительно отклониться от значений, заложенных в финансовую модель. В частности, к типичным факторам чувствительности можно отнести: цены на готовую продукцию и тарифы на услуги; объем продаж (интенсивность эксплуатации, число покупателей/пользователей); объем капитальных затрат; задержки ввода инвестиционного объекта в эксплуатацию и выхода на проектную мощность; 16 цены на основное сырьё и материалы, топливо, трудовые ресурсы; величину постоянных операционных затрат; ставку дисконтирования; прогнозные темпы инфляции; обменные курсы валют, и т.п. В обязательном порядке необходимо провести анализ чувствительности к изменению ставки дисконтирования, цены реализации продукта, цены ключевого ресурса и объема продаж. К типичным результатам финансовых прогнозов, волатильность которых может быть измерена в ходе анализа чувствительности, относятся: показатели инвестиционной привлекательности; показатели финансовой устойчивости; срок возврата кредита; оценка рыночной стоимости компании или доли в уставном капитале Получателя средств; иные показатели по усмотрению Инициатора проекта. 2.6. Рекомендации по описанию финансовой модели Описание финансовой модели оформляется в виде приложения к финансовой модели. В описание должны быть включены: описание структуры финансовой модели; описание механизма работы макросов, использованных в финансовой модели (если применимо); основные допущения (предположения) и исходные данные для финансовых прогнозов, с указанием источников информации, если они не приведены в бизнесплане; формулы расчета финансовых показателей (коэффициентов), если они не приведены в бизнес-плане; контактные данные лиц, ответственных за предоставление разъяснений по финансовой модели; иная информация, необходимая для понимания структуры, принципов построения, механизма работы, и иных особенностей финансовой модели. 2.7. Рекомендуемые источники информации Рекомендуемые источники информации для подготовки бизнес-плана и исходных данных (допущений) для финансовой модели включают: документы, выданные или подписанные третьими лицами, которые не являются аффилированными с Получателем средств (разрешительно-согласовательная документация; договора, сметы и калькуляции; спецификации, прайс-листы, иные документы); исторические данные по финансово-хозяйственной деятельности Получателя средств (на основе управленческой и финансовой отчетности); действующие нормативно-правовые акты; официальные данные отраслевой и макроэкономической статистики; 17 результаты аналитических исследований, произведенных независимыми экспертами, обладающими необходимой квалификацией и опытом, в том числе специально проведенных исследований по проекту; данные специализированных отраслевых, маркетинговых, финансовых и иных аналитических изданий и Интернет-сайтов; аналитическая и статистическая информация общепризнанных информационноаналитических агентств, банков, фондовых и товарных бирж; данные из иных открытых достоверными и объективными. 2.8. источников, которые могут Методика расчета денежного потока, анализа применения критериев инвестиционного проекта быть признаны показателей и Расчет денежного потока Прогнозирование денежных потоков инвестиционного проекта осуществляется на весь срок существования инвестиционного проекта, когда этот срок ограничен, что особенно актуально для инфраструктурных инвестиционных проектов. При реализации инвестиционного проекта, создающего перманентное производство, горизонт планирования определяется как срок, по истечении которого динамика изменения денежного потока стабилизируется. Этот срок также должен превышать срок окупаемости инвестиционного проекта и срок возврата финансирования (срок возврата кредита Банку или срока выхода Банка из проекта в случае долевого финансирования). Построение финансовой модели осуществляется с использованием номинального (с учетом инфляции) или реального (в текущих ценах на определенный момент времени) денежного потока. При использовании номинального денежного потока для учета инфляции, темпов роста заработной платы, а также отраслевых дефляторов используются опубликованные на дату начала финансовых проекций прогнозы Министерства экономического развития РФ2. При наличии специфических денежных потоков, номинированных в валюте, отличной от валюты основной деятельности, данные потоки переводятся в валюту основной деятельности на основе прогнозных курсов валют в каждом периоде прогнозирования. Финансовая модель, предоставляемая Инициатором проекта, содержит спрогнозированные денежные потоки в разрезе операционной, инвестиционной и финансовой деятельности с указанием источников принятых допущений. При разработке финансовой модели, изначально основанной на финансовой модели Инициатора, рассматриваются следующие составляющие денежных потоков. Денежный поток от операционной деятельности включает в себя следующие показатели. Выручка – переменные издержки – постоянные издержки = EBITDA3 – амортизационные отчисления = EBIT4 – скорректированный налог на прибыль = Скорректированная чистая прибыль [NOPLAT = EBIT (1 - T)] 5 2 www.economy.gov.ru EBITDA (Earnings before Interest, Taxes, Depreciation and Amortization) - прибыль до уплаты процентов, налогов и амортизации 4 EBIT (Earnings Before Interest & Taxes) – прибыль до уплаты процентов и налога на прибыль 5 NOPLAT (Net Operating Profit Less Adjusted Taxes) – чистая операционная прибыль после уплаты налога на прибыль 3 18 + амортизационные отчисления -/+ Увеличение (уменьшение) собственного оборотного капитала = Денежный поток от операционной деятельности В целях осуществления расчетов эффективности используется итоговый денежный поток от операционной и инвестиционной деятельности вне зависимости от источников их финансирования. Прогноз операционного потока строится на следующих основаниях: Прогнозные объемы производства. внутреннем и внешнем рынке Прогнозные цены реализации продукции на При анализе объемов производства необходимо рассмотреть сопоставимость прогнозируемых объемов сбыта с текущей отраслевой структурой поставок. Если по результатам анализа обнаруживается, что данный инвестиционный проект рассчитывается исходя из прогнозирования высокой доли рынка (наиболее существенно при анализе проектов промышленной отрасли), то необходимо уточнить основания для такого прогноза. Прогноз объемов производства и темпов роста цен осуществляется с учетом анализа спроса и предложения на рынке продукции, за исключением инновационной и технических характеристик возводимых объектов. Переменные и постоянные издержки Экспертиза затрат, как правило, является неосуществимой при отсутствии данных технических специалистов. Вследствие этого, если показатели затрат по результатам сравнительного анализа (методика проведения сравнительного анализа раскрыта ниже) не соответствуют среднеотраслевым значениям, Инициатор проекта должен предоставить обоснования заложенных в модель расходов (при возможности). В данном разделе также учитываются расчеты по налогам и сборам, относимые на себестоимость. Прогнозные налоговые платежи с разделением по получателям средств (федеральный, региональные и местные бюджеты) Анализ прогноза налоговых отчислений осуществляется исходя из сложившегося на дату анализа налогового окружения предприятия в соответствии с Налоговым Кодексом РФ, федеральными законами и законами субъектов РФ. Прогноз амортизационных отчислений При наличии информации о вводимых основных средствах проверка средних норм амортизации осуществляется с помощью укрупненных норм в соответствии с Налоговым Кодексом РФ6. Учет изменения потребности в собственном оборотном капитале Расчет величины требуемого оборотного капитала должен осуществляться на основе спрогнозированных данных об оборачиваемости основных составляющих оборотного капитала с использованием среднеотраслевых значений, рассчитанных по действующим аналогичным компаниям либо с учетом планируемых к исполнению договорных условий. При прямом прогнозировании величины и динамики собственного оборотного капитала дебиторская задолженность соотносится с выручкой, а запасы и кредиторская задолженность – с себестоимостью продукции за исключением амортизационных отчислений. Расчет уровня каждого элемента собственного оборотного капитала осуществляется в соответствии с формулой: 6 Статьи 256-259. 19 Элемент СОК = Период оборачиваемости × Выручка (Себестоимость) / 365 Расчет собственного оборотного капитала осуществляется как сумма потребности в запасах и дебиторской задолженности за минусом кредиторской задолженности. Денежный поток от инвестиционной деятельности представляет собой сметный план капитальных вложений, а также должен учитывать будущие капитальные вложения на поддержание созданных мощностей, возможные доходы от реализации долгосрочных активов и расчеты по концессионным соглашениям в соответствии со следующей формулой: Денежный поток от инвестиционной деятельности = – капитальные вложения + реализация активов +/- расчеты по концессионным соглашениям Прогноз капитальных вложений на поддержание производственных мощностей осуществляется исходя из среднеотраслевых данных о соотношении капитальных вложений и амортизационных отчислений, или, при отсутствии таких данных, может быть принят равным величине амортизационных отчислений. Расчеты по концессионным соглашениям включаются в инвестиционную деятельность по своей экономической сущности7. В результате, чистый денежный поток для инвестированного капитала рассчитывается по формуле: Чистый денежный поток = Денежный поток от операционной деятельности + Денежный поток от инвестиционной деятельности. Прогнозирование денежного потока от финансовой деятельности обуславливает расчет поступления и оттока денежных средств в связи с привлечением и погашением обязательств по кредитам и займам, уплатой процентных платежей, а также расчеты по лизинговым операциям. Денежные потоки, связанные с договорами лизинга, в случае если это операционный лизинг, учитываются в рамках денежного потока от операционной деятельности. При изменении исходных допущений или внесении иных корректировок в прогнозных периодах у предприятия может возникать недостаток или избыток денежных средств. Для точного прогнозирования потребности в финансировании используется прогнозируемый отчет о движении денежных средств (см. раздел Анализ прогнозных форм отчетности). По окончании каждого прогнозного периода остаток денежных средств предприятия не может принимать отрицательные значения. При возникновении в какомлибо периоде недостатка денежных средств прогнозируется привлечение финансирования с прогнозированием платежей по обслуживанию долга. Финансовая модель, описывающая инвестиционный проект, должна основываться на входящих данных из достоверных источников. Источниками таких данных могут быть сведения информационно-аналитического агентства Банка, базы данных общепризнанных агентств (Bloomberg, Reuters, Damodaran.com, Factiva, Yahoo Finance, Spark-interfax, Росстат и др.), а также прогнозы квалифицированных аналитиков8. Например, прогнозные цены на сырьевые товары могут определяться на основе фьючерсных сделок на длительный срок по данным вышеперечисленных агентств. 7 При этом в отдельных случаях арендные платежи могут быть реклассифицированы в операционный денежный поток (как правило, при возникновении операционной аренды). 8 К квалифицированным аналитикам относятся аналитики и аналитические команды фондового рынка, имеющие опыт работы на российском рынке не менее 3 лет, компаний, представленных в рейтинге фондовых аналитиков агентства RBCdaily. 20 Расчет ставки дисконтирования Ставка дисконтирования – коэффициент, используемый для расчета текущей стоимости денежной суммы, получаемой или выплачиваемой в будущем. То есть ставка дисконтирования используется для определения суммы, которую заплатил бы инвестор сегодня за право получения ожидаемых в будущем поступлений. В качестве ставки дисконтирования используется средневзвешенная стоимость капитала (Weighted Average Cost of Capital) как ставка дисконтирования для инвестированного капитала. Для определения стоимости собственного капитала применяется Модель ценообразования на капитальные активы (Capital Asset Pricing Model). Ставка дисконтирования для чистого денежного потока (средневзвешенная цена капитала на каждый период, WACC), номинированная в долл. США, определяется по следующей формуле: WACC K E WE K D WD 1 T , где: KE – ставка дисконтирования (требуемая ставка доходности) для денежных потоков на собственный капитал (методика расчета представлена ниже); WE – удельный вес акционерного капитала в инвестированном капитале в прогнозном периоде t; KD – стоимость процентного долга компании; WD – удельный вес процентного долга в инвестированном капитале в прогнозном периоде t; Т – ставка налога на прибыль. Средневзвешенная стоимость капитала рассчитывается отдельно на каждый прогнозный период с учетом изменения структуры капитала во времени. При этом соотношение собственного и заемного капитала рассчитывается исходя из прогнозного рыночного значения стоимости собственного капитала и прогнозируемой стоимости заемного капитала. Прогнозируемая стоимость заемного капитала определяется прямым счетом на основании прогноза привлечения и погашения кредитов и выплаты процентов, а рыночная стоимость собственного капитала – с помощью проитерированного значения чистой приведенной стоимости инвестиционного проекта на каждый прогнозный период. Определение стоимости собственного капитала Инициатора на начала каждого последующего периода определяется по следующей формуле: Equityn NPVn Debtn , где: Equityn – стоимость собственного капитала на начало периода n; NPVn – чистая приведенная на начало периода n стоимость; Debtn – стоимость долга на начало периода n. NPV( n 1 ) NPVn ( 1 WACCn ) k FCFn ( 1 WACC) k / 2 , где: WACCn – средневзвешенная цена капитала в периоде n; FCFn – чистый денежный поток периода n; 21 k – коэффициент длительности интервала прогнозирования (для прогноза на годовой период k=1). Определение ставки доходности для собственного капитала Ставка доходности для собственного капитала будет рассчитываться с использованием модели оценки капитальных активов (САРМ). Уравнение модели выглядит следующим образом: Re Rf ( Rm Rf ) S 1 S 2 C , где: Re – ставка дисконтирования для собственного капитала; Rf – норма дохода по безрисковым вложениям; (Rm – Rf) – премия за риск долгосрочного вложения в акции; Rm – среднерыночная норма доходности; β – коэффициент бета; S1 – дополнительная норма дохода за риск инвестирования в конкретную компанию (несистематические риски); S2 – дополнительная норма дохода за риск инвестирования в малую компанию; С – дополнительная норма дохода, учитывающая страновой риск (используется, если в качестве безрисковой ставки применяется доходность государственных облигаций какойлибо страны с высоким инвестиционным рейтингом, например США). Определение безрисковой ставки В качестве безрисковой ставки принимается средняя доходность к погашению облигаций Казначейства США с 20-летним сроком погашения на дату составления финансовой модели. Наиболее безрисковую доходность отражают краткосрочные облигации Казначейства США. При этом они гораздо сильнее подвержены волатильности и, как правило, не отражают долгосрочных инфляционных ожиданий. Наиболее распространенный открытый источник этих данных – Economagic9. Также в качестве источника безрисковой ставки могут выступать данные по доходности долгосрочных еврооблигаций России, номинированные в долл. США. В этом случае из расчета исключается премия за страновой риск10. Определение премии за страновой риск Премия за страновой риск отражает дополнительный доход, который потребует инвестор за риск, связанный с вложениями в российские компании по сравнению с компаниями, функционирующими в США. Для количественного измерения российского странового риска используются данные о величине спрэда, обусловленного рисками странового дефолта (country default spread). Премия за страновой риск рассчитывается на основе кредитного рейтинга долговых инструментов РФ, присвоенного международным рейтинговым агентством либо может рассчитываться как разница между доходностью по еврооблигациям и доходностью к погашению облигаций Казначейства США с сопоставимым сроком погашения. Определение среднерыночной премии 9 http://www.economagic.com/ http://www.cbonds.info/all/rus/quotes/index.php 10 22 Рыночная премия представляет собой дополнительный доход, который необходимо добавить к безрисковой ставке, чтобы компенсировать инвестору дополнительный риск, связанный с инвестированием в акции компании11. Определение коэффициента бета В модели САРМ риск разделяется на две категории, систематический риск и несистематический риск. Систематический риск представляет собой риск, связанный с изменением ситуации на фондовых рынках в целом в связи с изменением таких макроэкономических и политических факторов, как процентные ставки, инфляция, изменение государственной политики и т.д. Данные факторы напрямую оказывают влияние на все компании, поскольку они затрагивают экономические и рыночные условия, в которых действуют все предприятия. Систематический риск учитывается в модели САРМ с помощью коэффициента «бета». Коэффициент «бета» отражает амплитуду колебаний цен на акции конкретной компании по сравнению с изменением цен на акции по всем компаниям на данном сегменте рынка. Более высокая чувствительность к систематическому риску предполагает более высокую рыночную премию и наоборот. Компания, коэффициент бета которой больше единицы, является более рисковой, чем «средняя» компания, в то время как значение бета ниже единицы указывает на меньший риск, чем на рынке в целом. Формула расчета бездолговой беты выглядит следующим образом: βU βL 1 (1 T) D/E , где: U – коэффициент бета без долговой нагрузки (Unlevered beta); L – коэффициент бета с долговой нагрузкой (Levered beta); Т – средняя ставка налога на прибыль; D/E – коэффициент «рыночная стоимость заемного капитала / рыночная стоимость собственного капитала» в прогнозном периоде t. В качестве коэффициента бета без долговой нагрузки следует использовать среднеотраслевое значение данного коэффициента для соответствующей реализации инвестиционного проекта отрасли, рассчитываемого по компаниям-аналогам с использованием баз данных по развивающимся и развитым рынкам. На следующем этапе рассчитывается коэффициент бета с учетом соотношения долга и собственного капитала для инвестиционного проекта (Relevered beta) по следующей формуле: β RL βU (1 (1 T) D/E) , где: RL – коэффициент бета с учетом долговой нагрузки оцениваемой компании; Т – предельная ставка налога на прибыль; D/E – коэффициент «рыночная стоимость заемного капитала / рыночная стоимость собственного капитала» для каждого периода. Для компаний, не имеющих котировки на фондовых рынках, используется информация по волатильности котировок компаний-аналогов создаваемого производства. 11 Источником данных может служить ежегодное статистическое издание Ibbotson Associates, SBBI Yearbook 23 Коэффициент бета для компаний-аналогов наиболее точно рассчитывается с использованием базы данных Блумберг12 (функция Beta). Информация о среднеотраслевых значениях данного коэффициента также имеется в открытом доступе на Damodaran.com. Определение премии за риск вложений в небольшие проекты Необходимость введения данной поправки обуславливается тем, что при вложениях в небольшие проекты инвесторы требуют бóльшую компенсацию за риск, нежели при вложении в крупные. Относительно небольшие компании имеют более неустойчивую динамику развития, чем их крупные отраслевые конкуренты. Именно в связи с этим инвесторы требуют дополнительную норму дохода для покрытия риска размера. Показатель премии за риск инвестирования в компании с небольшой капитализацией рассчитывается как разница между средней исторической доходностью по инвестициям в небольшие компании и средней исторической доходностью по инвестициям на фондовом рынке США по данным статистического ежегодника Ibbotson Associates. Определение премии за риск инвестирования в конкретный проект Необходимость расчета премии за несистематические (проектные) риски объясняется тем, что помимо макроэкономических факторов, которые в той или иной степени оказывают влияние на всех экономических субъектов, каждая отдельная компания подвержена своим собственным специфическим рискам и не смотря на то, что в теории оценки несистематические риски рассматриваются как диверсифицируемые, в современных условиях у большинства российских компаний объективно отсутствуют возможности для диверсификации рисков из-за слабого развития финансового рынка. Соответственно, при анализе и определении рисков данной категории отражаются риски, характерные для действующего предприятия и для создаваемого для инвестиционного проекта. Для определения премии за несистематические риски использовалась методика, предложенная компанией Deloitte & Touche для оценки несистематического риска российских предприятий. Суть данной методики заключается в исследовании деятельности компании по 10-ти направлениям для определения наличия или отсутствия соответствующих факторов несистематического риска. За каждый фактор риска предусмотрена премия в размере 0,5%-1%, таким образом, максимально возможный размер премии составляет 10%13. Несистематические риски, учитываемые при расчете премии: колебания цен продукцию; колебания цен на сырье и материалы; риск ключевой фигуры в управлении; компетентность руководства; зависимость от покупателей; зависимость от ключевых поставщиков; перспективы развития отрасли и предприятия; перспективы развития отрасли и предприятия; местоположение предприятия и инфраструктура; «текучесть» и квалификация персонала; доступность капитала. 12 www.bloomberg.com Следует отметить, что в случае выявления особенно сильного воздействия на деятельность компании одного из рисков, предусмотренный размер премии может быть увеличен. 13 24 Определение стоимости заемного капитала Стоимость заемного капитала определяется исходя из процентной ставки, уплачиваемой Инициатором, за пользование кредитными средствами. Определение ставки дисконтирования для рублевого денежного потока При построении денежных потоков, номинированных в российской валюте, возникает необходимость корректировки, рассчитанной для долларового потока ставки дисконтирования. Для этих целей используется соотношение между доходностями российских государственных долгосрочных обязательств, номинированных в рублях и долларах США, поскольку данные инструменты обладают одинаковой степенью риска (один эмитент) и отражают доходность в разных валютах. Пересчет производится по следующей формуле: RRUR (1 RUSD) 1 rRUR 1 , 1 rUSD где: RRUR – ставка дисконтирования, номинированная в рублях; RUSD – ставка дисконтирования, номинированная в долларах США; rRUR – доходность по рублевым государственным облигациям России; rUSD – доходность по еврооблигациям России, номинированным в долларах США14. Получаемое таким образом значение ставки дисконтирования для инвестированного капитала представляет собой номинальную требуемую ставку доходности для денежных потоков на инвестированный капитал компании, выраженных в рублях15. Расчет терминальной стоимости По окончании периода прямого прогнозирования денежного потока всегда осуществляется расчет стоимости проекта в постпрогнозном периоде (терминальной стоимости) для проектов, создающих перманентное производство. В случаях, когда реализация проекта рассчитана на конечный срок, как правило, не превышающий 20-30 лет, расчет терминальной стоимости не осуществляется. Расчет терминальной стоимости производится по модели Гордона (Gordon Growth Model). Суть модели заключается в том, что стоимость предприятия на конец прогнозного периода будет равна величине капитализированного денежного потока постпрогнозного периода (то есть текущей стоимости бесконечного аннуитета). Применение модели предполагает, что в постпрогнозный период темпы роста доходов компании стабилизируются на определенном уровне. Модель Гордона выглядит следующим образом: TV CFn 1 CF (1 g) или TV n , R g R g где: TV – стоимость предприятия в постпрогнозный период; CFn – денежный поток в последний прогнозный период; CFn+1 – денежный поток в первый год постпрогнозного периода; R – ставка дисконтирования; 14 Источник данных по доходностям бумаг: www.c-bonds.info. Аналогичным образом рассчитывается коэффициент пересчета процентной ставки, номинированной в евро/долл. США, в рублевую. 15 25 g – ожидаемые темпы прироста денежного потока в постпрогнозном периоде. Значение данной величины рассматривается как прогнозное и определяющее темпы роста денежного потока в постпрогнозный период. В постпрогнозном периоде в модель закладываются следующие условия: в постпрогнозном периоде в качестве долгосрочного темпа роста закладывается средний долгосрочный темп инфляции; долгосрочный уровень капитальных вложений, рассчитываемый в процентном соотношении к амортизационным отчислениям периода, по результатам которого рассчитывается терминальная стоимость. Анализ прогнозных форм отчетности Для проверки сходимости и соответствия расчетов, адекватности прогнозов анализируются построенные прогнозные балансы, отчеты о прибылях и убытках и таблицы прогнозируемых финансовых показателей. При построении прогнозного баланса необходим прямой прогноз остаточной стоимости основных средств путем прогноза ввода основных средств и принимаемых норм амортизации по основным средствам. Статьи доходные вложения в материальные ценности и долгосрочные финансовые вложения прогнозируются в случаях, когда в этих статьях отражаются существенные для реализации инвестиционного проекта или значительные по сумме средства. Запасы, дебиторская и кредиторская задолженности прогнозируются коэффициентов оборачиваемости данных статей, описанных выше. на основе Денежные средства предприятия в конце каждого прогнозного периода формируются как сумма чистого денежного потока, денежных средств на начало периода и взносы (выплаты) акционеров в течение прогнозного периода. Существенные обязательства (например, по займам и кредитам) прогнозируются прямым счетом при помощи построения денежного потока от финансовой деятельности. Другие статьи, не являющиеся существенными, могут приниматься фиксированными на все прогнозные периоды. Прогнозный отчет о прибылях и убытках строится на основе спрогнозированных данных денежных потоков. Помимо статей отчета по форме №2 РСБУ необходим расчет таких показателей, как EBITDA, EBIT, NOPLAT. После проверки правильности построения прогнозных форм отчетности и финансовых коэффициентов анализируется сопоставимость финансовых показателей на наличие неоправданно резких изменений тех или иных существенных показателей (например, коэффициентов рентабельности и финансовой устойчивости). Для анализа возможностей инвестиционного проекта расплачиваться по своим обязательствам используются коэффициенты Debt/EBIT16 и коэффициент покрытия процентов. Максимально допустимым являются значения коэффициента Debt/EBIT в интервале 8-9. Для коэффициента покрытия процентов, рассчитываемого по формуле: К т покрытияпроцентов EBIT , Сумма платежей по процентам соответственно, максимально допустимым является значение, равное 1. 16 Debt – стоимость долга на конец прогнозного периода. EBIT – сумма доходов до выплаты процентных платежей и налогов за 12 предшествующих месяцев до даты определения стоимости долга. 26 Показатели экономической эффективности проекта Показателями экономической эффективности являются: чистая приведенная стоимость; простой срок окупаемости проекта; дисконтированный срок окупаемости проекта; внутренняя ставка доходности инвестиций; индекс доходности инвестиций. Чистая приведенная стоимость Показатель чистой приведенной стоимости (Net Present Value представляет собой сумму дисконтированных денежных потоков. (NPV)) проекта Данный показатель является одним из наиболее значимых показателей, используемых для анализа инвестиционных проектов. Формула для расчета NPV выглядит следующим образом: NPV = Life +1 ∑ i =0 NCF i (1 + R) i , где: NCFi – чистый эффективный денежный поток на i-ом интервале планирования; R – ставка дисконтирования; Life – горизонт исследования, выраженный в интервалах планирования. Количественным критерием экономической эффективности является значение NPV > 0. Интерпретация расчетной величины чистой приведенной стоимости может быть различной в зависимости от целей инвестиционного анализа и характера ставки дисконтирования. В простейшем случае NPV характеризует абсолютную величину суммарного эффекта, достигаемого при осуществлении проекта, пересчитанного на момент принятия решения, при условии, что ставка дисконтирования отражает стоимость капитала. Таким образом, в случае положительного значения NPV рассматриваемый проект может быть признан как привлекательный с инвестиционной точки зрения, нулевое значение соответствует равновесному состоянию, отрицательная величина NPV свидетельствует о невыгодности проекта для потенциальных инвесторов. Простой срок окупаемости инвестиций (Pay-back period (PBP) Расчет простого срока окупаемости производится путем постепенного вычитания из общей суммы инвестиционных затрат величин операционного денежного потока за один интервал планирования. Интервал, в котором остаток становится отрицательным, соответствует сроку окупаемости инвестиций. Срок окупаемости относится к числу наиболее часто используемых показателей эффективности инвестиций. При расчете показателя весь объем генерируемых проектом денежных средств, главным составляющим которого являются чистая прибыль и сумма амортизационных отчислений, засчитывается как возврат на первоначально инвестированный капитал. По результатам вычисления и анализа данного критерия определяется как эффективность проекта, так и соответствие инвестиционного проекта условиям участия АСИ в инвестиционных проектах. Дисконтированный срок окупаемости инвестиций (Discounted Pay-back period (DPBP) 27 Дисконтированный срок окупаемости представляет собой количество лет, в течение которых чистый доход от деятельности компании возмещает дисконтированные инвестиции, т. е. это первый период, в котором значение дисконтированного чистого денежного потока, рассчитанного нарастающим итогом, становится неотрицательным. Дисконтированный срок окупаемости является более корректным критерием, чем простой срок окупаемости, так как он учитывает тот факт, что денежная единица в начале периода окупаемости стоит больше, чем денежная единица в конце срока окупаемости Одним из недостатков данного показателя является тот факт, что в расчетах игнорируются доходы, получаемые после предполагаемого срока окупаемости Проекта. Внутренняя ставка доходности инвестиций Внутренняя ставка доходности (Internal Rate of Return (IRR)) отражает максимально допустимый уровень доходности. При расчете показателя IRR предполагается полная капитализация всех получаемых доходов. Это означает, что все генерируемые денежные средства направляются на покрытие текущих платежей либо реинвестируются с доходностью, равной IRR. Расчет внутренней ставки доходности (IRR) осуществляется методом итеративного подбора такой величины ставки дисконтирования, при которой чистая текущая стоимость инвестиционного проекта обращается в ноль. NPV = Life +1 ∑ i =0 NCF i (1 + IRR)i =0 . Критерием анализа проекта является соблюдение превышения IRR над требуемой доходностью (ценой) капитала (WACC). Интерпретационный смысл внутренней ставки доходности заключается в определении максимальной стоимости капитала, используемого для финансирования инвестиционных затрат, при котором собственник проекта не несет убытков. В случае, когда внутренняя ставка доходности не превышает WACC, дополнительная стоимость не создается. Индекс доходности инвестиций (Profitability Index (PI)) Индекс доходности инвестиций показывает уровень генерируемых проектом доходов, получаемых на одну единицу капитальных вложений. Индекс доходности инвестиций (PI) рассчитывается по следующей формуле: PI = 1 + NPV , TIC где: PI – индекс доходности инвестиций; NPV – чистая приведенная стоимость инвестиций; TIC (total investment costs) – полные инвестиционные затраты проекта. Рассматриваемый показатель тесно связан с показателем чистой приведенной стоимости инвестиций, но в отличие от NPV позволяет определить не абсолютную, а относительную характеристику эффективности инвестиций. В рамках экспертизы инвестиционных проектов значение показателя PI должно быть больше 1. Общий свод количественных критериев отбора инвестиционных проектов представлен в таблице ниже (таблица 1). 28 Нормативы количественных показателей Показатель Нормативное значение Общая стоимость проекта более 100 млн. руб. Чистая приведенная стоимость (NPV (Net Present Value)) >0 Внутренняя норма доходности (IRR (Internal rate of return)) > WACC Индекс доходности инвестиций (PI (profitability index)) >1 Расчет бюджетной эффективности проекта Бюджетная эффективность инвестиционного проекта рассчитывается в случаях участия в реализации проекта бюджетных средств РФ. Бюджетная эффективность инвестиционного проекта оценивается через сопоставление объема инвестиций из средств федерального бюджета РФ, в том числе средств Инвестиционного Фонда РФ, в инвестиционный проект и всей совокупности доходов федерального бюджета, а также возникающих благодаря реализации инвестиционного проекта экономий в расходах федерального бюджета. В случае предоставления за счет средств Фонда государственной поддержки в форме государственных гарантий в качестве оттоков средств Фонда учитываются платежи по исполнению государственной гарантии исходя из обеспеченного ею обязательства. Для проверки правильности расчета налоговых поступлений в федеральный бюджет рекомендуется привлечение налогового консультанта в случаях, когда предприятие уплачивает специфические налоги, характерные для данного вида деятельности и имеются особые условия налогового окружения в месте реализации инвестиционного проекта. Дисконтированный бюджетный денежный поток, генерируемый проектом в период t – BCFt – определяется следующим образом: BCFt = инвестиционным TCFt direct +TCFt indirect + EBEt + NonTax Rev t , ( 1 +r ) t где: TCFtdirect – прямой налоговый денежный поток периода t – обусловленные реализацией инвестиционного проекта налоговые поступления в федеральный бюджет в течение соответствующего периода напрямую от бизнеса инвестиционного проекта. Оценка данного показателя производится на основе данных производственной программы проекта, прогнозной структуры активов бизнеса проекта и действующего налогового законодательства, а также действующих на момент расчета нормативов отчислений налоговых доходов в федеральный бюджет; TCFtindirect – косвенный налоговый денежный поток периода t – обусловленные реализацией инвестиционного проекта налоговые поступления в федеральный бюджет в течение соответствующего периода от экономических агентов, не являющихся инвесторами или участниками инвестиционного проекта. Оценка косвенного налогового денежного потока производится с использованием данных об объемах совокупного макроэкономического эффекта, полученных при расчете экономической эффективности проекта и действующего налогового законодательства, а также действующих на момент расчета нормативов отчислений налоговых доходов в федеральный бюджет; EBEt – экономия расходов федерального бюджета, возникающая в периоде t в результате реализации инвестиционного проекта. Данная величина складывается из расходов, запланированных в федеральном бюджете, необходимость осуществления которых 29 отпадет в случае реализации проекта. Оценка экономии расходов федерального бюджета производится на период бюджетного планирования (3 года) на основе данных инвестиционной программы проекта и одобренного Правительством РФ перспективного финансового плана;. В случае, если реализация инвестиционного проекта не повлечет экономии расходов федерального бюджета, показатель EBEt принимается равным нулю. NonTaxRevt – доходы от использования федерального имущества, создаваемого в ходе реализации инвестиционного проекта. Данный показатель рассчитывается в зависимости от формы государственной поддержки следующим образом: при государственной поддержке в форме софинансирования – как сумма доходов федерального бюджета от эксплуатации создаваемых объектов инфраструктуры в соответствующем периоде; при государственной поддержке в форме направления средств в уставные капиталы юридических лиц – как сумма дивидендов по акциям оператора инвестиционного проекта, находящимся в собственности государства, в соответствующем периоде; при государственной поддержке в форме предоставления государственных гарантий показатель NonTaxRev принимается равным нулю. r – требуемая доходность на вложение капитала бюджетных средств. Значение показателя r ежегодно устанавливается Минфином РФ по согласованию с Минэкономразвития РФ исходя из средневзвешенной доходности государственных ценных бумаг РФ. 3.3. В качестве показателя бюджетной эффективности используется индекс бюджетной эффективности PIB. T ∑BCFt PI B = t =1 F B , Inv где: InvFB – объем участия бюджетных средств в инвестиционном проекте (в том числе предоставление государственных гарантий). Инвестиционный проект признается соответствующим критерию бюджетной эффективности в случае, если подтвержденное значение показателя бюджетной эффективности превышает 1. При предоставлении государственной поддержки в форме направления средств в уставные капиталы юридических лиц инвестиционный проект также должен обеспечить государству требуемую доходность на вложение капитала. 30