Вопросы к экзамену по дисциплине инвестиционный анализ

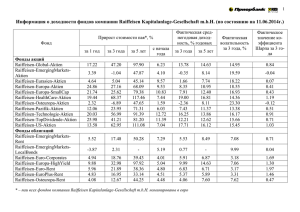

реклама

«УТВЕРЖДАЮ» Зав. кафедрой бухгалтерского учета, Экономического анализа и финансов ________________ А.Ю. Волков Перечень вопросов для подготовки к экзамену по дисциплине «Инвестиционный анализ» 1. 2. 3. 4. 5. 6. 7. 8. 9. 10. 11. 12. 13. Что служит мерой риска композиционного портфеля при построении линии рынка капиталов CML? Что является мерой риска при использовании меры Шарпа? «Принимая решение о формировании композиционных портфелей с использованием безрискового суживания и заимствования, инвестор не разделяет инвестиционное и финансовое решение». Согласны ли Вы с этим утверждением? Обоснуйте ответ. Если инвесторы формируют композиционные портфели с использованием хорошо диверсифицированного эффективного портфеля и безрискового ссуживания, то какая величина служит мерой риска таких композиционных портфелей? Ковариация i,Mможет служить приемлемой мерой риска отдельной ценной бумаги или не диверсифицированного портфеля. Какой риск в данном случае имеется в виду? Каким образом формируются композиционные заемные портфели в модели CML? Справедливо ли утверждение, что в модели М Гордона темпы прироста дивидендов g одинаковы для каждого оцениваемого года? Обоснуйте. Возможна ли ситуация, когда балансовая стоимость акции будет превышать ее экономическую стоимость? Ковариация i,Mможет служить приемлемой мерой риска отдельной ценной бумаги или не диверсифицированного портфеля. Какой риск в данном случае имеется в виду – систематический, суммарный, несистематический или диверсифицируемый? По оценкам участников рынка, в ближайший год ожидаемая доходность рыночного портфеля составит 18%, а стандартное отклонение доходности рыночного портфеля будет 20%. Предполагается также, что безрисковая ставка составит 8%. Как в этом случае будет представлено равенство CML? Может ли произойти случай, когда при сравнении оцениваемого портфеля с рыночным использование меры Трейнора покажет, что оцениваемый портфель хуже рыночного, а мера Шарпа - лучше рыночного? Можно ли на основании уравнения рынка капиталов: E ( ri ) 0,05 1,5 i судить о склонности к риску конкретного инвестора? Как это сделать? Обоснуйте. Можно ли использовать линии возможных портфелей (PPL), 14. 15. 16. 17. 18. 19. 20. 21. 1. введенные Трейнором, для ранжирования портфелей? Может ли сложиться ситуация, когда при графическом отображении меры Дженсена линии, соответствующие возможным портфелям, пересекутся? Если необходимо оценить доходность управляемого портфеля для инвестора, которому важно учесть возможность реинвестирования полученных доходов, то какой показатель рекомендуется использоватьв таких случаях? Что служит основным допущением аппроксимации Dietz? «Наиболее надежным ориентиром для принятия инвестиционного решения может служить балансовая стоимость акции». Согласны ли Вы с таким утверждением? Обоснуйте ответ. Может ли сложиться ситуация, когда балансовая стоимость акции будет превышать ее экономическую стоимость? Рыночная стоимость акции фирмы “Салют” составляет 25 рублей. Пусть она равняется и балансовой стоимости акции. Если в обращении находится 1 млн. акций “Салюта”, то можно ли утверждать, что собственные средства “Салюта” составляют 25 млн. рублей? Если ставку капитализации k можно рассматривать как ставку дисконта при определении рыночной цены акции, то почему эту цену не определяют путем простого дисконтирования потока дивидендов и цены продажи? Инвестор решил использовать меры Трейнора, Дженсена и Шарпа для оценки одного и того же портфеля за прошедший год. Из соображений удобства он выбрал для меры Трейнора шаг расчета 1 квартал, а для мер Дженсена и Шарпа - 1 месяц. Справедлива ли такая оценка?