Инвестиции - Институт Страхового и Инвестиционного Бизнеса

реклама

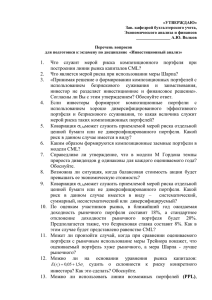

Институт страхового и инвестиционного бизнеса ФИО: Зачет по разделу IV Инвестиции Условие задачи 1. Инвестор приобретает актив A на 400 тыс. руб., актив B на 100 тыс. руб., актив C на 300 руб. Ожидаемая доходность актива A равна 20%, B – 25%, C – 22%. Определить ожидаемую доходность сформированного портфеля. а) 21.38% б) 21.73% в) 21.96% г) 22.04% д) 22.18% 2. Стандартное отклонение доходности рыночного индекса равно 25%, ковариация доходности рыночного индекса с доходностью акции компании A составляет 340. Определить коэффициент бета акции A относительно рыночного индекса. а) 0.375 б) 0.440 в) 0.516 г) 0.544 д) 0.578 3. Стандартное отклонение доходности рыночного индекса равно 25%, доходности акции компании A – 20%, коэффициент корреляции между доходностями рыночного индекса и акции A составляет 0,68. Определить коэффициент бета акции A относительно рыночного индекса: а) 0.375 б) 0.440 в) 0.516 г) 0.544 д) 0.578 4. Портфель состоит из акций компании A, B и C. Удельные веса активов в портфеле и беты акций относительно рыночного индекса равны: 0,5; 0,3; 0,2 (веса) и 0,8; 1,1; 1,3 (беты) Определить бету портфеля. а) 0.75 б) 0.81 в) 0.88 г) 0.94 д) 0.99 5.Ожидаемая доходность рыночного портфеля 20%, ставка без риска 10% годовых. Коэффициент бета акции компании A Ваш ответ Начисляем балл 3 2 2 2 4 1 относительно рыночного портфеля составляет 1,2, компании B – 0,8. Цена акции A равна 15 руб., B – 23 руб. Инвестор ожидает, что через год цена акции компании А составит 19 руб., акции В – 26,5 руб. Дивиденды по акциям не выплачиваются. Определить, какая из акций по мнению инвестора переоценена, а какая недооценена. а) A недооценена, B недооценена б) A недооценена, B переоценена в) A переоценена, B недооценена г) A переоценена, B переоценена д) невозможно определить 6. По состоянию на 1 января 2011 года стоимость инвестиционного портфеля оценивалась в размере 2,3 млн. руб. По состоянию на 30 апреля 2011 года стоимость инвестиционного фонда составила 2,9 млн. руб. 01 мая 2011 года в фонд внесли денежных средств на сумму 1,5 млн. руб. 31 декабря 2011 года стоимость инвестиционного фонда составила 4,2 млн. руб. Определить годовую взвешенную по времени ставку доходности. а) 9,1% б) 25,1% в) 15,8% г) 20,4% д) 24,7% 7. По состоянию на 1 января 2011 года стоимость инвестиционного портфеля оценивалась в размере 2,3 млн. руб. По состоянию на 30 апреля 2011 года стоимость инвестиционного фонда составила 2,9 млн. руб. 01 мая 2011 года в фонд внесли денежных средств на сумму 1,5 млн. руб. 31 декабря 2011 года стоимость инвестиционного фонда составила 4,2 млн. руб. Определить годовую взвешенную по деньгам ставку доходности. а) 15,1% б) 12,2% в) 9,0% г) 19,8% д) 8,2% 8. Доходность двух активов (А и В) за 8 периодов представлена в таблице: Год 1 2 3 4 5 6 7 8 А 10 14 10 8 ‐5 ‐3 3 10 В 14 18 13 10 ‐2 ‐7 ‐2 7 Определить коэффициент корреляции. а) 0,94 б) 0,81 в) 0,99 г) 0,65 д) 0,78 9. Номинал облигации 1000 руб., годовой купон 6% выплачивается 2 раза в год. До погашения облигации 3 года. Определить цену облигации, если ее доходность до погашения должна составить 7%. а) 956 руб. 2 3 5 2 2 б) 973 руб. в) 986 руб. г) 992 руб. д) 1 008 руб. 10. Ожидаемая доходность рыночного портфеля 20%, ставка без риска 10% годовых. Коэффициент бета акции относительно рыночного портфеля равен 1,3. Цена акции 15 руб. Инвестор ожидает, что через год цена акции составит 17,2 руб., и на акцию будет выплачен дивиденд в 1 руб. Определить, стоит ли инвестору купить акцию. а) не стоит покупать б) стоит купить в) не имеет значение Всего баллов Набрано баллов Процент 1 26 3