ТЕМА: СОВРЕМЕННАЯ ТЕОРИЯ ПОРТФЕЛЬНЫХ ИНВЕСТИЦИЙ Выполнил

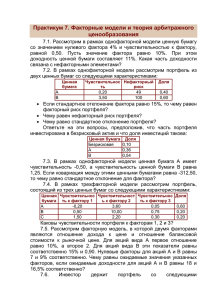

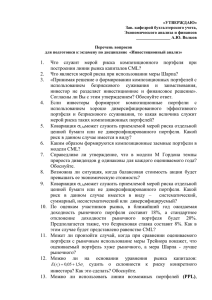

реклама

ТЕМА: СОВРЕМЕННАЯ ТЕОРИЯ ПОРТФЕЛЬНЫХ ИНВЕСТИЦИЙ Выполнил: студент группы ЕК-14 Побережный Николай Научный руководитель: к.т.н., доц. Ризун Н.О. План 1. Теория портфельных инвестиций 2. Анализ фондового рынка. Количественный анализ риска. Портфель двух акций. Литература 3. 1.Современная теория портфельных инвестиций Современная теория портфельных инвестиций – количественный анализ, который касается подбора портфельных инвестиций и управления рисками [1] Важность исследования данного направления для прогресса в современной экономике подчеркивает получение Нобелевской премии, которой были удостоены: Джеймс Тобин 1981 [3] Гарри Марковиц 1952, «Выбор портфеля» Уильям Шарп 1990 [3] Портфельная теория Марковица Методика формирования инвестиционного портфеля, направленная на оптимальный выбор активов исходя из требуемого соотношения доходность/риск. Сформулированные им в 1950-х годах идеи составляют основу современной портфельной теории [2] Портфельная теория Марковица В статье «Выбор портфеля» (1952), от которой берет начало современная теория портфельных инвестиций, Г.-М. Марковиц предложил математическую модель формирования оптимального портфеля ценных бумаг, а также методы построения таких портфелей в разных условиях. Рассмотрев общую практику диверсификации портфеля, он показал, как инвестор может снизить риск портфеля путем выбора некоррелируемых акций. Эта статья положила начало современной теории портфельных инвестиций.[1] Свой вклад в теорию финансовые активы внесли следующие лауреаты [4] : Ф.И.О. Основные заслуги при проведении исследований в теории ученого, годы финансовых инвестиций жизни Уильям В соответствии с моделью Шарпа структура оптимального портфеля Шарп ценных бумаг, подверженных риску, зависит от оценки инвестором будущих (1934-…) перспектив различных видов ценных бумаг, а не от его собственного отношения к риску Джеймс Тобин Он пришел к выводу, что инвесторы стремятся сочетать инвестиции с (1918-2002) повышенной степенью риска и менее рискованные, с тем чтобы добиться сбалансированности в своих инвестиционных портфелях Джон Нэш (1928-…) 11 октября 1994 г. Джон Форбс Нэш младший получил Нобелевскую премию за новаторскую работу по теории игр 2. Анализ фондового рынка Фундаментальный анализ ценных бумаг [7] Метод прогнозирования рыночной (биржевой) стоимости акций компании, основанный на анализе рынка ценных бумаг с точки зрения финансовых и производственных показателей деятельности составляющих его компаний. Базируется на данных о размере активов, прибыли, объеме выпускаемой продукции, системе управления и т.д. в качестве индикаторов прибыльной или убыточной деятельности компании в будущем. Технический анализ ценных бумаг [7] Совокупность методов исследования соотношения спроса и предложения на биржевых и квазибиржевых рынках на основе изучения временных рядов цен, а также некоторых других показателей (например, объемов торговли, числа заключенных сделок, количества (открытых контрактов). Искусство применения технического анализа заключается в том, чтобы определить изменение тренда на начальном этапе действовать в соответствии с направлением и придерживаться своей позиции, пока не станет ясно, что в ближайшем будущем ситуация может измениться ФУНДАМЕНТАЛЬНЫЙ ИЛИ ТЕХНИЧЕСКИЙ АНАЛИЗ ? [6] Недостатки теханализа: • оценивает котировки акций в краткосрочной перспективе; • не учитывает влияние внешних факторов (экономические кризисы, состояние конкурентов); • требует математических знаний. Недостатки фундаментального анализа: • не оценивает настроения на рынке в настоящий момент; • не позволяет играть на кратковременных подъемах и понижениях акций; • сложность интерпретирования результатов, полученных с множества источников. 3. Количественный анализ риска. Портфель двух акций Цели исследования Используя статистические данные о стоимости акций двух перспективных компаний Intel и Apple за 12 лет количественно обосновать оптимальный вариант инвестиционных вложений, обеспечивающий оптимальное сочетание ожидаемой прибыли и риска. ВИДЫ РИСКОВ Финансовый риск • представляет собой вероятность наступления ущерба в результате проведения каких-либо операций в финансово-кредитной и биржевой сферах, с ценными бумагами. Такой риск вытекает из природы самих финансовых операций и включает: кредитный риск; процентный риск; валютный риск; риск упущенной финансовой выгоды. Риск инвестирования • в ценные бумаги, или «портфельный риск», характеризует степень риска снижения доходности конкретных ценных бумаг и сформированного портфеля ценных бумаг. Риск новаторства • связан с техническими нововведениями, экономической или организационной деятельностью производства. Риск инвестирования Риски торговой деятельности • образуются под влиянием объективных (внешних) и субъективных (внутренних) факторов. Количественный анализ риска ЗАДАЧА 1: Выбор акции, обеспечивающей оптимальное соотношение ожидаемая прибыль-степень риска Этапы выполнения исследований: 1. Определение нормы прибыли для каждого из видов акций 2. Получение числовых характеристик нормы прибыли: • среднее значение (ожидаемую норму прибыли); • дисперсию; • стандартное отклонение; • коэффициент вариации. 3. Вычисление семихарактеристик нормы прибыли с учетом нежелательных отклонений: • семидисперсию; • семистандартное отклонение; • коэффициент семивариации. 4. Обеспечить поддержку принятия решения по выбору одной из акций с учетом оптимизации соотношения ожидаемая прибыль-степень риска. Этап 1. Определение нормы прибыли для каждого из видов акций Кампания Intel Цена Кампания Apple Чистая прибыль Валовая прибыль PAt Rt (1+Rt) 02/02/15 20.25 - 02/01/15 20.8 01/12/14 21.03 0.01 1.011057692 03/11/14 21.98 0.05 1.045173562 ... ... ... 02/06/03 15.45 01/05/03 15.46 01/04/03 13.64 Период t 17/03/03 (на конец месяца) 12.07 Цена Период (на конец месяца) Чистая прибыль Валовая прибыль (1+Rt) t PAt Rt 02/02/2015 34.84 - 02/01/2015 36.13 0.04 1.037026406 01/12/2014 40.13 0.11 1.11071132 ... 03/11/2014 38.9 0.03 0.969349614 0.16 0.836038961 ... ... ... ... 0.00 1.000647249 02/06/2003 18.15 0.01 1.006097561 0.882276843 01/05/2003 16.55 0.09 0.91184573 01/04/2003 13.84 0.16 0.836253776 03/03/2003 13.2 0.05 0.953757225 0.03 0.12 0.12 1.027160494 0.884897361 РАСЧЕТНЫЕ ФОРМУЛЫ: Чистая прибыль (Rt ) Pt P Rt A Pt 1 A A t 1 % Pt Валовая прибыль (1+Rt ) A Pt 1 Rt A Pt 1 A Динамика изменения цена акций 49 44 39 34 29 24 19 14 9 01/09/02 14/01/04 28/05/05 10/10/06 22/02/08 06/07/09 Intel Mac 18/11/10 01/04/12 14/08/13 27/12/14 Динамика изменения чистая прибыль 0.30 0.20 0.10 - (0.10) (0.20) 1-Sep-02 14-Jan-04 28-May-05 10-Oct-06 22-Feb-08 6-Jul-09 Intel 18-Nov-10 Mac 1-Apr-12 14-Aug-13 27-Dec-14 2. ПОЛУЧЕНИЕ ЧИСЛОВЫХ ХАРАКТЕРИСТИК НОРМЫ ПРИБЫЛИ Intel Среднее mx 0.999158434 Дисперсия Dx 0.005901157 Стандартное отклонение σx 0.076818988 Коэффициент вариации %, CV 7.69% Apple Среднее mx 1.11071132 Дисперсия Dx 0.007513911 Стандартное отклонение σx 0.086682819 Коэффициент вариации %, CV 7.80% 3. ВЫЧИСЛЕНИЕ СЕМИХАРАКТЕРИСТИК НОРМЫ ПРИБЫЛИ С УЧЕТОМ НЕЖЕЛАТЕЛЬНЫХ ОТКЛОНЕНИЙ Семихарактеристики представляют собой оценку нежелательных отклонений (односторонние отклонения). степени Семидисперсия SDx – используются только нежелательные (отрицательные) отклонения: 2 ( x x ) i SD xi X ( n i ) 1 xi X Семистандартное отклонение: Sσ SD Семивариация Sσ SCV Mx КОЛИЧЕСТВЕННЫЕ ЗНАЧЕНИЯ СЕМИХАРАКТЕРИСТИК НОРМЫ ПРИБЫЛИ Intel Дисперсия 0.004045598 Стандартное отклонение 0.063605017 Коэффициент вариации 6.37% Apple Дисперсия 0.02198 Стандартное отклонение 0.148256534 Коэффициент вариации 13.35% АЛГОРИТМ ПОДДЕРЖКИ ПРИНЯТИЯ РЕШЕНИЯ С УЧЕТОМ ОПТИМИЗАЦИИ СООТНОШЕНИЯ ОЖИДАЕМАЯ ПРИБЫЛЬ-СТЕПЕНЬ РИСКА: ЕСЛИ mx1=mx2 и σ x1 < σ x2 , то выбираем акции Intel ЕСЛИ mx1=mx2 и σ x2 < σ x1 , то выбираем акции Apple ЕСЛИ mx1>mx2 и σ x1 < σ x2 , то логично выбирать акции Intel ЕСЛИ mx2>mx1 и σ x2 < σ x1 , то логично выбирать акции Apple ЕСЛИ mx1>mx2 и σ x1 > σ x2 и cvx1 < cv x2 , то логично выбирать акции Intel ЕСЛИ mx2>mx1 и σ x2 >σ x1 и cvx2 < cv x1 , то логично выбирать акции Apple иначе – выбор определяется ЛПР, а именно – склонностью инвестора к риcку. ВЫВОДЫ ПО ЗАДАЧЕ 1 Поскольку полученные в результате расчетов результаты удовлетворяют условию: ЕСЛИ mx2>mx1 и σ x2 >σ x1 и cvx2 > cv x1 то выбор целевой акции для инвестирования ЛПР должно выбирать исходя из его индивидуальной склонности к риcку. акции Intel – меньше ожидаемая прибыль, меньше риск акции Apple – больше ожидаемая прибыль, выше риск Количественный анализ риска ЗАДАЧА 2: Формирование портфеля двух акций Этапы выполнения исследований: 1. Получение числовых характеристик нормы прибыли: • среднее значение (ожидаемую норму прибыли); • дисперсию; • стандартное отклонение; • коэффициент вариации. 2. Сравнение числовых характеристик нормы прибыли 3. Получение зависимости показателя риска от структуры портфеля и ожидаемой нормы прибыли 4. Нахождение структуры портфеля, обеспечивающей минимальный риск 5. Определение характеристики нормы прибыли для оптимального портфеля Этап 1. Получение числовых характеристик нормы прибыли Apple Intel Цена Период (на конец месяца) t PAt 02/02/15 20.25 02/01/15 20.8 Цена Период (на конец месяца) t PAt 02/02/2015 34.84 02/01/2015 36.13 01/12/2014 40.13 03/11/2014 38.9 01/12/14 21.03 03/11/14 21.98 ... ... 02/06/03 15.45 ... ... 01/05/03 15.46 02/06/2003 18.15 01/04/03 13.64 01/05/2003 16.55 01/04/2003 13.84 03/03/2003 13.2 17/03/03 12.07 Этап 2. Сравнение числовых характеристик нормы прибыли Акции Intel 19.2848 9.8773 3.5324 18% Числовые характеристики Ожидаемая норма прибыли mR Дисперсия DR Стандартное отклонение σR Коэффициент вариации CVR Коэффициент корреляции r12 -0.222414009 Акции Apple 29.35 96.83 10.14 35% Этап 3. Получение зависимости показателя риска от структуры портфеля и ожидаемой нормы прибыли x1 mp Dp σр 0 0.05 0.1 0.15 0.2 … 0.8 0.85 0.9 0.95 1 29.34731034 96.8250238 87.4079397 78.5245079 70.1747283 62.3586010 … 10.1899495 9.3113015 8.9663058 9.1549624 9.8772712 9.83997072 9.349221342 8.861405526 8.377035773 7.896746231 … 3.192170027 3.051442531 2.994379037 3.025716835 3.142812622 28.84418276 28.34105517 27.83792759 27.3348 … 21.29726897 20.79414138 20.29101379 19.78788621 19.28475862 нормы прибыли для портфеля: mp= x1 * m1+ (1-x1) * m2 риск портфеля: Dp= x12 *D1+ (1-x1)2*D2 + 2x1*(1-x1)* σ1*σ2 *r12 стандартное отклонение портфеля σр Зависимости степени риска σр от структуры портфеля σр 10 9 8 7 6 5 4 3 2 0 0.1 0.2 0.3 0.4 0.5 0.6 0.7 0.8 0.9 x 1 σр Зависимости степени риска σр от ожидаемой прибыли mр 10 9 8 7 6 5 4 3 2 19 21 23 25 27 29 mр Этап 4. Нахождение структуры портфеля, обеспечивающей минимальный риск Рассчитать оптимальное значение x1, обеспечивающее минимум квадратному трехчлену (нижнюю точку параболы): Dp= x12 * D1+ (1-x1)2 * D2 + 2x1 * (1-x1)* σ1 * σ2 *r12 Значения РИСК ПОРТФЕЛЯ коэффициентов уравнения Dp= x12* (σ12+ σ22 -2 *r12* σ1 * σ2) a 131.26 (-2* σ22 +2*r12* σ1 * σ2) b (221.63) + σ22 c 102.85 x1* Этап 5. Определение характеристики нормы прибыли для оптимального портфеля Рассчитать характеристики нормы прибыли для оптимального портфеля: • дисперсию (вычислить по записанной формуле значение квадратного трехчлена); • стандартное отклонение; • коэффициент вариации. Оптимальное доля средств в акциях 1 типа x1 0.84 Dp 8.5924 σp 2.931284974 Ожидаемая прибыль mp 20.85 Минимальный относительный риск CVp 14.06% Минимальный абсолютный риск Этап 6. Сравнение результатов диверсификации Числовые характеристики Инвестиции в одну из акций Инвестиции в портфель акций Intel Apple Портфель Структура портфеля mp 19.2848 29.35 20.85 Intel 0.84 σp 3.5324 10.14 2.931284974 Apple 0.16 CVp 18.32% 34.56% 14.06% В результате диверсификации средств удельный риск снижается на 25% по сравнению с акциями Intel Выводы В данной работе: 1. Проведен анализ этапов возникновения и развитияе теории портфельных инвестиций. 2. Сформулированы основные принципы, методы и аспекты работы с акциями на биржевых рынках. 3. Предложен пример проведения количественного анализа степени риска от вложений денежных средств в акции одного (нескольких) типов с использованием реальных статистических данных по реузльтатам деятельности кампаний Intel и Apple (Finance.yahoo.com) за 12 лет. Литература 1. 2. 3. 4. 5. 6. 7. http://www.monographies.ru/129-4234 https://ru.wikipedia.org/wiki/Портфельная_теория_Маркови ца https://ru.wikipedia.org/wiki/Список_лауреатов_Нобелевско й_премии_по_экономике http://www.nobeliat.ru/ http://group-global.org/ru/publication/ 5132-vklad-laureatovnobelevskoy-premii-v-teoriyu-finansovoy-investicii https://masterbrok.com.ua/education/articles/analiz-cennyxbumag-ocenim-vygodu/ Мазай А.А. МИНИМИЗАЦИЯ РИСКОВ УПРАВЛЕНИЯ СВОБОДНЫМИ СРЕДСТВАМИ НА БИРЖЕ БЛАГОДАРЯ ИСПОЛЬЗОВАНИЮ ФУНДАМЕНТАЛЬНОГО И ТЕХНИЧЕСКОГО АНАЛИЗА // Фундаментальные исследования. – 2013. – № 6–3. – С. 698-703