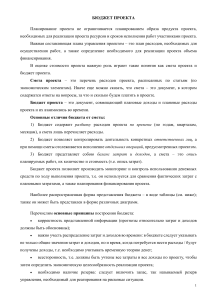

Финансовый анализ инновационных проектов

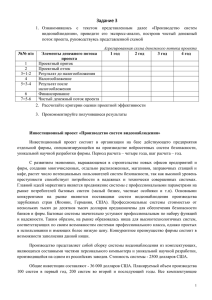

реклама

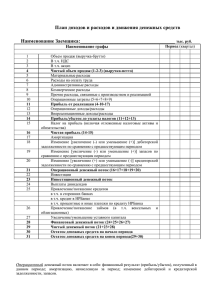

Финансовый анализ инновационных проектов Зачем? Необходимость в оценке: Соотнесение между собой вклада инвестора и предпринимателя, определение долей сторон в проекте Valueinvestment Valueinvestment InvestorShare Valueinvestment Value premoney Value postmoney Выполнение нормативных требований ФСФР по оценке чистых активов венчурных фондов, зарегистрированных как ЗПИФ особо рисковых (венчурных) инвестиций. Купля-продажа долей в компании (доинвестирование, «выход») Оценка проекта/компании Следует четко различать: оценку стоимости компании как объекта инвестиций (инвестиционная оценка), оценку стоимость компании как актива, оценку эффективности инвестиций. Термины NPV, IRR, ROI, период окупаемости относятся к оценке эффективности инвестиций. Сколько стоит венчурный проект Размер финансирования Методы оценки Затратный подход Оценивается каждый актив компании. За основу берется бухгалтерский баланс; балансовая стоимость корректируется в зависимости от рыночной ситуации. Для венчурных проектов важное значение имеет оценка ИС: по сути, используется доходный подход с выделением доли держателя ИС (до 20-25%). Серьезного внимания требует оценка недвижимости и дорогого оборудования. Сравнительный подход Для компаний ранних стадий сложно найти аналоги. Изящное решение: поиск информации на сайтах по продаже бизнеса. Аналоги лишь приблизительны и неточны. Малая достоверность. купле- Какой метод выбирать при оценке проектов Ценность компании при «входе» инвестора определяется будущими денежными потоками, ценных активов в большинстве случаев еще нет Поэтому: Основной метод оценки - доходный подход Сравнительный подход может использоваться при оценки стоимости компании на «выходе» - терминальной Сравнительный метод (comparables, COMPS) Цель: оценка будущей стоимости компании через несколько лет (например, в год «выхода»). Используются коэффициенты отношения стоимости к показателям компаний, аналогичных оцениваемой по одному или нескольким параметрам: • отрасли (уровню риска), • размерам, • темпам роста. Типичные отношения: P/E, P/S. Экспресс-версия: усреднение по всему рынку: Стоимость компании = Оборот /2 (P/S = ½) Стоимость компании = Прибыль*5 (P/E = 5 ) Доходный подход Основывается на оценке денежных потоков = CF Показатель Выручка от реализации Себестоимость (без амортизации) Коммерческие и управленческие расходы Сальдо операционных и внереализационных доходов и расходов Прибыль до вычета процентов, налога на прибыль и амортизации (EBITDA) Амортизация Прибыль до вычета процентов и налога на прибыль (EBIT) Операционная прибыль за вычетом скорректированного налога на прибыль (NOPLAT) Корректировки Амортизация Собственный оборотный капитал Изменения в оборотном капитале Прочие изменения Капитальные вложения Чистые денежные потоки на инвестированный капитал Темп роста заключительного потока Кап. вложения / Амортизация на терминальный период Стоимость заключительного денежного потока Ставка дисконтирования Длина периода Дисконт-фактор по годам Итоговый дисконт-фактор Дисконтированные свободные денежные потоки Рыночная стоимость инвестированного капитала Терминальный период 13 499 13 958 (3 158) (3 265) (782) (809) 2012 2013 2014 2015 2016 2017 2018 10 181 (1 774) (559) 11 009 (2 098) (596) 11 700 (2 393) (639) 12 131 (2 608) (677) 12 574 (2 835) (713) 13 030 (2 987) (749) (63) (130) (131) (123) (114) (106) (97) (100) 7 784 8 185 8 536 8 723 8 911 9 189 9 462 9 784 (516) 7 268 (566) 7 619 (605) 7 931 (619) 8 104 (628) 8 283 (641) 8 548 (655) 8 807 (655) 9 129 6 142 6 095 6 345 6 483 6 627 6 839 7 045 7 303 516 4 014 432 (205) (416) 6 469 566 4 130 (116) (1 092) 5 453 605 4 225 (95) (230) 6 625 619 3 281 945 (235) 7 812 628 3 340 (60) (238) 6 957 641 1 920 1 421 (242) 8 658 655 1 986 (66) (247) 7 387 15,1% 1,00 0,87 0,93 6 028 55 573 15,0% 1,00 0,87 0,81 4 416 15,0% 1,00 0,87 0,70 4 665 15,0% 1,00 0,87 0,61 4 783 15,0% 1,00 0,87 0,53 3 703 15,0% 1,00 0,87 0,46 4 007 15,0% 1,00 0,87 0,40 2 973 641 2 054 (68) (662) 7 214 3,4% 103,4% 62 119 15,0% х х 0,40 24 998 Свободный денежный поток проекта (FCF) Под будущими денежными потоками по проекту понимается реальное значение денежных сумм каждого года, остающихся в распоряжении компании ( т.н. свободный денежный поток- FCF). Так как амортизация является неденежными затратами (реального оттока денег не происходит), то реальное значение денежного потока больше бухгалтерского значения прибыли. FCF = Операционная прибыль (EBIT ) – Налоги + Амортизация (- + ) Изменения в оборотном капитале – Инвестиционные затраты Денежные потоки Притоки Оттоки Чистые потоки CFk CFk CFk , k 0,1,..., m Денежные потоки 600 Возврат инвестиций 500 400 300 200 Точка операционной безубыточности CF за период (год) Аккумулированный CF 100 Дисконтированный CF 0 1 2 6 5 4 3 7 -100 -200 -300 CF за период (год) 0 -200 0 50 100 200 400 Аккумулированный СF 0 -200 -200 -150 -50 150 550 Дисконтированный CF (r=30%) 0 -154 -154 -131 -96 -42 41 Пример: Bestafer, Inc. Два контура денежного оборота в компании Структура денежного потока Денежный поток на собственный капитал = =Чистая прибыль + Амортизация - Капитальные вложения -/+ Увеличение (уменьшение) собственного оборотного капитала +/- Привлечение (погашение) основной суммы долга = Чистый денежный поток на собственный капитал Структура денежного потока Для прогноза ряда параметров: амортизации, запасов, дебиторской и кредиторской задолженности и др. часто используются стандартные, принятые среди оценщиков, приемы. Пример 1: амортизация прогнозируется линейным методом в зависимости от типа активов (оборудование -12 лет, патенты -20 лет). Пример 2: для прогноза запасов может использоваться коэффициент оборачиваемости, рассчитанный на ретроспективных данных. Метод дисконтированного денежного потока (Cash Flow) Будущие чистые денежные потоки за прогнозный период (5-10 лет) дисконтируются по формуле сложных процентов. Используется коэффициент дисконтирования, равный стоимости капитала для компании (для венчурных проектов – 30-35%). Определяется конечная (терминальная) стоимость на конец прогнозного периода. N 1 CFm ExitValue DCF m 1 N (1 r ) m 1 (1 r ) Общая формула метода Обеспечивается учёт неравномерности стоимости денег во времени CF3 CF2 ExitValue DCF CF1 ... , 2 m 1 (1 r ) (1 r ) (1 r ) DCF – Дисконтированный денежный поток, СFi – денежный поток в i-ый год, часто EBIT или EBITDA r – ставка дисконтирования, например 30-35%, ExitValue – стоимость компании при продаже (ожидаемая), m – год «Выхода». Метод DCF: постпрогнозный период Два метода определения терминальной стоимости: Формула Гордона (предположение о постоянном росте). CFN 1 ExitValue Rg Постпрогнозный темп роста денежных потоков (g) может быть рассчитан по следующей формуле: g = ROE * RR, где ROE (Return on Equity) – прогнозная рентабельность собственного капитала; RR (Retention Rate) – прогнозный процент удержания прибыли. Сравнительный метод (comparables) Цель: оценка будущей стоимости компании через несколько лет (например, в год «выхода»). Используются коэффициенты отношения стоимости к показателям компаний, аналогичных оцениваемой по одному или нескольким параметрам: - отрасли (уровню риска), - размерам, - темпам роста Основные коэффициенты: P/E (цена/прибыль), P/S (цена/продажи) Экспресс-версия – усреднение по всему рынку: Стоимость компании = Оборот /2 (P/S = ½) Стоимость компании = Прибыль*5 (P/E = 5 ) Сравнительный метод (comparables) Оценку при помощи коэффициента P/S следует проводить очень осторожно, тщательно подходя к выбору аналогов и сопоставлению их рыночных рисков к рискам проинвестированной компании. В годы Интернет-бума имело место множество злоупотреблений, связанных с искажением прогноза продаж. В 2000 году Комиссия по ценным бумагам и фондовому рынку США (SEC) выпустила бюллетень №101 (Staff Accounting Bulletin –SAB №101) «Признание доходов в финансовой отчетности». 24 Сравнительный метод (comparables) Цель: оценка будущей стоимости компании через несколько лет (например, в год «выхода»). Основной сложностью при расчете данного индекса является грамотное усреднение величины EPS, поскольку его разброс может быть очень существенным из-за различных факторов, влияющих на компанию в течении рассматриваемого периода. Наряду с P/E для оценки стоимости компании методом мультипликаторов является - отношение капитализации компании к выручке от реализации (Price/Sales). Фактором в пользу работы с индексом P/S выступают: – большая стабильность прогнозов продаж по сравнению с прибылью в течение нескольких периодов; – возможность оценки тех компаний, прогноз прибыли которых – отрицателен; – меньшее влияние искажений бухгалтерской отчетности на результат. 25 Сравнительный метод (comparables) Цель: оценка будущей стоимости компании через несколько лет (например, в год «выхода»). В июле 2000 года одно из аналитических агентств дало рекомендацию «покупать» акции компании GoAmerica, Inc – лидера по предоставлению услуг беспроводного доступа в Интернет по цене 30 долл. за акцию. При этом в 2000 году, по прогнозам аналитиков, объем продаж должен был составить 15,4 млн. долл., или 0,325 долл. на 1 акцию, тогда как прибыль и свободный денежный поток оставались отрицательными. При этом коэффициент P/S для сравнимых компаний составлял порядка 66,1. Исходя из этого, был сделан вывод о том, что цена акции компании равна 66,1*0,325 = 21,5 долл. за акцию. 26 Эффективность инвестиций Цель: принятие решение об инвестиции/отказе от инвестиции. Оценивается не стоимость бизнеса, а количественные параметры выгод/убытков инвестора. Играют роль: • фактическая прибыль инвестора, • реинвестирование прибыли, • индивидуальные налоги на прибыль, • денежный поток от инвестора и к инвестору. NPV Net Present Value IRR Internal Rate of Return Чистый приведенный доход NPV представляет собой дисконтированный денежный поток от проекта к инвестору за прогнозный период от начала инвестиций до выхода. Dn I n D2 I 2 D3 I 3 TI NPV D1 I1 ... , 2 n 1 n (1 r ) (1 r ) (1 r ) (1 r ) Di – дивиденты за i-ый год, Ii – инвестиции в i-ый год, Тi – стоимость доли инвестора в компании при Выходе Внутренняя норма доходности IRR вычисляется из уравнения: NPV = 0 Это нужно помнить Выручка должна быть четко обоснованной (хотя бы на первые годы) 80% процентов анализа финансовой модели инвестор тратит время на анализ исходных параметров, т.е. формирование выручки – расходов. Выручка должна расти плавно – линейно или по экспоненте. Так происходит в жизни Исходные данные и финансовые расчеты должны быть на разных листах модели Это нужно помнить В модели должны отображаться текущие денежные средства В реальности инвестор предоставляет деньги не «непрерывно», а по раундам. Это нужно отразить в модели На отдельном листе нужно приводить данные по аналогам (в случае если терминальная стоимость оценивается «сравнительным» методом)