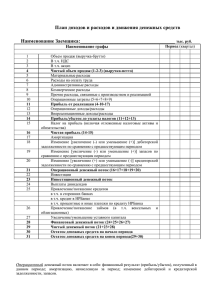

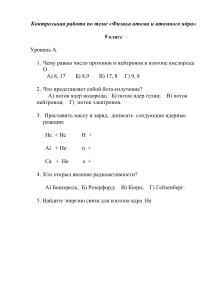

Доходный подход 1.1 Метод дисконтирования денежных потоков 1.2 Метод капитализации 1.1. Метод дисконтирования денежных потоков: сущность и технология реализации 𝑁 𝑃𝑉 = 𝑛=1 𝐹𝑉𝑛 (1 + 𝑖)𝑛 O 𝑃𝑉 - текущая стоимость будущего потока выгод; O 𝐹𝑉𝑛 - ожидаемые денежные потоки в год n; O 𝑁 - количество лет, для которых дисконтируются денежные потоки. Итоговая стоимость бизнеса сумма: O Остаточной O Денежного потока в прогнозном периоде И стоимости бизнеса Последовательность реализации методики ДДП: Этап 1. Определяется величина прогнозного периода: O период владения оцениваемым предприятием; O период времени, на который можно получить реальные прогнозные значения о будущих денежных потоках. Этап 2. Определение вида и расчёт величины ожидаемого денежного потока по каждому году прогнозного периода По характеру отражения задолженностей: 1 полный денежный поток (денежный поток для собственного капитала, денежный поток к акционерам, собственникам); Денежный поток для собственного капитала = Прибыль (убыток) + Амортизационные отчисления – Процентные выплаты по кредитам – Налог на прибыль – Инвестиции + Прирост долгосрочной задолженности – Уменьшение долгосрочной задолженности – Прирост собственных оборотных фондов Прогнозирование ДП для собственного капитала осуществляется: O на основе анализа сроков, величин и условий платежей и поступлений; O на основе оценки потребности в инвестициях и прогноза будущих доходов и расходов. 2 бездолговой денежный поток (денежный поток для инвестированного капитала) Бездолговой денежный поток = Прибыль (убыток) + Амортизационные отчисления – Налог на прибыль – Инвестиции – Прирост собственных оборотных фондов По видам хозяйственной деятельности денежный поток: от операционной деятельности по инвестиционной деятельности по финансовой деятельности O Денежный поток по операционной деятельности. Он характеризуется денежными выплатами поставщикам сырья и материалов; сторонним исполнителям отдельных видов услуг, обеспечивающих операционную деятельность: заработной платы персоналу, занятому в операционном процессе, а также осуществляющему управление этим процессом…. O Денежный поток по инвестиционной деятельности. Он характеризует платежи и поступления денежных средств, связанные с осуществлением реального и финансового инвестирования, продажей выбывающих основных средств и нематериальных активов… O Денежный поток по финансовой деятельности. Он характеризует поступления и выплаты денежных средств, связанные с привлечением дополнительного акционерного или паевого капитала, получением долгосрочных и краткосрочных кредитов и займов, уплатой в денежной форме дивидендов и процентов по вкладам собственников…. Денежный поток с учетом риска O ДПпрог = ДПпес +4ДПнв + ДПопт 6 Этап 3. Определение остаточной стоимости предприятия Методами: расчёта по ликвидационной стоимости; предполагаемой продажи, состоящий в пересчете денежного потока в показатели стоимости с помощью коэффициентов, полученных из анализа ретроспективных данных по продажам сопоставимых компаний; по модели Гордона: С= ДП (1+𝑔) К−𝑔 𝑔 – ежегодный темп роста денежного потока во все последующие годы остаточного периода; К – ставка дисконтирования. Этап 4. Определяется вид ставки дисконта. Вид ставки Расчет ставки Номинальный полный денежный поток Номинальная ставка безрискового дохода, r На уровне номинальной безрисковой ставки ссудного процента, определяется: a) принимая за нее рыночную ставку доходности по наиболее краткосрочным государственным облигациям b) приравнивая ее к рентабельности операций на рынках сравнительно безрисковых товаров и услуг Реальный полный денежный поток Реальная ставка безрискового дохода, R 1. На уровне: a) средней ожидаемой доходности государственных облигаций со сроком погашения, равным остаточному сроку полезной жизни оцениваемого объекта; b) средней ожидаемой за срок полезной жизни оцениваемого бизнеса величины ставки дохода по страхуемым банковским депозитам. 2. Используется формула Фишера: 𝑅 = 𝑟 + 𝑠 + 𝑟𝑠 𝑟 – номинальная ставка безрискового дохода 𝑠 − темп ожидаемой инфляции Ставка дисконта с учетом риска 1. Метод оценки капитальных активов (САМР) 𝑖 = 𝑅 + 𝑏 (𝑅𝑚 − 𝑅) 𝑏 - коэффициент, указывающий на меру относительного систематического риска инвестирования в оцениваемый бизнес по сравнению с риском капиталовложений в любой среднерисковый бизнес; 𝑅𝑚 - среднерыночная доходность с рубля инвестиций на фондовом рынке 𝑅𝑚 − 𝑅 - рыночная премия за вложения в рискованный инвестиционный актив. 𝑖 = 𝑅 + 𝑏 𝑅𝑚 − 𝑅 + Смб + Сзк + Сстр O 𝑖 = 𝑅 + 𝑏 𝑅𝑚 − 𝑅 + Смб + Сзк + Сстр Смб − дополнительная премия за риск инвестирования в малый бизнес Сзк − дополнительная премия за риск инвестирования в закрытую компанию Сстр − дополнительная премия за страновой риск 2. Метод кумулятивного построения: 𝑖 = 𝑅 + 𝑔1 + 𝑔2 + ⋯ + 𝑔𝑗 + Смб + Сзк + Сстр 𝑔𝑗 - премия за отдельный несистематический риск; 𝑗 – множество факторов несистематического риска 3. Метод средневзвешенной стоимости капитала (WACC): 𝑊𝐴𝐶𝐶 = 𝑊𝑑 𝐶𝑑 1 − 𝑡 + 𝑊𝑝 𝐶𝑝 + 𝑊𝑠 𝐶𝑠 𝑊𝑑 , 𝑊𝑝 , 𝑊𝑠 - доли заемных средств, привилегированных акций и собственного капитала; 𝐶𝑑 , 𝐶𝑝 , 𝐶𝑠 - стоимости соответствующих частей капитала 𝑡 - ставка налога на прибыль Этап 5. Определяется чистая текущая стоимость денежного потока и чистая текущая стоимость величины остаточной стоимости предприятия Расчетная величина стоимости предприятия Величина чистой текущей стоимости Чистая текущая стоимость величины остаточной стоимости бизнеса Этап 6. В полученную расчетную величину вносят поправки: O Премия на нефункционирующие активы O Скидка на недостаток (избыток) оборотного капитала O Скидка на недостаточную ликвидность 1.2 Метод капитализации дохода 1) капитализация постоянного дохода, получаемого в течении неопределенно длительного периода (метод капитализации) Используемые допущения O Ожидаемые доходы постоянны, их можно взять на уровне средних значений 𝐷ср O Срок получения доходов неопределенно длительный Сбиз = 𝐷ср / i 2. Капитализация постоянного дохода, получаемого в течении ограниченного периода Модель Инвуда O Ежегодный (ежемесячный) дополнительный доход с каждого вложенного в бизнес рубля, который должен к истечению срока n обеспечить накопление фонда возмещения ранее вложенного в бизнес капитала. Доход по мере получения вкладывается в тот же бизнес (с тем же риском, отражаемым в ставке дисконта) Модель Хоскальда O Ежегодный (ежемесячный) дополнительный доход с каждого вложенного в бизнес рубля, который должен к истечению срока n обеспечить накопление фонда возмещения ранее вложенного в бизнес капитала. Доход по мере получения вкладывается на страхуемый банковский депозит или в гособлигации по безрисковой ставке. Модель Ринга O Бизнес должен дополнительно равномерными долями возмещать ожидаемую к истечению срока n стоимость используемого имущества 3. Капитализация стабильно растущего дохода, получаемого в течении неопределенно длительного периода Сбиз = 𝐷нач / i – g 𝐷нач − доход от бизнеса, ожидаемый в начальном периоде остаточного срока полезной жизни бизнеса g - условно постоянный темп прироста доходов от бизнеса в остаточном периоде