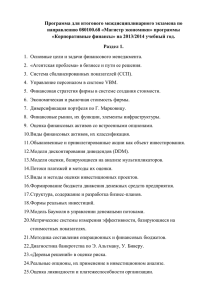

программы «Финансовый менеджмент» на 2013/2014 учебный

реклама

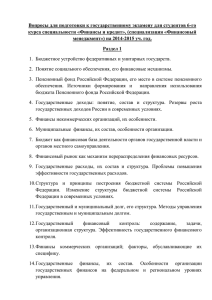

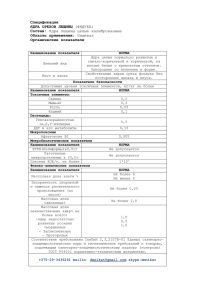

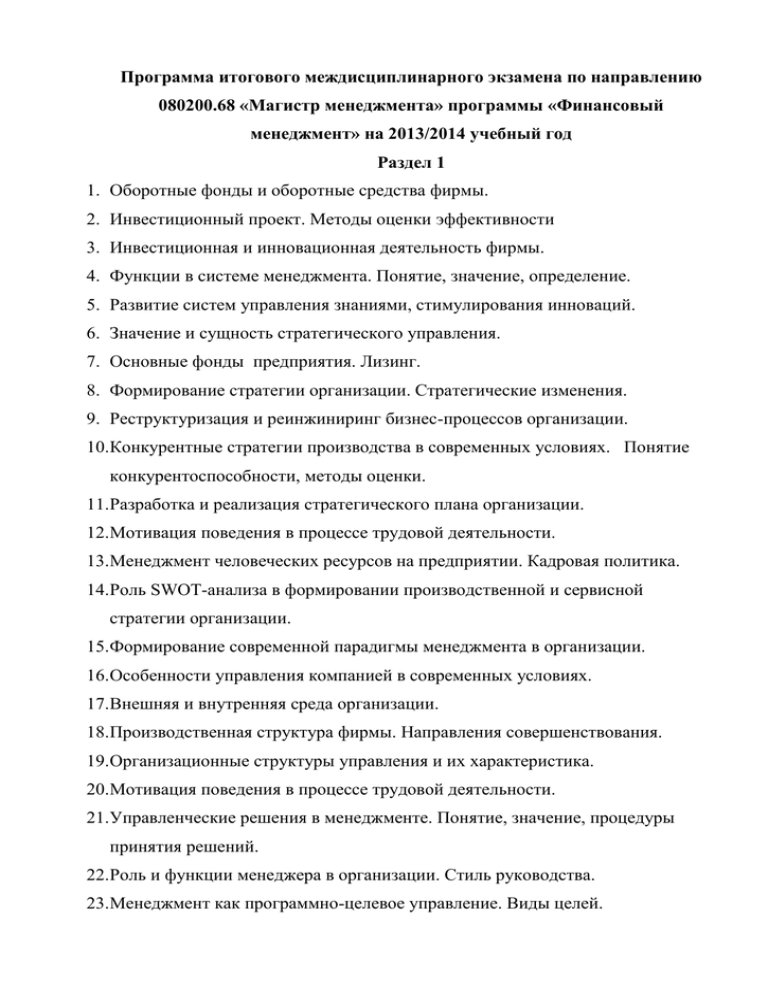

Программа итогового междисциплинарного экзамена по направлению 080200.68 «Магистр менеджмента» программы «Финансовый менеджмент» на 2013/2014 учебный год Раздел 1 1. Оборотные фонды и оборотные средства фирмы. 2. Инвестиционный проект. Методы оценки эффективности 3. Инвестиционная и инновационная деятельность фирмы. 4. Функции в системе менеджмента. Понятие, значение, определение. 5. Развитие систем управления знаниями, стимулирования инноваций. 6. Значение и сущность стратегического управления. 7. Основные фонды предприятия. Лизинг. 8. Формирование стратегии организации. Стратегические изменения. 9. Реструктуризация и реинжиниринг бизнес-процессов организации. 10.Конкурентные стратегии производства в современных условиях. Понятие конкурентоспособности, методы оценки. 11.Разработка и реализация стратегического плана организации. 12.Мотивация поведения в процессе трудовой деятельности. 13.Менеджмент человеческих ресурсов на предприятии. Кадровая политика. 14.Роль SWOT-анализа в формировании производственной и сервисной стратегии организации. 15.Формирование современной парадигмы менеджмента в организации. 16.Особенности управления компанией в современных условиях. 17.Внешняя и внутренняя среда организации. 18.Производственная структура фирмы. Направления совершенствования. 19.Организационные структуры управления и их характеристика. 20.Мотивация поведения в процессе трудовой деятельности. 21.Управленческие решения в менеджменте. Понятие, значение, процедуры принятия решений. 22.Роль и функции менеджера в организации. Стиль руководства. 23.Менеджмент как программно-целевое управление. Виды целей. 24.Эволюция управленческой мысли. Основные школы менеджмента. 25.Менеджмент как система рыночной ориентации предприятия. Системный подход в менеджменте. Раздел 2 1. Основные цели и задачи финансового менеджмента. 2. Сущность бюджетирования на предприятии. 3. Содержание моделей, используемых в управлении денежными потоками. 4. Методы управления товарными запасами. 5. Содержание краткосрочной финансовой политики предприятия. 6. Долгосрочные источники финансирования. 7. Базовые концепции финансового менеджмента. 8. Методы заемного финансирования. 9. Методы оценки эффективности инвестиционных проектов. 10.Уровень операционного рычага, определение порога рентабельности и запаса финансовой прочности предприятия. 11.Элементы операционного (CVP) анализа в управлении текущими издержками. 12.Сущность и проведение IPO. 13.Этапы разработки инвестиционных проектов. 14.Экономическая прибыль и добавленная рыночная стоимость. Модели стратегических показателей ROIC и EVA. 15.Оценка стоимости бизнеса на основе дисконтированных денежных потоков. 16.Факторы, влияющие на стоимость и доходность долговых инструментов. 17.Риск и доходность портфеля. Оптимальный и рыночный портфели. 18.Обыкновенные и привилегированные акции как объект инвестирования. 19.Цена капитала в управлении финансовыми ресурсами организации. 20.Модели оценки стоимости акций. 21.Оценка доходности и стоимости бессрочных инструментов. 22.Понятие инвестиционного портфеля, принципы и этапы его формирования. 23.Анализ стоимости и структуры капитала. 24.Концепция рычагов, их взаимосвязь с риском фирмы. 25.Сущность и виды инвестиций, классификация инвестиционных проектов. Раздел 3. 1. Модели прогнозирования банкротства предприятий. 2. Методика расчета показателя внутренней (истинной, реальной) стоимости акции. 3. Методика расчета и экономический смысл показателя средневзвешенная цена капитала (WACC). 4. Расчет показателей эффективности использования оборотных средств. 5. Порядок расчета эффекта финансового рычага. 6. Методика расчета и экономический смысл показателя рентабельности инвестиций (показатель дисконтирования доходности инвестиций) (PI). 7. Методика расчета и сущность показателя экономической добавленной стоимости (EVA). 8. Методика расчета показателя доходности акций. 9. Формула расчета оптимальной величины остатка денежных активов компании. 10. Формула расчета оптимального объема товарного запаса. 11. Методика расчета показателя доходности облигаций. 12. Методика определения текущих финансовых потребностей компании. 13. Показатель ковариации портфеля ценных бумаг (COV), назначение показателя и методика расчета. 14. Методика расчета и сущность показателя свободного денежного потока (FCF). 15. Методика начисления дивидендов с использованием показателя «коэффициент дивидендного выхода». 16. Методы сравнения проектов с разными сроками осуществления. 17. Методика расчета и экономический смысл показателя рентабельности инвестиций. 18. Методика расчета показателя «Доходность портфеля ценных бумаг». 19. Методика расчета и экономический смысл рентабельности собственного капитала (ROE). 20. Расчет и оценка показателей финансовой устойчивости компании. 21. Расчет и оценка показателей ликвидности компании. 22. Методика расчета и экономический смысл показателя «чистая приведенная стоимость» (NPV). 23. Методика расчета показателя оценки систематического риска портфеля ценных бумаг (β). 24. Порядок расчета эффекта операционного левериджа компании. 25. Расчет коэффициента устойчивого роста.