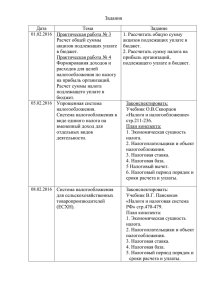

Задачи по акцизам

реклама

Задачи по акцизам Задание 1 Рассчитать сумму акциза, причитающуюся к уплате в бюджет. Условие: Табачная фабрика «Старт» реализовала в отчетном периоде 125 000 сигарет с фильтром. Максимальная розничная цена пачки (по 20 сигарет) составила 45 руб. Ставка акциза в 2013 г. — 305 руб. за 1 тыс. шт. +7,5% расчетной стоимости, но не менее 375 руб. за 1 тыс. шт. 1. Сумма акциза, рассчитанная исходя из специфической ставки: 375 х125000 сигарет : 1000 шт. = 46875 руб. 2. Сумма акциза, рассчитанная исходя из адвалорной ставки: 45 руб. х 6250 пачек = 281 250 руб. — общая стоимость сигарет в максимальных розничных ценах; 281 250 руб.х7,5%=21094 руб. – сумма акциза по адвалорной ставке 3. Общая сумма акциза по комбинированной ставке: 46875 руб. +21094 руб. = 67969 руб. 4. Сумма по минимальной ставке акциза: 375 руб. х 125 000 руб. : 1000 шт. = 46875 руб. 5. Поскольку акциз по минимальной ставке оказался меньше фактически начисленного в бюджет уплачивается сумма 67 969 руб. (305 + 7,5% расчетной стоимости, исчисляемой исходя из максимальной розничной цены, но не менее 375) Задача 2 Рассчитать сумму акциза, подлежащего к уплате в бюджет. Условие: Ликеро-водочный завод производит алкогольную продукцию с объемной долей этилового спирта 40%. За январь произведено 400 л. данного подакцизного товара. Применяемая налоговая ставка — 210 руб. за 1 л. безводного этилового спирта. Сумма акциза по приобретенному этиловому спирту — 1400 руб. 1. Определим налоговую базу в пересчете на безводный спирт: 400 л. * 40% = 160 л. 2. Определим сумму акциза по реализованной подакцизной продукции: 160 л * 210 руб. = 33600 руб. 00 коп. 3. Определим сумму акциза, подлежащего уплате по алкогольной продукции. Для этого исчисленная сумма акциза уменьшается на сумму налоговых вычетов. 33600 — 1400 = 32200 руб. 00 коп. Задача 3. Рассчитать сумму акциза, подлежащего к уплате в бюджет. Условие: Нефтеперерабатывающий завод, не имеющий свидетельства, из собственной нефти произвел 200 тонн дизельного топлива. Ставка акциза на дизельное топливо - 890 руб. за 1 тонну. Решение: На момент оприходования готовой продукции у производителя возникает обязанность исчислить акциз: 890 руб. х 200 тонн = 178 000 руб. Учитывая, что производитель не обладает свидетельством, он не имеет права произвести налоговые вычеты. Как предусмотрено подпунктом 1 п. 4 ст. 199 НК РФ, сумма акциза, исчисленная налогоплательщиком по операциям, указанным в подпункте 2 п. 1 ст. 182 настоящего Кодекса, включается в стоимость подакцизных нефтепродуктов. Соответственно, исчисленная производителем сумма акциза (178 000 руб.) уплачивается в бюджет и включается в цену реализуемого им нефтепродукта. Поскольку у оптовика и владельца АЗС свидетельства нет, они покупают дизельное топливо по цене с акцизом. При этом сами они при покупке нефтепродуктов акциз не исчисляют и не уплачивают.