1. Налоговая база по налогу на прибыль организации, порядок

реклама

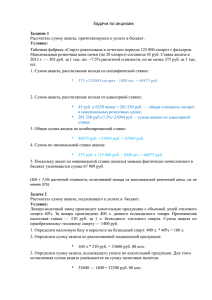

1702 Налоги и налогообложение Контрольная работа задание 10 Контрольная РГТЭУ 9 2008 600 Координаты: электронная почта [email protected], [email protected] Icq 170552870, телефон 89168119086. www.wiseowl.ru Содержание 1. Налоговая база по налогу на прибыль организации, порядок ее определения ............................................................................................................. 2 2. Задача.................................................................................................................... 4 3. Тестовые задания ................................................................................................ 5 Список литературы ................................................................................................. 5 1. Налоговая база по налогу на прибыль организации, порядок ее определения Налоговой базой по налогу на прибыль признается денежное выражение прибыли, подлежащей налогообложению (п. 1 ст. 274 НК РФ). По общему правилу прибыль представляет собой разницу между доходами и расходами организации (ст. 247 НК РФ). Таким образом, налоговой базой является денежная величина, определяемая как превышение полученных доходов над учтенными для целей налогообложения расходами. Если доходы меньше расходов (т.е. получен убыток), налоговая база равна нулю (абз. 1 п. 8 ст. 274 НК РФ). Прибыль нужно определять нарастающим итогом с начала налогового периода (календарного года) (п. 7 ст. 274, п. 1 ст. 285 НК РФ). Рассмотрим правила определения налоговой базы. Правило 1. Если ставки налога на прибыль одинаковые, то налоговая база общая Следует суммарно определять налоговую базу по хозяйственным операциям, прибыль от которых облагается, например, по ставке в размере 24% (п. 2 ст. 274, п. 1 ст. 284 НК РФ). Таким образом, по указанным хозяйственным операциям формируется «общая налоговая база». В аналогичном порядке суммарно определяется налоговая база, если прибыль облагается по иным ставкам. …….. Правило 3. Финансовый результат по операциям, которые учитываются в особом порядке, определяется отдельно На основании п. 2 ст. 274 НК РФ в отношении операций, по которым в соответствии с гл. 25 НК РФ предусмотрен отличный от общего порядка учет прибыли и убытка, необходимо вести раздельный учет доходов (расходов). К таким операциям относятся: - операции, связанные с использованием объектов обслуживающих производств и хозяйств (ст. 275.1 НК РФ); - операции по договору доверительного управления имуществом (ст. 276 НК РФ); - операции по договору простого товарищества (ст. 278 НК РФ); - операции, связанные с уступкой (переуступкой) права требования (ст. 279 НК РФ); - операции с ценными бумагами (ст. 280 НК РФ); - операции с финансовыми инструментами срочных сделок (ФИСС) (ст. 304 НК РФ); …….. Расчет налоговой базы является подтверждением данных налогового учета. В Расчете отражается систематизированная и накопленная в аналитических регистрах налогового учета информация. Для расчета налоговой базы необходимо следующее. 1. Выявить финансовый результат (прибыль или убыток) от реализации. При этом необходимо в Расчете отдельно отразить суммы доходов и расходов, а также выявить прибыль или убыток по каждой из перечисленных ниже операций: - по реализации товаров (работ, услуг) собственного производства; - реализации прочего имущества и имущественных прав; - реализации ценных бумаг, не обращающихся на организованном рынке; - реализации ценных бумаг, обращающихся на организованном рынке; - реализации покупных товаров; - реализации основных средств; - реализации товаров (работ, услуг) обслуживающих производств и хозяйств. Это обусловлено тем, что по данным операциям предусмотрен особый порядок налогообложения (особенности определения расходов, особый порядок признания убытка, особенности определения налоговой базы). Поэтому в течение отчетного (налогового) периода вы должны группировать доходы и расходы по каждой операции раздельно (п. 2 ст. 274 НК РФ). 2. Выявить финансовый результат (прибыль или убыток) от внереализационных операций. При этом в Расчете отдельно отражается сумма доходов и расходов, а также финансовый результат (прибыль или убыток) по операциям с финансовыми инструментами срочных сделок: - обращающимися на организованном рынке; - не обращающимися на организованном рынке. По этим операциям установлены особенности определения налоговой базы и учета убытка для целей налогообложения. 3. Рассчитав прибыль (убыток) от реализации и внереализационных операций, необходимо определить налоговую базу за отчетный (налоговый) период. Для этого нужно сложить сумму прибыли (убытка) от реализации и сумму прибыли (убытка) от внереализационных операций. Если по итогам отчетного (налогового) периода получен убыток, налоговая база равна нулю (абз. 1 п. 8 ст. 274 НК РФ). Если получена прибыль, то организация имеет право уменьшить ее на сумму переносимого убытка в соответствии с порядком, установленным ст. 283 НК РФ (абз. 2 п. 8 ст. 274 НК РФ). Оставшаяся прибыль является базой для исчисления налога, в отношении которого применяется общая налоговая ставка 24%. 2. Задача Определите сумму акциза за налоговый период. Известно: Табачная фабрика реализовала партию сигарет с фильтром – 200000 штук за 100000 руб. (без учета НДС и акциза). Ставка акциза - см. Налоговый кодекс РФ. Решение: Ставка акциза на такие сигареты установлена в размере 100 руб. за 1000 штук + 5% расчетной стоимости, исчисляемой исходя из максимальной розничной цены, но не менее 115 руб. за 1000 штук сигарет. Сумма акциза, подлежащая уплате в бюджет по этой партии сигарет, составит: - сумма акциза, рассчитанная исходя из специфической составляющей комбинированной ставки: 100 руб. x 200000 штук : 1000 штук = 20000 руб.; …….. 3. Тестовые задания 3.1. Объект налогообложения по единому социальному налогу: а) выплаты по лицензионным договорам; б) выплаты по авторским договорам; в) вознаграждения, выплачиваемые организацией индивидуальным предпринимателям; ……. Список литературы 1. Налоговый кодекс РФ 2. Дмитриева Н.Г., Дмитриев Д.Б. Налоги и налогообложение. – Ростов – н/д: Феникс, 2006. – 325 с. 3. Карагод В.С., Худолеев В.В. Налоги и налогообложение: Учебное пособие. – М.: Форум: ИНФРА – М, 2006. – 365 с. 4. Миляков Н.В. Налоги и налогообложение: Учебник. – М.: ИНФРА – М, 2006. – 432 с.