Обзор рынка государственных ценных бумаг

реклама

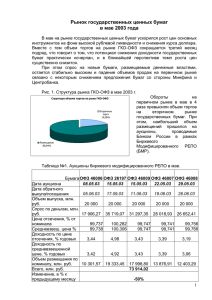

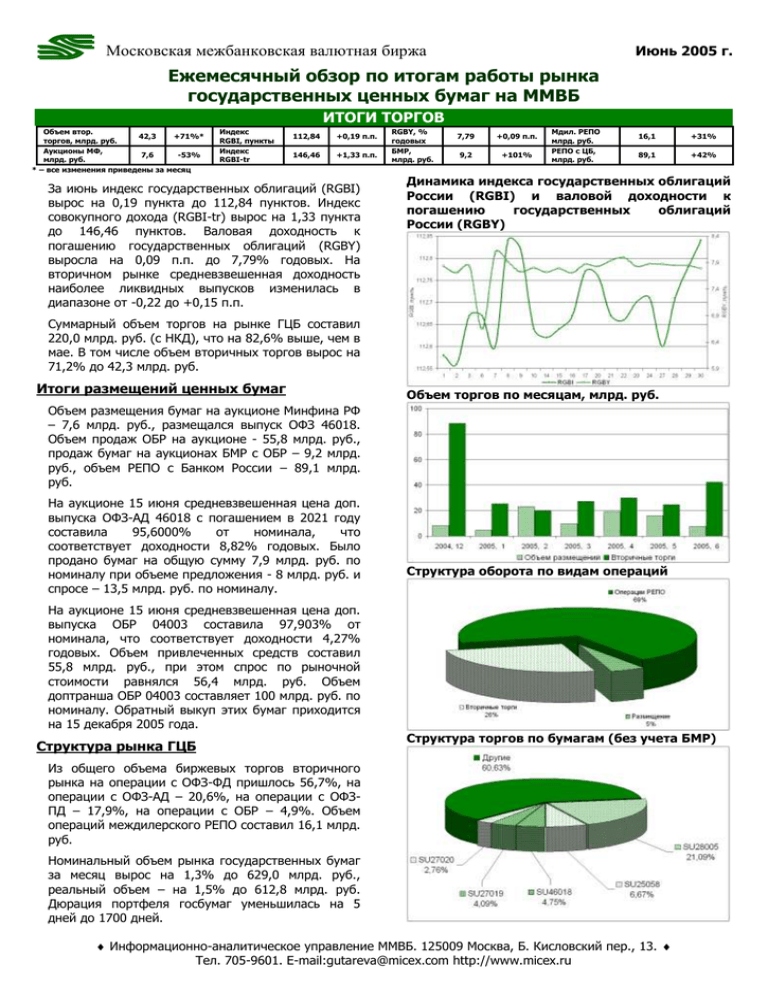

Московская межбанковская валютная биржа Июнь 2005 г. Ежемесячный обзор по итогам работы рынка государственных ценных бумаг на ММВБ ИТОГИ ТОРГОВ Объем втор. 42,3 +71%* торгов, млрд. руб. Аукционы МФ, 7,6 -53% млрд. руб. * – все изменения приведены за месяц Индекс RGBI, пункты Индекс RGBI-tr 112,84 +0,19 п.п. 146,46 +1,33 п.п. За июнь индекс государственных облигаций (RGBI) вырос на 0,19 пункта до 112,84 пунктов. Индекс совокупного дохода (RGBI-tr) вырос на 1,33 пункта до 146,46 пунктов. Валовая доходность к погашению государственных облигаций (RGBY) выросла на 0,09 п.п. до 7,79% годовых. На вторичном рынке средневзвешенная доходность наиболее ликвидных выпусков изменилась в диапазоне от -0,22 до +0,15 п.п. RGBY, % годовых БМР, млрд. руб. 7,79 +0,09 п.п. 9,2 +101% Мдил. РЕПО млрд. руб. РЕПО с ЦБ, млрд. руб. 16,1 +31% 89,1 +42% Динамика индекса государственных облигаций России (RGBI) и валовой доходности к погашению государственных облигаций России (RGBY) Суммарный объем торгов на рынке ГЦБ составил 220,0 млрд. руб. (с НКД), что на 82,6% выше, чем в мае. В том числе объем вторичных торгов вырос на 71,2% до 42,3 млрд. руб. Итоги размещений ценных бумаг Объем торгов по месяцам, млрд. руб. Объем размещения бумаг на аукционе Минфина РФ – 7,6 млрд. руб., размещался выпуск ОФЗ 46018. Объем продаж ОБР на аукционе - 55,8 млрд. руб., продаж бумаг на аукционах БМР с ОБР – 9,2 млрд. руб., объем РЕПО с Банком России – 89,1 млрд. руб. На аукционе 15 июня средневзвешенная цена доп. выпуска ОФЗ-АД 46018 с погашением в 2021 году составила 95,6000% от номинала, что соответствует доходности 8,82% годовых. Было продано бумаг на общую сумму 7,9 млрд. руб. по номиналу при объеме предложения - 8 млрд. руб. и спросе – 13,5 млрд. руб. по номиналу. Структура оборота по видам операций На аукционе 15 июня средневзвешенная цена доп. выпуска ОБР 04003 составила 97,903% от номинала, что соответствует доходности 4,27% годовых. Объем привлеченных средств составил 55,8 млрд. руб., при этом спрос по рыночной стоимости равнялся 56,4 млрд. руб. Объем доптранша ОБР 04003 составляет 100 млрд. руб. по номиналу. Обратный выкуп этих бумаг приходится на 15 декабря 2005 года. Структура рынка ГЦБ Структура торгов по бумагам (без учета БМР) Из общего объема биржевых торгов вторичного рынка на операции с ОФЗ-ФД пришлось 56,7%, на операции с ОФЗ-АД – 20,6%, на операции с ОФЗПД – 17,9%, на операции с ОБР – 4,9%. Объем операций междилерского РЕПО составил 16,1 млрд. руб. Номинальный объем рынка государственных бумаг за месяц вырос на 1,3% до 629,0 млрд. руб., реальный объем – на 1,5% до 612,8 млрд. руб. Дюрация портфеля госбумаг уменьшилась на 5 дней до 1700 дней. Информационно-аналитическое управление ММВБ. 125009 Москва, Б. Кисловский пер., 13. Тел. 705-9601. E-mail:[email protected] http://www.micex.ru Московская межбанковская валютная биржа Июнь 2005 г. ФАКТОРЫ ЦЕНООБРАЗОВАНИЯ Внутренние факторы Доходность и объем торгов На рынке ОФЗ изменения котировок в июне были небольшими, при этом активность торгов большую часть месяца находилась на невысоком уровне. Невысокий спрос на госбумаги был обусловлен ростом курса доллара по отношению к рублю, высокими инфляционными ожиданиями и ухудшением рублевой ликвидности. Снижение объемов свободных рублевых средств стало следствием проведения крупных налоговых выплат в конце месяца и увеличения некоторыми участниками рынка валютных позиций на фоне роста доллара. Кроме того, снижению ликвидности способствовали размещения крупных облигационных займов. Вместе с тем, большинство участников рынка воздерживалось от активизации продаж госбумаг, вероятно, ожидая в ближайшее время стабилизации курса доллара и снижения темпов инфляции. Согласно официальным данным, инфляция в России за пять месяцев этого года составила 7,3% против 5,3% за аналогичный период 2004 года. В то же время борьба с инфляцией неоднократно называлась в июне российскими властями одной из главных задач правительства. Доходность и объем по ОФЗ-46001 за месяц Остатки на корсчетах и однодневные MIACR Кроме того, в настоящее время в условиях ухудшения рублевой ликвидности участники рынка предпочитают регулировать текущую ликвидность посредством операций РЕПО, не прибегая к прямым продажам бумаг. Так, в конце июня дневной объем сделок прямого РЕПО с ЦБ РФ достигал 24,6 млрд. рублей, что является максимальным значением за последние 10 месяцев. Рост объема операций прямого РЕПО с ЦБ РФ отразился на увеличении суммарного объема торгов. В условиях непривлекательных уровней доходности госбумаг внимание инвесторов было обращено на первичный рынок, где при размещении облигаций можно было рассчитывать на премию по доходности. В банковской системе или, по крайней мере, у некоторых банков в течение месяца, несмотря на рост стоимости рублевых ресурсов, оставались большие объемы свободных денежных средств. В связи с этим результаты аукционов по размещению ОФЗ и ОБР оказались довольно успешными для эмитентов. Так, 15 июня на аукционе по размещению доп. выпуска ОФЗ-АД 46018 было продано бумаг на 7,9 млрд. руб. по номиналу при объеме предложения – 8 млрд. рублей и спросе – 13,5 млрд. руб. по номиналу с премией по доходности в 6 б.п. Макроиндикаторы долговых рынков Инфляция в годовом исчислении* Россия 13% (13%) 8,0 (7,3%)** США 3,25% (3%) (2,8%) Еврозона 2% (2%) (1,9%) * На конец июня, в скобках – на конец мая. ** В июне к декабрю, в скобках – в мае к декабрю. Учетная ставка* Информационно-аналитическое управление ММВБ. 125009 Москва, Б. Кисловский пер., 13. Тел. 705-9601. E-mail:[email protected] http://www.micex.ru Московская межбанковская валютная биржа Июнь 2005 г. ФАКТОРЫ ЦЕНООБРАЗОВАНИЯ В целом по итогам месяца доходность большинства ОФЗ немного снизилась. Доходность ОФЗ с погашением в 2005-2008 годах установилась в диапазоне 2,7-7,0% годовых, долгосрочных ОФЗ с погашением в 2009-2021 годах - 7,0-9,6% годовых. Котировки еврооблигаций Россия-30 Внешние факторы Позитивным фактором для рынка ОФЗ стал рост по итогам месяца цен российских еврооблигаций. Вместе с тем, несмотря на сохранение в целом позитивных настроений, единая тенденция на рынке внешнего госдолга РФ в течение месяца отсутствовала. После двух месяцев почти безостановочного роста цен российских еврооблигаций и достижения ими нового исторического максимума, с 3 июня на рынке наблюдалась отрицательная коррекция вслед за фиксацией прибыли на рынке госдолга США. Курсы доллара США и евро, устанавливаемые ЦБ РФ Давление на рынок оказали слова главы ФРС о намерении сохранять политику повышения процентных ставок. В выступлении перед Конгрессом США 9 июня А. Гринспен заявил, что американская экономика растет хорошими темпами, и ФРС может продолжать повышать процентные ставки "размеренными" темпами. В середине месяца российские еврооблигации возобновили рост, отражая аналогичную динамику котировок US Treasuries. Государственные облигации в Европе и США росли в цене на фоне прогнозов снижения ставок в еврозоне, Великобритании и ожиданий скорого завершения периода увеличения стоимости кредитов ФРС США. Позитивным фактором для российского рынка стало повышение агентством Moody's кредитного рейтинга Газпрома и нескольких других российских компаний до уровней на 1-2 ступени выше суверенного рейтинга России из-за введения новой методологии присвоения рейтингов. Некоторые участники рынка восприняли повышение рейтингов российских госкомпаний как сигнал к скорому повышению рейтинга РФ. Доходность 10-летних Treasuries Цена нефти марки URALS Повышение 30 июня базовой ставки в США на 0,25 п.п. - до 3,25% и сохранение в заявлении ФРС слов о намерении повышать ставку "размеренными" темпами не привело к снижению цен на долговом рынке. Напротив, как американские госбумаги, так и российские еврооблигации выросли в цене. При этом цены российских бумаг росли более высокими темпами благодаря информации о начале досрочной выплаты Россией части долга перед Парижским клубом кредиторов, что может позитивно отразиться на ее кредитном рейтинге. Котировки российских еврооблигаций с погашением в 2030 г. выросли за месяц с 110,0% до 111,7% от номинала, их доходность снизилась Информационно-аналитическое управление ММВБ. 125009 Москва, Б. Кисловский пер., 13. Тел. 705-9601. E-mail:[email protected] http://www.micex.ru Московская межбанковская валютная биржа Июнь 2005 г. КАЛЕНДАРЬ СОБЫТИЙ соответственно с 5,77% до 5,60% годовых. Доходность 10-летних US Treasuries снизилась лишь на 0,07 п.п. до 3,91% годовых. Опережающий рост цен российских бумаг по отношению к американским привел к снижению спрэда по доходности до исторического минимума. События июля 2005 г. 5 июля 6 июля 7 июля 12 14 15 19 июля июля июля июля 20 июля 21 25 26 27 июля июля июля июля 28 июля Аукцион прямого РЕПО на 1 неделю, ломбардный аукцион на 2 недели; ЦБР проведет аукцион по продаже выпуска ОФЗ-АД 45001 в объеме 3,0 млрд. руб. ЦБР проведет аукцион по доразмещению ОФЗ-АД 46017 в объеме 4 969,232 млн. руб. ЦБР проводит депозитные аукционы на сроки 4 недели, 3 месяца; ЦБР проведет аукцион по продаже ОБР № 4-03-30BR0-4 с обязательством обратного выкупа в объеме 10,0 млрд. руб.; Уплата ФОР Аукцион прямого РЕПО на 1 неделю, ломбардный аукцион на 2 недели ЦБР проводит депозитные аукционы на сроки 4 недели, 3 месяца Уплата ЕСН, страховых взносов (оба – авансовые) Аукцион прямого РЕПО на 1 неделю, 3 месяца, ломбардный аукцион на 2 недели Запланирован аукцион по размещению доп. выпуска ОФЗ 25057 на сумму 16,0 млрд. руб.; Погашение ОФЗ-ФК 27023 на сумму 20,292 млрд. руб. и выплата купонов по ряду серий ОФЗ на общую сумму 3,046 млрд. руб.; Уплата НДС ЦБР проводит депозитные аукционы на сроки 4 недели, 3 месяца Уплата акцизов, налога на добычу полезных ископаемых Аукцион прямого РЕПО на 1 неделю, ломбардный аукцион на 2 недели Выплата купона по ОФЗ-ПД 25057 на сумму 332,066 млн. руб. ЦБР проводит депозитные аукционы на сроки 4 недели, 3 месяца; Уплата налога на прибыль Зам. генерального директора В. С. Петров Информационно-аналитического управление Начальник В. В. Алферов ([email protected]) Главный специалист Отдела анализа рынка и инфраструктуры Ф. Б. Смоленчук ([email protected]) Представленная Вашему вниманию информация предназначена исключительно для ознакомления. Настоящий комментарий не содержит никаких рекомендаций и не является прямым руководством к действию на финансовых рынках. Информационно-аналитическое управление ММВБ. 125009 Москва, Б. Кисловский пер., 13. Тел. 705-9601. E-mail:[email protected] http://www.micex.ru