Проблемы развития инвестиционного банковского кредитования

реклама

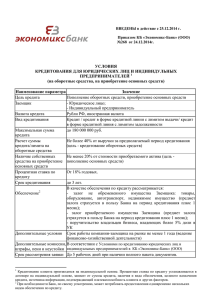

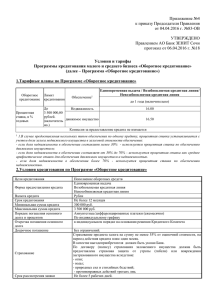

ПРОБЛЕМЫ РАЗВИТИЯ ИНВЕСТИЦИОННОГО БАНКОВСКОГО КРЕДИТОВАНИЯ В СОВРЕМЕННЫХ УСЛОВИЯХ Сысоева Анна Александровна, аспирантка кафедры банковского дела ФГБОУ ВПО «РЭУ им. Г.В. Плеханова» ([email protected]) В статье рассматриваются основные проблемы, ограничивающие развитие банковского инвестиционного кредитования в России на современном этапе. Автором выделяются основные факторы, тормозящие развитие инноваций в России, а, следовательно, и инвестиционное кредитование. Ключевые слова: инвестиционное кредитование, банк, заемщик, инновации. В настоящее время конкурентные позиции предприятий большинства развитых стран мира определяются уровнем их инновационной активности. Под инновационной активностью понимается непрерывное и на новом качественном уровне обновление технической и технологической базы производства, освоение и выпуск новой продукции, эффективное проникновение на мировые рынки. В этих условиях наблюдается достаточно строгая связь между исследованиями, инновациями и экономическим процветанием. В центре внимания находятся высокотехнологичные отрасли промышленности, то есть отрасли, активность которых в предпринимательстве жестко зависит от инноваций. При этом, следует констатировать, что в России большую часть конкурентоспособного экспорта составляют низкотехнологичные товары [1]. Российские товаропроизводители и коммерческие банки начинают осознавать, что повышение конкурентоспособности, устойчивое поддержание уровня развития производства, при опережающем росте прибыли, невозможны без использования новых технологий и научных разработок. Ни в одной стране государственный бюджет не в состоянии финансировать тысячи инновационных проектов, а привлечение иностранных инвесторов, имеет ряд трудностей и далеко не всегда экономически целесообразно. Таким образом, в странах с открытой рыночной экономикой основной инвестиционный капитал находится у коммерческих банков и частных предприятий. По-аналогии, наиболее перспективными вариантами ускорения инновационной деятельности для России является инвестиционное кредитование за счет средств аккумулированных банками и прочими инвесторами. На сегодняшний день основными факторами, тормозящими развитие инноваций в России, а, следовательно, инвестиционное кредитования, можно назвать следующие. 1. Низкий уровень инвестиционного климата в стране. Привлечение инвестиций в реальную экономику является жизненно важным средством устранения «инвестиционного голода». Расширение инвестиций важно не только с точки зрения возможности увеличить реальные активы, но и в связи с тем, что инвесторы привносят более высокую культуру производства, новые технику и технологии, современные методы управления. Объем инвестиционного капитала, в том числе иностранного, мог бы быть в разы больше, если бы инвесторов не отпугивал весьма нестабильный инвестиционный климат. На сегодняшний день, Россия, по некоторым оценкам этого показателя, занимает 120-е место в мире [2]. 2. Дефицит высококвалифицированных отечественных специалистов, имеющих умения, навыки и опыт реализации инновационных проектов. В стране сложилась парадоксальная ситуация, когда есть объективные возможности для успешного развития экономики – это природные ресурсы, технологии их использования и растущий внутренний 1 платежеспособный спрос, при этом наличествует явный недостаток активных и подготовленных предпринимателей, формирующих инвестиционную инфраструктуру. В результате происходит оптовая закупка и внедрение зарубежными компаниями российских патентованных разработок, в худшем случае их «замораживание» из конкурентных соображений. 3. Проблемы эффективности науки и образования. В академических институтах очень мало плодовитых на идеи и «прорывные» разработки ученых среднего возраста. Большинство из них вполне успешно легализовались за рубежом и в частных компаниях, и не имеют стимулов к возвращению в фундаментальную и прикладную науку. Вместе с тем, вслед за ростом финансирования в научные институты начинает приходить молодежь, но о качественном восстановлении кадрового потенциала российской науки говорить пока еще рано. Совокупные годовые затраты на одного ученого составляют в России лишь 30 тыс. долл. США, в то время как в США – 230 тыс. долл., в Японии – 164.5 тыс. долл., в Китае – 88.8 тыс. долл. [3]. Результатом тотального недостатка финансирования российской науки и контроля качества образования стало общее падение престижа отечественной науки в мировом рейтинге, снижение ее продуктивности. 4. Одна из существенных проблем – состояние основных фондов. Для внедрения инновации, необходима соответствующая по уровню техническая база. При этом, средний срок службы машин и оборудования в России – более 18 лет, в то время как срок их годности – 10 лет. Но и эти мощности в значительной части не задействованы и составляют неиспользуемый неинвестиционный потенциал страны. 5. Непродуманность и непроработанность схем финансирования проектов с позиции рисков, не позволяющие до допустимого уровня снизить риски кредитования, значительные временные издержки, издержки, связанные с процедурой проведения комплексной экспертизы проекта и финансового состояния потенциального заемщика [4]. 6. «Трафаретность» принятия принципиально важных проектных решений [5]. Зачастую компании предпочитают расти, а не развивать бизнес. Так, 87% опрошенных руководителей в понятие «развитие бизнеса» вкладывают задачи по повышению эффективности продаж (96%), расширению аудитории потребителей (85%), стимулирования спроса (79%), наращиванию объемов производства (67%), поиску новых партнеров (55%) и расширению дистрибьюторской сети (43%). Однако в список не попали такие направления, как оценка потенциала рынка, инновации и разработка новых продуктов 6]. 7. Реализация финансовоемких (по существу – затратных), но сомнительных по эффективности (по существу – экологически опасных) проектов. Частный, но далеко не единичный, пример, многомиллиардного по стоимости, нефтепровода «Восточная Сибирь – Тихий океан». Как отмечается, в независимом экспертном докладе Б. Немцова: «За несколько месяцев эксплуатации нефтепровода произошло три аварии с протечкой сотен тонн нефти. Проект окупится с меньшей вероятностью, а ущерб природе оценить невозможно» [7]. На уровне банков также можно указать ряд недостатков реализации процессов инвестиционного кредитования, тормозящих инновационное развитие регионов и страны в целом. В частности, можно выделить следующие, наиболее значимые из них: 1. Предварительные необоснованно высокие затраты заемщика на разработку детальной заявки банку на финансирование проекта на прединвестиционной фазе (подготовка технико-экономического обоснования, экологической оценки воздействия будущего проекта на окружающую среду, маркетинговые исследования и другие предпроектные работы и исследования). 2. Проблемы в оформлении обеспечения (залога): 2 - изменение конъюнктуры рынка, а как следствие изменение рыночной стоимости обеспечения, что в последующем затрудняет кредитору реализацию заложенного имущества должника при наступлении неблагоприятных событий; - принятие в залог имущества, которое заложено в другом банке. Вторичный залог или мошенническая ситуация, когда одно и то же имущество, передается в залог неоднократно. В последнем случае каждый последующий банк-кредитор не уведомляется о том, что предлагаемое обеспечение уже находится в залоге; - отсутствие надлежащего контроля за состоянием обеспечения. Как правило, именно надлежащий мониторинг обеспечения, позволяет определить слабые стороны и вовремя на них отреагировать: улучшить структуру залога, принять дополнительные меры по сохранности предмета залога, или, при необходимости, начать процедуру его реализации для погашения просроченного кредита. 3. Отсутствие комплексного финансирования проекта. Кредитование (инвестирование) призывает к жизни все более сложно-структурированные формы, поэтому целесообразно включать в схему финансирования проекта, производные кредитнодепозитные финансовые инструменты и/или несколько необходимых банковских продуктов и услуг в рамках одной сделки. 4. Номинальная процентная ставка, указанная в банковском договоре, значительно отличается от эффективной, которая определяет полную стоимость пользования заемными деньгами. Наряду с такими составляющими как собственно процент за использование кредита, комиссии по страхованию залога, платежей по оценке заложенного имущества, зачастую включаются иные скрытые доходы кредитной организации. Поэтому вполне очевидно, что, против заявленной банком ставки кредитования, реальная финансовая нагрузка на заемщика по получению и обслуживанию кредита существенно возрастает. 5. Ограничения возможности досрочного погашения кредита. Компенсируя упущенную выгоду от невыплаченных процентов, при досрочном погашении, с заемщиков взимаются штрафные санкции, либо вводится запрещение на погашение кредита ранее оговоренного соглашением сторон срока. При этом понятно, что «согласие» заемщика на такие условия вынуждено обстоятельствами потребности в кредите. 6. Кредитные каникулы и отсрочка уплаты процентов. Основной плюс кредитных каникул – возможность погашать лишь обязательства по уплате процентов, в то время, когда у предприятия появляются трудности со свободными средствами, подлежащими возврату кредитору по основному долгу. Однако, взяв отсрочку по выплате основного долга, предприятие будет вынуждено увеличить суммы выплат процентов. Литература 1. Кондратьев В. Конкурентоспособность России: альтернативный взгляд. Интернетпортал «Перспективы». // Сайт: http://www.perspektivy.info/rus/ekob/konkurentosposobnost_rossii_alternativnyj_vzglad_2012-0628.htm (дата актуализации 05 мая 2013). 2. Петрова В. Ведение бизнеса в России: уже не Уганда, но еще не Кабо-Верде // РБК, 2011, № 7. 3. Индекс восприятия коррупции стран мира в 2011 г. Интернет-портал рейтингов РБК // Сайт: http://rating.rbc.ru/articles/2011/12/04/33496664_tbl.shtml?2011/12/02/33495541 (дата актуализации 05 мая 2013). 4. Смулов А.М. Промышленные и банковские фирмы: взаимодействие и разрешение кризисных ситуаций. – М.: Финансы и статистика, 2003. 3 5. Егорова Н.Е., Смулов А.М. Предприятия и банки: взаимодействие, экономический анализ, моделирование. – М.: Дело, 2002. 6. Николаев Я. Компании живут сегодняшним днем // РБК, 2012, № 203. 7. Путин. Итоги. 10 лет. Персональный сайт Бориса Немцова // Сайт: http://www.nemtsov.ru/?id=706211 (дата актуализации 05 мая 2013). 4