Ипотечное кредитование

реклама

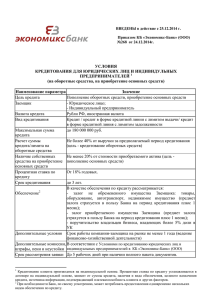

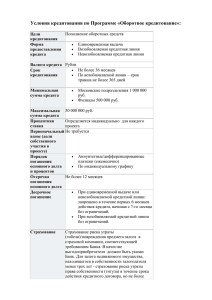

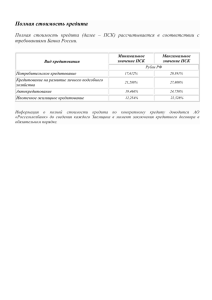

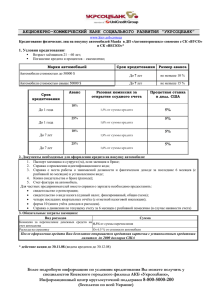

НАЦИОНАЛЬНЫЙ РЕЗЕРВНЫЙ БАНК Основные проблемы, с которыми сталкиваются СМИ при освещении тем, связанных с ипотечным кредитованием Ипотечное кредитование – сложный банковский продукт Процентная ставка (размер ежемесячных платежей) зависит от: Стоимости ресурсов Размера кредита (стоимости объекта недвижимости) Валюты кредитования Сроков кредитования Размеров первоначального взноса От уровня и способов подтверждения доходов, наличия иждивенцев; От кредитоспособности заемщика Наличия страхования рисков утраты жизни и трудоспособности заемщика/созаемщика/поручителя или только утраты (гибели) или повреждения предмета залога и прекращения или ограничения права собственности на предмет залога; Виды платежей – аннуитетные и проценты на остаток (равнодолевой – тело кредита выплачивается равными долями, а процент от остатка). Ипотечное кредитование – связанный продукт Оценочные компании - оценка предмета залога (объекты недвижимости, право требования на строящийся объект недвижимости). Страховые компании - рисков утраты жизни и трудоспособности заемщика/созаемщика/поручителя или только утраты (гибели) или повреждения предмета залога и прекращения или ограничения права собственности на предмет залога ГБР - регистрация сделок, в том числе и договора залога. Застройщики – анализ застройщиков (первичный рынок жилья). Государственные программы Программы АИЖК - молодая семья, военная ипотека. Материнский капитал - для погашения кредита. Налоговый вычет в размере до 260 000 рублей. Региональные целевых программ помощи молодым семьям и бюджетникам – социальные выплаты (субсидии) для погашения кредита, и т.д. Стереотипы Высокие ставки по ипотечным кредитам Взаимосвязаны сроки и стоимость привлечения и размещения средств. На рынке нет длинных и дешевых денег. Банки навязывают страховые и оценочные компании У клиента есть выбор - заключать договор комплексного страхования или страховать только предмет залога (Закон РФ «Об Ипотеке»). Слишком высокий первоначальный взнос Размер первоначального взноса зависит от уровня рисков снижения цен на недвижимость До заключения договора банки не информируют клиентов о доп. комиссиях и эффективной ставке кредита Рекламируя кредиты банки обязаны раскрывать в рекламе срок и сумму, если это влияет на их стоимость (все возможные варианты соотношений сроков, сумм и % ставок). А, также указывать их реальную стоимость рассчитанную по методике ЦБ РФ, размеры всех дополнительных банковских платежей и комиссий за исключением штрафных санкций Популяризация ипотечного кредитования Высокая конкуренция на рынке кредитования, дефицит качественных заемщиков Ипотечное кредитование – продукт предварительного выбора Основная масса населения не обладает знаниями об ипотечном кредитовании Банки заинтересованы, чтобы в банк приходил потенциальный заемщик понимающий условия кредитования, требования банка, свои риски. Выводы: • Ипотечное кредитование – сложный банковский продукт с точки зрения потребителя, не имеющего финансового образования. • Большинство общественно-информационных СМИ не имеет журналистов, специализирующихся на финансовых публикациях при этом читательская аудитория заинтересована в информации об ипотечном кредитовании. • Банки и СМИ вынуждены заниматься просветительской деятельностью, чтобы читательская аудитория воспринимала бы финансовую информацию. • Необходима система партнерских взаимоотношений по обмену информацией, аналитическими материалами между финансовыми институтами и СМИ.