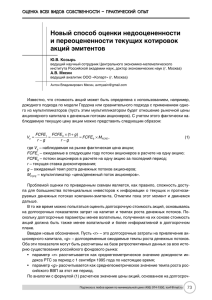

Фундаментальный анализ стоимости акций

реклама

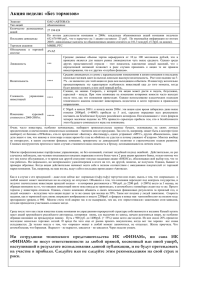

Автор: Евгений Бодягин [email protected] Фундаментальный анализ стоимости акций Отрасль: Связь Эмитент: Дальнев.комп.электросвязь (ОАО) Код эмитента: DLSV Известная поговорка говорит о трех вещах, на которые можно смотреть бесконечно. Огонь и вода завораживают в своих неповторяющихся вариациях. Каждое мгновение является чем-то новым, и вместе с тем уже давным-давно знакомым. Третьей вещью, которая гипнотизирует не меньше, является дисплей с котировками, графиками акций. Трейдеры могут часами наблюдать за движением цены, выделяя фигуры «факелов», «голов и плеч», «уровней Фибоначчи». Изменение цен - не череда абсолютно случайных колебаний и основная задача трейдера отличить «случайность» от «не случайности», не поддаться ложным движениям, когда рынок идет «против тебя». Очевидно при этом, что существуют уровни, в пределах которых цена может «ходить» свободно (если следовать терминам трейдеров). Чем меньше временной масштаб графика, тем больше флуктуация цены. Стоит ли пользоваться техническим анализом; может ли он определить: где те самые мощные уровни поддержки и сопротивления, которые собственно и определяют устойчивые тренды? На наш взгляд, определение общей тенденции - это скорее прерогатива фундаментального анализа. Существует много источников посвященных фундаментальному анализу. При этом основное внимание уделяется значениям P/E, P/S, ROS, EV/EBITDA. Изначально эти показатели были разработаны для отчетности зарубежных бухгалтерских стандартов. Отчеты по бухгалтерским стандартам МСФО предоставляются лишь небольшой частью эмитентов. Напомним, что в соответствие с положениями ММВБ, составление финансовой отчетности по стандартам МСФО обязательно лишь для тех эмитентов, чьи акции находятся в котировальном списке А1 и А2. Насколько оправдано применение того или иного мультипликатора в фундаментальном анализе? Если аналитик считает необходимым использовать мультипликатор цены одной акции к прибыли на одну акцию, предполагается высокая связь межу ценами на акции сравниваемых компаний (компаний-аналогов) и их прибылью. В случае если приоритет отдается мультипликатору капитализация к чистым активам, следует говорить о том, что цены акций компаний имеют высокую связь с собственным имуществом компаний. Из данных положений следует два вывода. Во-первых, использование того или иного мультипликатора следует обосновать с точки зрения существенности связей (корреляций) между финансовыми показателями (например капитализацией и прибылью; капитализацией и чистыми активами). Во-вторых, критерии фундаментального анализа зарубежных учебников не являются догмой фундаментального анализа. Аналогичным образом можно выявить существенные корреляции между капитализацией (и, следовательно, ценой одной акции) компании и показателями финансового анализа по отчетности, составленной в соответствие с российскими стандартами бухгалтерского учета (РСБУ). Очевидно, акции компаний не могут быть недооценены/переоценены не ниже/выше определенного уровня – этот уровень является уровнем «фундаментальной» поддержки/сопротивления. Вероятно (и это будет показано на практическом примере), фундаментальные уровни стоимости акций определяются значениями показателей финансовой отчетности. Итак, какова же связь между, данными отчетности по РСБУ и мощными уровнями поддержки/сопротивления? Можно ли отразить такие уровни на графике движения цен акций? Рассмотрим практический пример реализации фундаментального анализа. В качестве исходных данных имеем квартальные отчеты эмитента за период с 01.01.2009 по 30.09.2010.