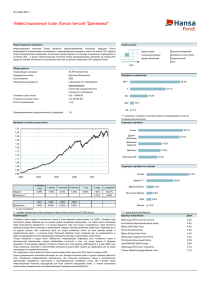

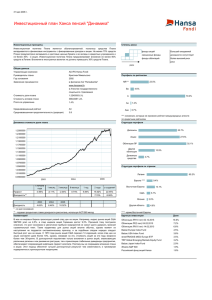

Пенсионные деньги и фондовый рынок

реклама

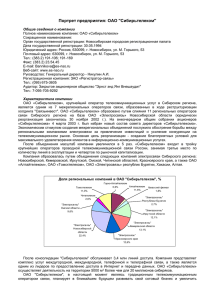

Пенсионные деньги и фондовый рынок Идеи для инвестирования на краткосрочную перспективу Март • 2008 Инвестиционная идея С учетом скорого (до 31 марта) прихода существенных средств на фондовый рынок в количестве до $800 млн. мы рекомендуем инвесторам обратить внимание на акции телекоммуникационного сектора, а также на ряд бумаг нефтяного сектора и Сбербанк, как на наиболее вероятных кандидатов для покупки в «пенсионные» портфели УК. 2 Часть данных средств может поступить на корпоративный долговой рынок, однако текущий кризис ликвидности будет ограничивать УК инвестировать в данный вид инструментов. Мы считаем, что возможно также увеличение интереса инвесторов к бумагам субфедеральных облигационных займов, однако их ограниченный выбор и невысокая доходность могут стать сдерживающим фактором для подобной активности.онных займов, однако их ограниченный выбор и невысокая доходность могут стать сдерживающим фактором для подобной активности. Наши фавориты в секторах Вид ценных бумаг Комментарий Уралсвязьинформ пр Значительное падение с начала 2008 года, недооценка относительно аналогов сектора Сибирьтелеком (об. и пр.) Значительное падение с начала 2008 года, недооценка относительно аналогов сектора. Предварительные неконсолидированные результаты за 2007 год показали 23% рост продаж и увеличение показателя Net margin до 10.5% Северо-западный телеком (об.) Значительное падение с начала 2008 года, недооценка относительно аналогов сектора. Сбербанк (пр.) Значительное по сравнению с обычными акциями падение котировок. Стабильность российской банковской системы по сравнению с западными банками. Возможное размещение в начале апреля бюджетных средств для поддержания ликвидности. Татнефть (пр.), Лукойл Высокие цены на нефть, падение котировок более аналогов в секторе, неплохие прогнозные финансовые результаты и дивиденды. Иркутскэнерго, Мосэнерго Прогноз интенсивного роста финансовых показателей, дефицит ликвидных бумаг в секторе энергетики после расформирования РАО ЕЭС Облигации: ТАТФОНДБАНК, ХКФ Банк-3, ХКФ Банк-2, Выпуски ЦБ существенно недооценены. Высокая ТМК, КИТ Финанс, Возрождение купонная доходности и умеренные риски 3 Пенсионная реформа дает доступ к длинным деньгам Проводимая в РФ пенсионная реформа ввела новую практику – инвестирования части пенсии на длительную перспективу 4 Эти инвестиции могут направляться, в том числе, в фондовый рынок, что служит базисом для роста стоимости акций ряда компаний на постоянной основе Сумма средств пенсионных фондов будет расти год от года, что способствует устойчивости котировок акций, в которые инвестируются средства ПФР через НПФ и УК Инвестиции данного типа относятся к категории длительных и оказывают существенную поддержку фондовому рынку в целом Пенсионные накопления инвестируются в фондовый рынок Пенсионные накопления составляют значительную часть денежных средств, которая попадает на фондовый рынок со стороны долгосрочных (неспекулятивных) инвесторов. В настоящее время эти средства могут вкладываться в различные инструменты с определенными ограничениями. 5 Лимит Накопления (ОПС) 20% Депозиты 20% Денежные средства и валюта 35% Государственные ЦБ 40% Ценные бумаги субъектов РФ 40% Муниципальные облигации 80% Корпоративные облигации 65% Акции российских эмитентов 10% Доля депозитов в одном банке 5% Доля бумаг одного эмитента Ограничения по инвестированию пенсионных накоплений В настоящее время акции и облигации в качестве средств для инвестиций пенсионных накоплений могут использоваться лишь при условии их котирования в списке А1 на бирже, где существенно ограничено количество акций и облигаций эмитентов. Сейчас данный список содержит следующие инструменты (включая субфедеральные бонды и паи управляющих компаний): 6 Котировальный список А1 Акции Корпоративные облигации Субфедеральные займы Паи Аэрофлот ао Иркутскэнерго ао НК ЛУКОЙЛ МосЭнерго Ростелеком Северо-Запад.Телеком ао Северо-Запад. Телеком ап Сибирьтелеком ао Сибирьтелеком ап Татнефть ао Татнефть ап Уралсвязьинформ ао Уралсвязьинформ ап ОГК-5 ЕЭС России ао ЕЭС России ап Сбербанк ао Сбербанк ап Ростелеком ап. АИКБ Татфондбанк АКБ Русь-Банк АКБ СОЮЗ Банк Возрождение Банк ЗЕНИТ ЕБРР Группа Джей Эф Си Дикая орхидея НОМОС-БАНК М-ИНДУСТРИЯ КБ МИА КБ РМБ КБ Центр-инвест КБ Юниаструм банк КИТ Финанс Мастер-Банк ЮТК АК БАРС БАНК ВолгаТелеком Газпром Дальсвязь ИНПРОМ ИРКУТ ЛУКОЙЛ МДМ-Банк Мечел МКБ Мосэнерго ПАВА СЗ Телеком Северсталь-авто Сибирьтелеком ТМК РОСБАНК МГТС ОГК-5 ОМЗ Инком-Лада СОК-Автокомпонент Сорус Капитал Сэтл Групп ХКФ Банк Судостроительный банк УРСА Банк УК АГ Капитал УК Арсагера Максвелл Эссет Менеджмент РЕГИОН Девелопмент УК Универ УК Портфельные инвестиции Белгородская обл. Волгоградская обл. Красноярский края Ленинградская обл. Московская обл. Нижегородская обл. Новосибирская обл. Самарская обл. Томская обл. Тульская обл. Хабаровский край Ханты-мансийский АО Ямало-Ненецкий АО Ярославская обл. г. Казань г. Красноярск г. Новосибирск Прав. Р. Башкортостан Правительство Р. Карелия Правительство Р. Коми Правительство Р. Саха (Якутия) Правительство Р. Чувашия Правительство г. Москвы Текущее распределение пенсионных накоплений по различным активам (по 11 российским управляющим компаниям) Акции российских эмитентов 7 Облигации российских эмитентов Сумма попадающих на рынок средств возрастает ПФР регулярно перечисляет УК и НПФам накопления (в соответствии с договорами доверительного управления). Эти перечисления осуществляются сериями трансферов, ближайший из которых ожидается до 31 марта (ориентировочно – 27 марта). Следующий платеж взносов в Пенсионный фонд будет переведен компаниям до конца июня текущего года, когда фондам будут начислены суммы взносов за 2007 год по счетам клиентов, управляемых фондами, а также по вновь переданным счетам. Общая сумма переведенных НПФам средств будет сопоставима с 24.7 млрд.руб. в марте и 14.6 млрд.руб. в июне. Суммы перечислений УК будут несколько меньшими и добавят в общую копилку до 3,9 млрд.руб. Таким образом, только в первой половине года НПФ и УК получат из ПФР для инвестиций и управления около $1.4-1.6 млрд. средств. Частично данные средства будут заведены в фондовый рынок, а также в рынок облигационных займов, что создаст существенную поддержку некоторым компаниям из списка в которые разрешено инвестировать пенсионные накопления. 8 Суммарные ожидаемые платежи НПФ 9 01/01/2007 01/01/2008 % изм. Остатки средств пенсионных накоплений, млрд. руб. 345.3 456.2 32% в том числе: средства, переданные в доверительное управление управляющим компаниям, млрд. руб. 253.6 323.1 27% средства, направленные на временное размещение в разрешенные виды активов, млрд. руб. 80.3 117.6 46% остаток денежных средств, млрд. руб. 11.4 15.5 36% Количество пенсионеров, тыс. чел. 38 609 38 704 0.2% Средний размер счета, руб. 8 944 11 787 32% Количество счетов в управлении на конец февраля 2008 года, млн. 2.1 Сумма платежа в марте 2008 года, млн.руб. 24 752 Счета полученные ранее 2007 года, млн. 2.4 Итого счетов у правлении на июнь 2008 года, млн. 4.5 Средняя зарплата в 2007 году, руб./мес. 13 527 Сумма платежа в июне 2008 года, млн.руб. (2% от среднего размера оплаты труда) 14 609 Итого, поступающие в НПФ, млн. руб. 39 361 Из них, попадающие на рынок акций и облигаций, млн.руб. 25 584 в марте, млн. руб. 16 089 в июне, млн.руб. 9 495 Перевод средств в УК за первое полугодие 2008 года, млн. руб. 2 558 Наши выводы Мы считаем, что текущая оценка акций, включенных в список разрешенный для инвестирования, не удовлетворяет их фундаментальной оценке. Часть акций из списка А1 существенно недооценена, что будет способствовать покупкам этих акций Управляющими компаниями и НПФами в преддверии получения трансферов из ПФР (т.е. формально в последнюю декаду Марта). Облигационный рынок находится под давлением негативного новостного фона из-за рубежа, что будет ограничивать активные покупки корпоративных бондов. Субфедеральные бонды будут пользоваться большим спросом у инвесторов, нежели корпоративные, однако активных покупок в этом сегменте мы также не ожидаем в силу невысокой доходности и ограниченности выбора инструментов для инвестирования. 10 Изменение цен на акции списка А1 с начала 2008 Акции российских эмитентов 11 Наиболее привлекательные акции списка А1 С точки зрения инвестиций в акции наиболее привлекательными могут оказаться бумаги: Телекоммуникационного сектора (Уралсвязьинформ, Сибирьтелеком, Северо-западный телеком, Ростелеком). Нефтяные бумаги (Татнефть пр, Лукойл) Банковский сектор (Сбербанк) Энергетический сектор (Иркутскэнерго и Мосэнерго) Другие бумаги, содержащиеся в портфелях акций Управляющих компаний (РАО ЕЭС, Аэрофлот), менее привлекательны, как в силу незначительного снижения котировок в первый квартал 2008 года, так и в силу иных причин (например, вложения в акции РАО ЕЭС необходимо будет корректировать после расформирования холдинга, так как часть бумаг, полученных после реорганизации РАО ЕЭС будет неликвидна, не войдет в список А1 и ее необходимо будет продавать). Предпочтения из всех бумаг мы отдаем привилегированным акциям, как бумагам с большей дивидендной доходностью, что в преддверии закрытия реестров на дивидендный период будет способствовать их большей стабильности при возможной общей волатильности рынка. 12 Наиболее привлекательные долговые бумаги Мы не считаем, что в ближайшее время значительный объем средств из выделяемых ПФР попадет на долговой рынок: Кризис ликвидности, который, как ожидается, обостриться в начале апреля 2008 года, не будет способствовать росту интереса к долговым инструментам, особенно в корпоративном секторе Текущие доходности долговых корпоративных бумаг на фоне роста их рисков (от возможных дефолтов) не увеличивают их привлекательности для инвесторов С точки зрения инвестиций в облигации наиболее привлекательными могут оказаться бумаги из корпоративного сектора. Здесь мы отдаем предпочтение устойчивым к смене конъюнктуры компаниям, долговые выпуски которых недооценены рынком в настоящий момент: ТАТФОНДБАНК ХКФ Банк-3 ХКФ Банк-2 ТМК КИТ Финанс Возрождение Возможно, что в данный момент будут увеличиваться доли государственных и субфедеральных бумаг, а также акций, что позитивно для фондового рынка. 13 Ограничения Мы отдаем себе отчет, что текущая ситуация на рынке достаточно сложная и не располагает к высоким темпам роста фондового рынка. Возможно, что к значительному росту цен на акции такие денежные вливания, предполагаемые со стороны ПФР, не приведут по следующим причинам: Акции ряда эмитентов из списка А1 уже несколько торговых сессий подряд являются лидерами роста, что косвенно может служить подтверждением о покупках этих бумаг НПФ или связанными с ними компаниями под предстоящие выделения средств. В начале второго квартала ожидаются существенные по объемам платежи в бюджет (прежде всего налоговые), что может стать причиной продажи акций НПФ сразу после перевода денег для фиксации прибыли и получения необходимого объема ликвидности для проведения обязательных платежей. Все это может стать причиной значительной волатильности бумаг из списка А1 в течение ближайших двух недель – значительный, до 10-15% рост в предшествующие перечислению средств дни, и затем, уже после поступления средств, откат на уровни, близкие к текущим. 14