План вложений Ханса Пенсии “Стабильность”

реклама

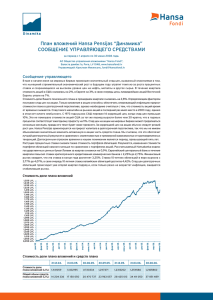

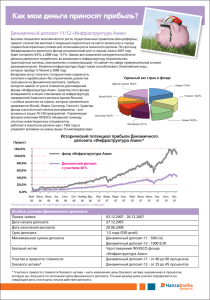

èÎ‡Ì ‚ÎÓÊÂÌËÈ ï‡ÌÒ‡ èÂÌÒËË “ëÚ‡·ËθÌÓÒÚ¸” ëééÅôÖçàÖ ìèêÄÇãüûôÖÉé ëêÖÑëíÇÄåà Á‡ ÔÂËÓ‰ Ò 1 flÌ‚‡fl 2006 „Ó‰‡ ‰Ó 31 χڇ 2006 „Ó‰‡. Aé é·˘ÂÒÚ‚Ó ÛÔ‡‚ÎÂÌËfl ‚ÎÓÊÂÌËflÏË “Hansa Fondi”, Ň·ÒÚ‡ ‰‡Ï·ËÒ 1a, êË„‡, LV 1048, www.hansafondi.lv ê‡ÒÔÓfl‰ËÚÂθ: ê‡ÈÏÓ̉ ÇÂÒÂÒ, [email protected] ëÓÓ·˘ÂÌË ÛÔ‡‚Îfl˛˘Â„Ó ÄÍÚË‚˚ Ô·̇ ̇ ÍÓ̈ χڇ Ô‚˚ÒËÎË 5,2 ÏËÎÎËÓ̇ ·ÚÓ‚ (ÔËÓÒÚ Ì‡ 13% ÔÓ Ò‡‚ÌÂÌ˲ Ò ÍÓ̈ÓÏ Ô‰˚‰Û˘Â„Ó Í‚‡Ú‡Î‡), ‡ ÍÓ΢ÂÒÚ‚Ó Û˜‡ÒÚÌËÍÓ‚ Ô‚˚ÒËÎÓ 46,7 Ú˚Òfl˜Ë. ëÓ·˚ÚËfl ̇ ÙË̇ÌÒÓ‚˚ı ˚Ì͇ı ‚ ˝ÚÓÏ Í‚‡Ú‡Î ÎÛ˜¯Â ‚ÒÂ„Ó ı‡‡ÍÚÂËÁÛ˛ÚÒfl ‰‡‚ÌÓ Ì ‚ˉ‡ÌÌ˚ÏË ÍÓη‡ÌËflÏË ÔÓˆÂÌÚÌ˚ı ÒÚ‡‚ÓÍ. ëÚ‡ÚËÒÚ˘ÂÒÍË ÔÓ͇Á‡ÚÂÎË ÔÓ‰ÓÎʇ˛Ú ÔÓ‰Ú‚Âʉ‡Ú¸ ÓÒÚ ˝ÍÓÌÓÏËÍ „ÓÒÛ‰‡ÒÚ‚ Ö‚ÓÔ˚. Ö‚ÓÔÂÈÒÍËÈ ˆÂÌڇθÌ˚È ·‡ÌÍ ˝ÚÓ “ÓˆÂÌËΔ, ÔÓ‚˚ÒË‚ ·‡ÁÓ‚Û˛ ÔÓˆÂÌÚÌÛ˛ ÒÚ‡‚ÍÛ Â˘Â Ì‡ 0,25% ‰Ó 2,50%. ÅÓθ¯‡fl ˜‡ÒÚ¸ Û˜‡ÒÚÌËÍÓ‚ ˚Ì͇ ÔÓ„ÌÓÁËÛÂÚ ‰‡Î¸ÌÂȯ ÔÓ‚˚¯ÂÌË ‰‡ÌÌÓÈ ÒÚ‡‚ÍË. ùÚÓ Á̇˜ËÚÂθÌÓ ÔÓ‚˚ÒËÎÓ Ú‡ÍÊ ͇ÚÍÓÒÓ˜Ì˚ ˚ÌÓ˜Ì˚ ÒÚ‡‚ÍË: ÒÚ‡‚ÍË EURIBOR 3 ÏÂÒflˆÂ‚, 6 ÏÂÒflˆÂ‚ Ë Ó‰ÌÓ„Ó „Ó‰‡ Û‚Â΢ËÎËÒ¸ ÒÓÓÚ‚ÂÚÒÚ‚ÂÌÌÓ Ò 2,49% ‰Ó 2,82%, Ò 2,64% ‰Ó 2,99% Ë Ò 2,84% ‰Ó 3,23%. Ä ÒÚ‡‚͇ 10-ÎÂÚÌËı ‰Ó΄ÓÒÓ˜Ì˚ı Ó·ÎË„‡ˆËÈ ÉÂχÌËË ‚ Ú˜ÂÌË ÚÂı ÏÂÒflˆÂ‚ ‚˚ÓÒ· Ò 3,27% ‚ÔÎÓÚ¸ ‰Ó 3,79%! ùÍÓÌÓÏË͇ ëòÄ Ú‡ÍÊ ̇ıÓ‰ËÚÒfl ‚ ÒÚ‡‰ËË ‡Á‚ËÚËfl Ë ÓÔ‡ÒÂÌËfl Ó Ô„‚ ˝ÍÓÌÓÏËÍË “ÔÓ‚˚¯‡˛Ú” ÔÓˆÂÌÚÌ˚ ÒÚ‡‚ÍË Ë ‚ ˝ÚÓÈ ÒÚ‡ÌÂ. É·‚Ì˚Ï Ù‡ÍÚÓÓÏ, ÓÔ‰ÂÎfl˛˘ËÏ ÔÓˆÂÌÚÌ˚ ÒÚ‡‚ÍË Î‡Ú‡, ·˚Î ÔËÓÒÚ ÔÓˆÂÌÚÌ˚ı ÒÚ‡‚ÓÍ Â‚Ó. àÁÏÂÌÂÌËfl ͇ÚÍÓÒÓ˜Ì˚ı ÒÚ‡‚ÓÍ Î‡Ú‡: 6-ÏÂÒfl˜Ì‡fl ÒÚ‡‚͇ RIGIBOR ‚ÓÁÓÒ· Ò 3,59% ‰Ó 4,06%, ‡ ÒÚ‡‚͇ 1 „Ó‰‡ — Ò 3,52% ‰Ó 4,14%. ëÚ‡‚ÍË Ó·ÎË„‡ˆËÈ ãê Ú‡ÍÊ “ÒΉӂ‡ÎË” Á‡ Ó·ÎË„‡ˆËflÏË Â‚ÓÔÂÈÒÍËı ÒÚ‡Ì: ‚ ÍÓ̈ ‰Â͇·fl Ó·ÎË„‡ˆËË ãê 2013 „Ó‰‡ ÔÓÍÛÔ‡ÎËÒ¸ Ò ‰ÓıÓ‰ÌÓÒÚ¸˛ 3,38% Ë Ó·ÎË„‡ˆËË ãê 2015 „Ó‰‡ — Ò ‰ÓıÓ‰ÌÓÒÚ¸˛ 3,50%, ‡ ‚ ÍÓ̈ χڇ ÒÓÓÚ‚ÂÚÒÚ‚ÂÌÌÓ — 3,80% Ë 3,87%. èËÒ‚‡Ë‚‡ÂÏ˚È Hansabanka Ë̉ÂÍÒ „ÓÒÛ‰‡ÒÚ‚ÂÌÌ˚ı ‰Ó΄ӂ˚ı ˆÂÌÌ˚ı ·Ûχ„ Á‡ Í‚‡Ú‡Î ÒÌËÁËÎÒfl ̇ 0,6%, ‚ ÚÓ ‚ÂÏfl Í‡Í Á‡ ÔÓÒΉÌË 12 ÏÂÒflˆÂ‚ Ë̉ÂÍÒ ‚˚ÓÒ Ì‡ 2,50%. ë ÔÓ‚˚¯ÂÌËÂÏ ÔÓˆÂÌÚÌ˚ı ÒÚ‡‚ÓÍ ÒÌËʇÂÚÒfl ÒÚÓËÏÓÒÚ¸ ‰Ó΄ӂ˚ı ˆÂÌÌ˚ı ·Ûχ„, ‚ ÂÁÛθڇÚ ˜Â„Ó ‰ÓıÓ‰ÌÓÒÚ¸ Ô·̇ ‚ ˝ÚÓÏ Í‚‡Ú‡Î ·˚· Ì„‡ÚË‚ÌÓÈ. èÓ Ò‡‚ÌÂÌ˲ Ò Ô‰˚‰Û˘ËÏ Í‚‡Ú‡ÎÓÏ ‚ ÒÚÛÍÚÛÛ ‚ÎÓÊÂÌËÈ ÔÓÚÙÂÎfl Ô·̇ ‚ÌÂÒÂÌ˚ ÓÚ‰ÂθÌ˚ ËÁÏÂÌÂÌËfl: ̇ 7% ÛÏÂ̸¯ÂÌ Û‰ÂθÌ˚È ‚ÂÒ ÒÓ˜Ì˚ı ‚Í·‰Ó‚ (‰Ó 34%), ‡ Ú‡ÍÊ ÔÓËÁ‚‰ÂÌ˚ ‚ÎÓÊÂÌËfl ‚ „ÓÒÛ‰‡ÒÚ‚ÂÌÌ˚ ӷÎË„‡ˆËË èÓθ¯Ë, ÇÂÌ„ËË Ë óÂıËË Ë ‚ ÙÓ̉ Ó·ÎË„‡ˆËÈ ‡Á‚Ë‚‡˛˘ËıÒfl „ÓÒÛ‰‡ÒÚ‚ T Rowe Price. ìÔ‡‚Îfl˛˘ËÈ Ô·ÌÓÏ ÔÓ„ÌÓÁËÛÂÚ, ˜ÚÓ ‚ ÔÓÒÎÂ‰Û˛˘Ë ͂‡Ú‡Î˚ ÒÚÓθ ÒÚÂÏËÚÂθÌ˚È ÓÒÚ ÔÓˆÂÌÚÌ˚ı ÒÚ‡‚ÓÍ ·ÓΠ̇·Î˛‰‡Ú¸Òfl Ì ·Û‰ÂÚ Ë ‚Ó ‚ÚÓÓÈ ÔÓÎÓ‚ËÌ „Ó‰‡ ‚ÓÁÏÓÊ̇ ÒÚ‡·ËÎËÁ‡ˆËfl ËÎË ‰‡Ê Ì·Óθ¯Ó ÒÌËÊÂÌË ÒÚ‡‚ÓÍ. ëÚÓËÏÓÒÚ¸ ‰ÓÎË Ô·̇ ‚ÎÓÊÂÌËÈ Ù‚ 06 ëÚÓËÏÓÒÚ¸ ‰ÓÎË Ô·̇ ‚ÎÓÊÂÌËÈ Ë Ò‰ÒÚ‚ Ô·̇ 30.09.04. 31.12.04. 31.03.05. 30.06.05. 30.09.05. 31.12.05. 31.03.06. ëÚÓËÏÓÒÚ¸ ‰ÓÎË Ô·̇ ‚ÎÓÊÂÌËÈ (LVL) 1,0617828 1,0710404 1,0845184 1,096151 1,102992 1,1081543 1,1018869 é·˘ËÈ Ó·˙ÂÏ Ò‰ÒÚ‚ Ô·̇ ‚ÎÓÊÂÌËÈ (LVL) 2 167 527 2 572 237 3 087 996 3 611 000 4 080 082 4 646 178 5 231 634 Ï‡Ú 06 ‰ÂÍ 05 flÌ‚ 06 ÓÍÚ 05 ÌÓfl· 05 ‡‚„ 05 ÒÂÌ 05 ˲θ 05 Ë˛Ì¸ 05 ‡Ô 05 Ï‡È 05 Ù‚ 05 Ï‡Ú 05 ‰ÂÍ 04 flÌ‚ 05 ÓÍÚ 04 ÌÓfl· 04 ‡‚„ 04 ÒÂÌ 04 ˲θ 04 Ë˛Ì¸ 04 ‡Ô 04 Ï‡È 04 Ù‚ 04 Ï‡Ú 04 ‰ÂÍ 03 flÌ‚ 04 ÓÍÚ 03 ÌÓfl· 03 ‡‚„ 03 ÒÂÌ 03 ˲θ 03 Ë˛Ì¸ 03 ‡Ô 03 Ï‡È 03 Ù‚ 03 Ï‡Ú 03 ‰ÂÍ 02 flÌ‚ 03 1,115 LVL 1,110 LVL 1,105 LVL 1,100 LVL 1,095 LVL 1,090 LVL 1,085 LVL 1,080 LVL 1,075 LVL 1,070 LVL 1,065 LVL 1,060 LVL 1,055 LVL 1,050 LVL 1,045 LVL 1,040 LVL 1,035 LVL 1,030 LVL 1,025 LVL 1,020 LVL 1,015 LVL 1,010 LVL 1,005 LVL 1,000 LVL 0,995 LVL ÑÓıÓ‰ÌÓÒÚ¸ Ô·̇ ‚ÎÓÊÂÌËÈ 1 ÏÂÒ. 3 ÏÂÒ. 6 ÏÂÒ. 1 „Ó‰ ë ̇˜‡Î‡ ‰ÂflÚÂθÌÓÒÚË èËÓÒÚ ‚ ÔÂËÓ‰, % -0,58 -0,57 -0,10 1,60 10,19 ÉÓ‰Ó‚˚ ÔÓˆÂÌÚ˚ (*) -6,59 -2,24 -0,20 1,58 3,01 * — „Ó‰Ó‚‡fl ÔÓˆÂÌÚ̇fl ÒÚ‡‚͇ ‰ÓıÓ‰ÌÓÒÚË ‡ÒÒ˜Ëڇ̇ Ò ÔËÏÂÌÂÌËÂÏ ÏÂÚÓ‰‡ ACT/360 ÑÓÎfl ˚Ì͇ “Hansa Fondi” (‡ÍÚË‚˚ Ô·ÌÓ‚ ‚ÎÓÊÂÌËÈ ˜‡ÒÚÌ˚ı ÛÔ‡‚Îfl˛˘Ëı ̇ 31.03.2006.) Hansa Fondi SEB Unifondi Parex Asset Management èӘˠ50% 23% 19% 8% ÄÍÚË‚˚ II ÔÂÌÒËÓÌÌÓ„Ó ÛÓ‚Ìfl ÔÓ‰ ÛÔ‡‚ÎÂÌËÂÏ “Hansa Fondi” ̇ 31 χڇ ÒÓÒÚ‡‚ÎflÎË 39,6 ÏËÎÎËÓ̇ Ls, ËÎË 50% ‰ÓÎË ˚Ì͇ ÒÂ‰Ë ˜‡ÒÚÌ˚ı ÛÔ‡‚Îfl˛˘Ëı Ë 43% ‰ÓÎË ˚Ì͇, ‚Íβ˜‡fl ‡ÍÚË‚˚ Ô·̇ ‚ÎÓÊÂÌËÈ ÉÓÒÛ‰‡ÒÚ‚ÂÌÌÓ„Ó Í‡Á̇˜ÂÈÒÚ‚‡. ÄÍÚË‚˚ “ëÚ‡·ËθÌÓÒÚË” ÒÓÒÚ‡‚Îfl˛Ú 7% Ó·˘Ëı ‡ÍÚË‚Ó‚ Ô·ÌÓ‚ ‚ÎÓÊÂÌËÈ ˜‡ÒÚÌ˚ı ÛÔ‡‚Îfl˛˘Ëı Ò‰ÒÚ‚‡ÏË. 10 ÍÛÔÌÂȯËı ‚ÎÓÊÂÌËÈ ÇÎÓÊÂÌË LJβڇ чڇ ÔÓ„‡¯ÂÌËfl 10-ÎÂÚÌË ӷÎË„‡ˆËË ãê LVL 02.12.2015. ì‰ÂθÌ˚È ‚ÂÒ, % 10,78% 10-ÎÂÚÌË ӷÎË„‡ˆËË ãê LVL 14.02.2013. 10,06% 5-ÎÂÚÌË ӷÎË„‡ˆËË ãê LVL 04.02.2010. 9,54% 10-ÎÂÚÌË ӷÎË„‡ˆËË ãê LVL 02.04.2014. 3,75% TRP Euro Corporate Bond Fund EUR ÉÓÒÛ‰‡ÒÚ‚ÂÌÌ˚ ӷÎË„‡ˆËË ÉÂχÌËË EUR Julius Baer Euro Corporate Bond Fund EUR TRP Emerging Markets Bond Fund USD Ö‚ÓÓ·ÎË„‡ˆËË Parex Banka EUR 09.06.2008. 2,08% ëÓ˜Ì˚È ‚Í·‰ ‚ Sampo Bank‡ LVL 22.12.2007. 2,03% 2,84% 04.01.2015. 2,64% 2,62% 2,20% 뇂ÌÂÌË ÂÁÛθڇÚÓ‚ Ô·̇ ‚ÎÓÊÂÌËÈ ÒÓ Ò‰ÌËÏË ÔÓ͇Á‡ÚÂÎflÏË ÓÚ‡ÒÎË Ç „ÛÔÔ ÍÓÌÒ‚‡ÚË‚Ì˚ı Ô·ÌÓ‚ (Ô·Ì˚, ËÌ‚ÂÒÚˈËÓÌ̇fl ÔÓÎËÚË͇ ÍÓÚÓ˚ı Ì Ô‰ÛÒχÚË‚‡ÂÚ ‚ÎÓÊÂÌËfl ‚ ‡ÍˆËË) ҉̂Á‚¯ÂÌ̇fl ‰ÓıÓ‰ÌÓÒÚ¸ ‚ Ô‚ÓÏ Í‚‡Ú‡Î 2006 „Ó‰‡ ÒÓÒÚ‡‚Îfl· -0,45%. ÑÓıÓ‰ÌÓÒÚ¸ “ëÚ‡·ËθÌÓÒÚË” ÒÓÒÚ‡‚Ë· -2,24%. ÑÎfl Ó·˙ÂÍÚË‚ÌÓÈ ÓˆÂÌÍË ‰ÓıÓ‰ÌÓÒÚË ‚ÎÓÊÂÌËÈ ‰Îfl ÔÓ‰ÛÍÚÓ‚ ‰Ó΄ÓÒÓ˜ÌÓ„Ó Ì‡ÍÓÔÎÂÌËfl (‚Íβ˜‡fl ÔÂÌÒËÓÌÌ˚ Ô·Ì˚) Ò‡‚ÌÂÌË ÂÁÛθڇÚÓ‚ ÂÍÓÏẨÛÂÚÒfl ÔÓËÁ‚Ó‰ËÚ¸ Á‡ ÔÂËÓ‰ ‚ÂÏÂÌË Ì ÏÂÌ „Ó‰‡. ê‡ÒÔ‰ÂÎÂÌË ÔÓÚÙÂÎfl ‚ÎÓÊÂÌËÈ Çˉ˚ ‚ÎÓÊÂÌËÈ ÉÂÓ„‡Ù˘ÂÒÍÓ ‡ÒÔ‰ÂÎÂÌË ÉÓÒÛ‰‡ÒÚ‚ÂÌÌ˚ ӷÎË„‡ˆËË ãê 34,3% ÑÂÔÓÁËÚ˚ 34,1% èӘˠӷÎË„‡ˆËË 27,0% ÑÂÌÂÊÌ˚ Ò‰ÒÚ‚‡ 4,6% ã‡Ú‚Ëfl Ö‚ÓÔ‡* ÇÓÒÚӘ̇fl Ö‚ÓÔ‡ ÑÛ„ÓÈ Â„ËÓÌ 80,6% 9,4% 7,8% 2,2% * — Á‡ ËÒÍβ˜ÂÌËÂÏ ÇÓÒÚÓ˜ÌÓÈ Ö‚ÓÔ˚ ê‡ÒıÓ‰˚ ̇ ÛÔ‡‚ÎÂÌË Ò‰ÒÚ‚‡ÏË, ÔÓÍ˚‚‡ÂÏ˚ ËÁ ‡ÍÚË‚Ó‚ Ô·̇ ‚ÎÓÊÂÌËÈ àÁ ‡ÍÚË‚Ó‚ Ô·̇ ‚ÎÓÊÂÌËÈ ÔÓÍ˚‚‡˛ÚÒfl ‚ÓÁ̇„‡Ê‰ÂÌË ÛÔ‡‚Îfl˛˘ÂÏÛ Ò‰ÒÚ‚‡ÏË Ë ·‡ÌÍÛ-‰ÂʇÚÂβ, ‡ Ú‡ÍÊ ÔӘˠ‡ÒıÓ‰˚, Ò‚flÁ‡ÌÌ˚Â Ò ‰ÂflÚÂθÌÓÒÚ¸˛ Ô·̇ ‚ÎÓÊÂÌËÈ. é·˘ËÈ Ó·˙ÂÏ ‰‡ÌÌ˚ı ‡ÒıÓ‰Ó‚ ‚ ÓÚ˜ÂÚÌ˚È Í‚‡Ú‡Î ÒÓÒÚ‡‚ËÎ Ls 14525.99. èÓÎËÚË͇ ‚ÎÓÊÂÌËÈ èÎ‡Ì ‚ÎÓÊÂÌËÈ ÔÓ‚Ó‰ËÚ ÍÓÌÒ‚‡ÚË‚ÌÛ˛ ËÌ‚ÂÒÚˈËÓÌÌÛ˛ ÔÓÎËÚËÍÛ, ÔÓÒÍÓθÍÛ Ò‰ÒÚ‚‡ Ô·̇ ‚ÎÓÊÂÌËÈ ‚Í·‰˚‚‡˛ÚÒfl ‚ ÙË̇ÌÒÓ‚˚ ËÌÒÚÛÏÂÌÚ˚ Ò ÙËÍÒËÓ‚‡ÌÌÓÈ ‰ÓıÓ‰ÌÓÒÚ¸˛. ÇÎÓÊÂÌËfl ‚ ÔÓ‰Ó·Ì˚ ËÌÒÚÛÏÂÌÚ˚ Ò˜ËÚ‡˛ÚÒfl ÏÂÌ ËÒÍÓ‚‡ÌÌ˚ÏË ÔÓ Ò‡‚ÌÂÌ˲ Ò ‚ÎÓÊÂÌËflÏË ‚ ˆÂÌÌ˚ ·Ûχ„Ë Í‡ÔËڇ·. ìÔ‡‚Îfl˛˘ËÈ Ò‰ÒÚ‚‡ÏË ÏÓÊÂÚ ÔÓËÁ‚Ó‰ËÚ¸ ‚ÎÓÊÂÌËfl Ú‡ÍÊ ‚ ËÌ‚ÂÒÚˈËÓÌÌ˚ ÙÓ̉˚, ÍÓÚÓ˚Ï ‡Á¯ÂÌÓ ÔÓËÁ‚Ó‰ËÚ¸ ‚ÎÓÊÂÌËfl ÚÓθÍÓ ‚ ‰Ó΄ӂ˚ ˆÂÌÌ˚ ·Ûχ„Ë Ë ‚Í·‰˚ ‚ ͉ËÚÌ˚ı Û˜ÂʉÂÌËflı. Ç ÔÓÌËχÌËË ËÌ‚ÂÒÚˈËÓÌÌÓÈ ÔÓÎËÚËÍË ‚ÎÓÊÂÌËfl ‚ ÔÓ‰Ó·Ì˚ ÙÓ̉˚ Ôˇ‚ÌË‚‡˛ÚÒfl Í ÔflÏ˚Ï ‚ÎÓÊÂÌËflÏ ‚ ‰Ó΄ӂ˚ ˆÂÌÌ˚ ·Ûχ„Ë Ë ‚Í·‰˚ ‚ ͉ËÚÌ˚ı Û˜ÂʉÂÌËflı. ë‰ÒÚ‚‡ Ô·̇ ‚ÎÓÊÂÌËÈ ·Û‰ÛÚ ‚Í·‰˚‚‡Ú¸Òfl Í‡Í ‚ ˝ÏËÚËÓ‚‡ÌÌ˚ ËÎË „‡‡ÌÚËÓ‚‡ÌÌ˚ „ÓÒÛ‰‡ÒÚ‚‡ÏË, Ò‡ÏÓÛÔ‡‚ÎÂÌËflÏË ËÎË ÏÂʉÛ̇ӉÌ˚ÏË ÙË̇ÌÒÓ‚˚ÏË ÒÚÛÍÚÛ‡ÏË ‰Ó΄ӂ˚ ӷflÁ‡ÚÂθÒÚ‚‡ Ë Ó·ÎË„‡ˆËË, Ú‡Í Ë ‚ ‰Ó΄ӂ˚ ˆÂÌÌ˚ ·Ûχ„Ë ÍÓÏϘÂÒÍËı Ó·˘ÂÒÚ‚. ÇÎÓÊÂÌËfl ·Û‰ÛÚ ÔÓËÁ‚Ó‰ËÚ¸Òfl Í‡Í ‚ ͇ÚÍÓÒÓ˜Ì˚Â, Ú‡Í Ë ‚ ‰Ó΄ÓÒÓ˜Ì˚ ÙË̇ÌÒÓ‚˚ ËÌÒÚÛÏÂÌÚ˚ Ë, „·‚Ì˚Ï Ó·‡ÁÓÏ, Ò ˆÂθ˛ ‰ÂʇÌËfl ‰‡ÌÌ˚ı ‚ÎÓÊÂÌËÈ ‰Ó Ëı ÔÓ„‡¯ÂÌËfl ËÎË ËÒÚ˜ÂÌËfl ÒÓ͇. èÓÎËÚË͇ ‚ÎÓÊÂÌËÈ Ì Ô‰ÛÒχÚË‚‡ÂÚ ÍÓ̈ÂÌÚ‡ˆË˛ ‚ÎÓÊÂÌËÈ Ò‰ÒÚ‚ Ô·̇ ‚ ͇ÍÓÈ-ÎË·Ó ÍÓÌÍÂÚÌÓÈ ÓÚ‡ÒÎË ˝ÍÓÌÓÏËÍË.