Как забивают гвозди скрипкой: о стоимости владения системами

advertisement

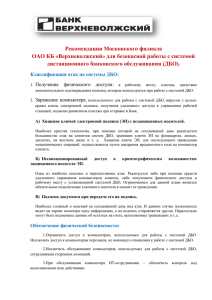

ПРАКТИКА ОРГАНИЗАЦИЯ И УПРАВЛЕНИЕ Как забивают гвозди скрипкой: о стоимости владения системами ДБО* К. И. СИДОРОВА, заместитель директора по работе с партнерами, Faktura.ru (ГК ЦФТ). Ч то важно современному банку? Почему именно цифровые каналы коммуникаций с клиентом сегодня наиболее ценны? В каком формате ДБО-решения предлагаются участниками рынка? Какова стоимость владения этими решениями и почему не нужно бояться отдавать на аутсорсинг непрофильную деятельность? Попытаемся в статье ответить на эти вопросы. Банковский фундамент В работе современных банков обычно применяются принципы, без которых строить эффективный бизнес непросто. Первый – это скорость и гибкость. Слова «высококонкурентная среда» в современном бизнесобиходе уже набили оскомину, но это неотъемлемая часть любого зрелого рынка, особенно финансового. К тому же в последнее время конкуренцию банкам создают нефинансовые компании-ретейлеры, мобильные операторы, которые, как правило, более гибки и адаптивны. Поэтому быстрый запуск новых услуг и новых продуктов – необходимость для успешного развития банковского бизнеса. Второй принцип деятельности в рамках экономики перепотребления: постоянный поиск инструментов для сокращения затрат. В периоды замедления экономики эта задача становится особенно актуальной. Современные банки хорошо выстраивают отношения с каждой группой клиентов, имеют инструменты для предупреждения рис­ ков, выявления и устранения бесполезных этапов цикла продаж. Непрерывный контроль состояния отношений с клиентами – третий жизненно важный принцип. И, наконец, четвертый – стабильное высокое качество сервисов и услуг. Все эти четыре принципа полностью соответствуют принципам организации дистанционных сервисов. Скорость, сокращение затрат, поддержка взаимосвязи с клиентами и стабильное качество – это характеристика хорошей системы дистанционного банковского обслуживания. Сегодня системы онлайн-банкинга трансакционного типа, позволяющие абонентам получать информацию о счетах и картах, совершать платежи, конвертиро- вать валюту и пр., есть практически в каждой кредитной организации. Однако далеко не все они приносят акционерам хорошую прибыль. Почему? По нашему мнению, с решением задачи монетизации ДБО успешнее справляются системы сервисного типа, обладающие инструментарием для организации кросс-продаж, продаж продуктов и услуг партнеров, формирования персональных предложений, оформления заявок на банковские продукты и т. д. Такие сервисы более доходны, но уровень доходности напрямую зависит от верного выбора стратегии развития и расчета стоимости владения ими, которая, в свою очередь, складывается из стоимости разработки/приобретения и обслуживания. Модели организации ДБО У банка есть три пути создания ДБО сервисного типа: собственная разработка, покупка так называемого коробочного решения и технологический аутсорсинг. В первом случае операционные затраты банка возрастают весьма существенно. Это связано с тем, что расходы на содержание штата разработчиков, в том числе и * Статья подготовлена по материалам выступления на форуме «Вся банковская автоматизация – 2014». 56 BD#1(Praktika).indd 56 БАНКОВСКОЕ ДЕЛО №1 2015 12.01.2015 20:37:47 ПРАКТИКА самых высокооплачиваемых, ложатся на плечи банка. Конечно же, банк не избавлен и от капитальных затрат: на покупку серверного оборудования, программного обеспечения и др. Максимальные риски, возникающие при этом варианте реализации ДБО, – сильная зависимость от команды. При существенном изменении внешних условий, таких, например, как введение новых требований регулятора, а также внутренних факторов (уход команды или ее ключевых игроков, отсутствие преемственности) созданные технологические решения требуют полной замены. Большинство вендоров, работающих в сегменте ДБО, предлагают второй путь – покупку решения. Он требует значительных капитальных вложений: на покупку и периодическую оплату лицензионного программного обеспечения, а также, как в первом варианте, затрат на приобретение серверного оборудования и программного обеспечения для него. В среднем начальные инвестиции составляют от 1,5 до 10 млн руб. – в зависимости от вендора и функциональной наполненности. При этом следует понимать, что банк получает «пустую коробку», не наполненную инфраструктурой для запуска ДБО-бизнеса. Наконец, третий вариант – технологический аутсорсинг. Его главное отличие от двух предыдущих – полное отсутствие всех вышеперечисленных капитальных инвес­тиций. На этапе внедрения и запуска, возможно, потребуются лишь незначительные расходы на интеграцию с другими IT-системами банка. Последующая тарифная политика строится по принципу постоплаты и зависит от объема использования сервиса конечными пользователями. Технологическая инфраструктура предлагаемых решений обеспечивает максимально тесную интеграцию с АБС банка, процессинговыми сервисами и бухгалтерскими программами, имеет высокопроизводительное серверное оборудование, необходимое программное обеспечение, защищенные каналы связи и комплексную систему без- опасности. Бизнес-инфраструктура включает квалифицированную службу поддержки, круглосуточный кол-центр, маркетинговое сопровождение, схемы взаимодействия и договоры с операторами сотовой связи и тысячами поставщиков услуг на всей территории России. Немаловажно, что предлагаемые вендорами возможности приспособления их продукта к требованиям банка развеивают миф о типовой архитектуре решений. Примеры эффективной работы такого молотка – кейсы обширной практики взаимодействия с банками – партнерами компании Faktura.ru. Аутсорсинг эффективен в случаях постепенного перехода с морально устаревших решений на современные – в щадящем для бюджета банка режиме. Или в случаях резкого возникновения потребности во внедрении дистанционного банковского обслуживания в сегменте, который банку еще Сегодня системы онлайн-банкинга трансакционного типа, позволяющие абонентам получать информацию о счетах и картах, совершать платежи, конвертировать валюту и пр., есть практически в каждой кредитной организации. Однако далеко не все они приносят акционерам хорошую прибыль. Музыка высоких технологий Знакомясь с публикациями в профильных изданиях и слушая выступления коллег на различных отраслевых площадках, легко прийти к выводу, что системы ДБО собственной разработки и хорошо развитые с точки зрения их функционирования «коробочные решения» по стоимости можно смело сравнить с самыми дорогими скрипками. Но такую «скрипку» будет слышно, когда в операционном офисе тихо и можно насладиться «музыкой высоких технологий». Однако пока это не так. Развитие ДБО в России последние 3–4 года находится в фазе количественного роста. По оценкам аналитиков, с 2010 по 2014 гг. число пользователей сервисов онлайн-банкинга возросло с 1,5 млн до 19,4 млн человек, а обороты выросли с 600 млрд руб. до 1 трлн. С учетом статистики можно предположить, что взрывной рост популярности сервисов нас еще ожидает, а на текущий момент усилия должны быть сосредоточены в области строительства дистанционной платежной инфраструктуры. Сегодня каналы ДБО – это «гвозди», помогающие удерживать клиента. При этом нужен «молоток», работающий качественно и безотказно, – аутсорсинг. незнаком и когда серьезные капиталовложения пока невозможны. Напри­мер, при переходе банка от корпоративного бизнес-формата к универ­сальному. Кроме того, это и ситуации, когда на реализацию проекта под воздействием определенных факторов влияют довольно жесткие временные рамки, а иные подходы неприменимы. Только в случае аутсорсинга возможно в сжатые сроки получить полный либо частичный пакет ДБО-решений. Приведем характерный пример. В 2013 г., когда c резким скачком в развитии мобильных устройств такой ДБО-продукт, как мобильное приложение в розничном сегменте, перешел в категорию must have, т. е. не иметь в пакете дистанционных сервисов мобильного приложения стало означать не иметь онлайн-банкинга. В этой ситуации все партнеры компании Faktura.ru оказались в выигрыше, поскольку на разработку, установку и интеграцию сервиса им не пришлось тратить ни времени, ни денег. К тому же они получили преимущество перед конкурентами. С подобными кейсами аутсорсинг-провайдеры постоянно сталкиваются в своей ежедневной работе и успешно помогают банкам-партнерам решить поставленные задачи. №1 2015 BD#1(Praktika).indd 57 БАНКОВСКОЕ ДЕЛО 57 12.01.2015 20:37:47

![Ми[сс]ия современного Банка](http://s1.studylib.ru/store/data/002537331_1-0b661d81c416230b4b04416ac2df64ab-300x300.png)