ПРАКТИЧЕСКАЯ РАБОТА 7 ОЦЕНКА ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННОГО ПРОЕКТА 1. ЦЕЛЬ РАБОТЫ

реклама

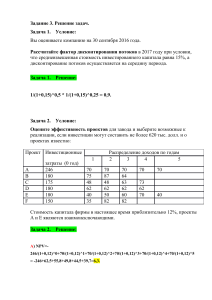

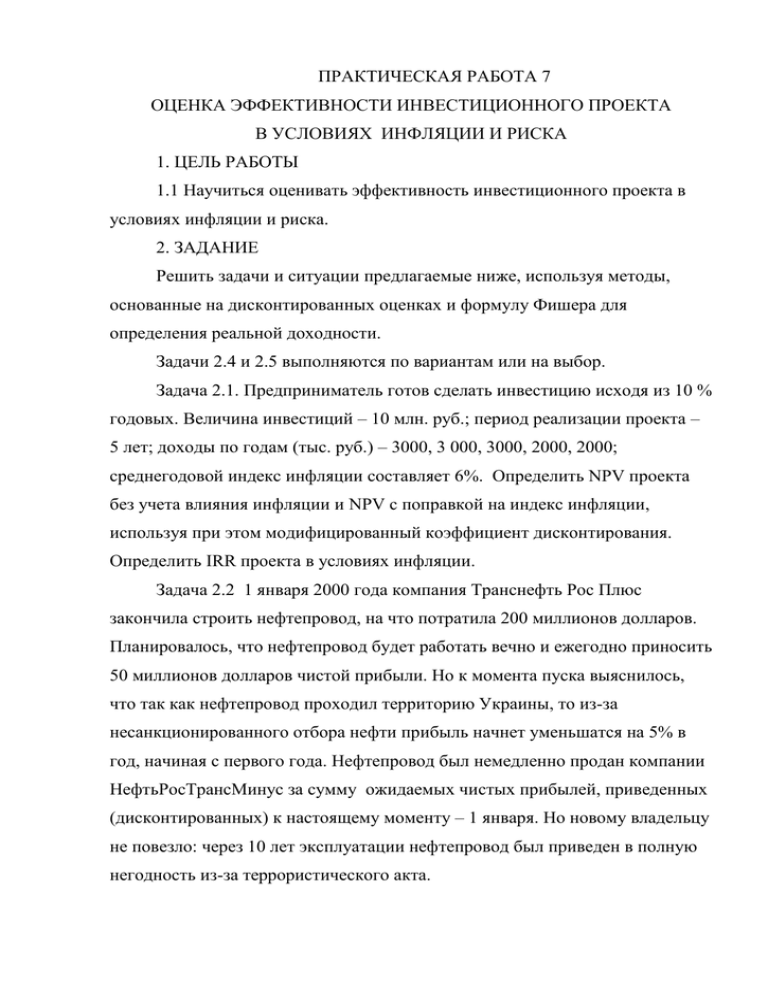

ПРАКТИЧЕСКАЯ РАБОТА 7 ОЦЕНКА ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННОГО ПРОЕКТА В УСЛОВИЯХ ИНФЛЯЦИИ И РИСКА 1. ЦЕЛЬ РАБОТЫ 1.1 Научиться оценивать эффективность инвестиционного проекта в условиях инфляции и риска. 2. ЗАДАНИЕ Решить задачи и ситуации предлагаемые ниже, используя методы, основанные на дисконтированных оценках и формулу Фишера для определения реальной доходности. Задачи 2.4 и 2.5 выполняются по вариантам или на выбор. Задача 2.1. Предприниматель готов сделать инвестицию исходя из 10 % годовых. Величина инвестиций – 10 млн. руб.; период реализации проекта – 5 лет; доходы по годам (тыс. руб.) – 3000, 3 000, 3000, 2000, 2000; среднегодовой индекс инфляции составляет 6%. Определить NPV проекта без учета влияния инфляции и NPV с поправкой на индекс инфляции, используя при этом модифицированный коэффициент дисконтирования. Определить IRR проекта в условиях инфляции. Задача 2.2 1 января 2000 года компания Транснефть Рос Плюс закончила строить нефтепровод, на что потратила 200 миллионов долларов. Планировалось, что нефтепровод будет работать вечно и ежегодно приносить 50 миллионов долларов чистой прибыли. Но к момента пуска выяснилось, что так как нефтепровод проходил территорию Украины, то из-за несанкционированного отбора нефти прибыль начнет уменьшатся на 5% в год, начиная с первого года. Нефтепровод был немедленно продан компании НефтьРосТрансМинус за сумму ожидаемых чистых прибылей, приведенных (дисконтированных) к настоящему моменту – 1 января. Но новому владельцу не повезло: через 10 лет эксплуатации нефтепровод был приведен в полную негодность из-за террористического акта. Рассчитайте цену продажи и потери компании НефтьРосМинус, сравнив приведенную стоимость потока ожидавшей прибыли и фактической прибыли, в ценах на 1 января 2000 года. Ставка банковского процента – 10%. Задача 2.3 Провести анализ двух взаимоисключающих проектов А и Б, имеющих одинаковую продолжительность реализации (4 года) и цену капитала 10%. Требуемые инвестиции составляют: для проекта А - 42 млн. руб., для проекта Б - 35 млн. руб. Денежные потоки и результаты расчета привести в таблице. Откорректировать потоки с учетом понижающих коэффициентов, рассчитать NPV без учета риска и с учетом риска, провести поправку на риск коэффициента дисконтирования. Год Проект А Проект Б Денежный Понижающ Откорре Денежный Понижающ Откорректи поток ий ктирова коэффицие нт поток ий рованный нный коэффицие поток поток нт (гр. 5* гр.6) 5 6 7 (гр. 2* гр. 3) 1 2 3 1-й 20,0 0,90 15,0 0,90 2-й 20,0 0,90 20,0 0,75 3-й 15,0 0,80 20,0 0,75 4-й 15,0 0,75 10,0 0,60 ---IC NPV 4 ---- ---- ---- 2.4 Предприятие планирует приобрести оборудование, требующего инвестиций в сумме 5 млн. руб. и ежегодно производить и продавать 1000 единиц продукции. Планируемая цена – 2500 руб., переменные расходы на единицу продукции – 1600 руб., постоянные расходы в год – 180 тыс. руб. Предприятие платит налог на прибыль по ставке 28%. Проанализируйте, как варьирует доход предприятия, если ошибка в прогнозных значениях показателей, характеризующих производство и продажи продукции, составляет +- 10%. Приемлемая норма прибыли – 12%. (Указание. Делайте расчеты для трех ситуаций: базовая, наименее предпочтительная, наиболее предпочтительная. Первой ситуации соответствуют плановые значения показателей, второй – их наиболее неудовлетворительные значения, третьей – наиболее желаемые значения.) 2.5 Предприятие рассматривает целесообразность развертывания новой технологической линии, требующей инвестиций в сумме 660 тыс. долл. и рассчитанной на эксплуатацию в течение 6 лет. Оборудование будет списываться равномерно в течение срока действия проекта; по завершении проекта ликвидационная стоимость оборудования предполагается равной 50 тыс. Долл. линия будет ежегодно производить 5000 единиц продукции, реализовывать которую планируется по цене 320 долл. переменные расходы на единицу продукции составят 200 долл.; постоянные годовые расходы (не считая амортизационных расходов) – 310 тыс. долл. предприятие будет платить налог на прибыль по ставке 30%. Приемлемая норма прибыли – 15%. 1. Проанализируйте целесообразность принятия проекта, если ошибка в прогнозных значениях показателей, характеризующих производство и продажу продукции, составляет +- 10%. 2. В чем разница между ликвидационной и остаточной стоимостью основных средств? Каким образом величина ликвидационной стоимости влияет на денежный поток? Сделайте расчеты для случая, когда ликвидационная стоимость активов по проекту равна нулю. ВОПРОСЫ ДЛЯ ОБСУЖДЕНИЯ 1. Как рассчитывается покупательная способность денег? 2. Если темп инфляции существенен, как учесть его при анализе проектов? 3. В чем заключается имитационная модель оценки риска? 4. В чем заключается методика изменения денежного потока? В какой задаче эта методика применялась? 5. Можно ли применять коэффициент для учета риска? Рекомендации по решению задачи 2.2 Постепенное уменьшение прибыли и дисконтирование действует сонаправленно, то есть можно использовать как ставку дисконтирования цифру d = 0,1+0,05=0,15. Тогда NPV ожидаемая равна 50 000 000/0,15 =333 миллиона долларов. Это и есть цена для НефтьРосТрансминус. PV=50/0,15 =333,3 млн. NPV= 333,33 -200=133,33 PV10 =50*FM4 (15% 10) = 250,95 млн. Потери = 82,38 млн. NPV10 = 250,9 -200=50,9