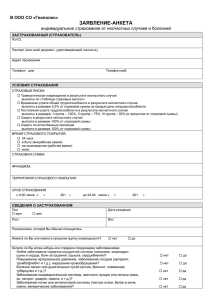

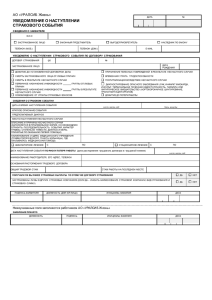

Страхование в туризме Страхование в туризме • Одной из неотъемлемых частей туристического бизнеса на сегодняшний день является страхование в туризме. Сегодня, даже трудно себе представить путешественника без страховки, ведь его даже не выпустят за пределы своей страны. В конечном итоге все затраты при возможном несчастном случае, обычно несет туристическая фирма. • В связи с такими обстоятельствами туристические фирмы в обязательном порядке заключают договора со страховыми компаниями. Поэтому любой турист должен владеть информацией о страховых полисах, и какие ситуации они содержат. Такие знания дают путешественнику возможность определится с источниками помощи в случае возникновения непредвиденных обстоятельств, а также, каким образом будут проводиться страховые выплаты. Страхование в туристическом бизнесе на международных масштабах проводится по двум основным схемам. Схемы страхования в туризме и их действие На сегодняшний день в туристическом бизнесе существуют две основные схемы страхования – сервисная и компенсационная. Компенсационный договор страхования предусматривает, что путешественник оплачивает все расходы сам в случае возникновения несчастного случая, и только после возвращения домой страховая компания сможет выдать денежную компенсацию. Для этого туристу необходимо представить чеки, страховые акты или другие документы, которые бы подтверждали случившееся происшествие. Чаще всего такая схема страхования действует в странах СНГ. Это связано с тем, что страховые компании не всегда имеют свои филиалы в тех странах, куда направляется путешественник. Понятно, что денежную компенсацию выдают только в тех случаях, если она соответствует условиям договора с туристической фирмой, а представленные документы подлинные. Ясно также и то, что такое страхование не всегда удобно для туристов. Сервисная схема страхования в туризме Более привлекательной для туристов является сервисная схема страхования. В тех случаях, когда возникает страховая ситуация, путешественник набирает номер диспетчерской, который должен быть указан в страховом полисе, а дальше все заботы на себя берут отделы специальной сервисной службы. Эта служба выступает от лица страховщика, и все счета оплачивает она. Согласно сервисным договорам оказываются следующие услуги: - Организация визита к клиенту. - Организация услуг по оказанию медицинской помощи. - Организация услуг по возвращению клиента на родину для лечения. - Юридическая консультация. - Сопровождение несовершеннолетних детей. - Экстренные стоматологические услуги. - Оказание услуг в случае утери документов и багажа. Также при составлении договора можно включать другие дополнительные услуги, например, поиск переводчиков. Следует всегда помнить, что если услуга не прописана в договоре, то в случае использования ее путешественником, за нее придется самому платить полную ее стоимость. Система страхования в туризме дает возможность туристам сократить свои расходы, и обезопасить себя в непредвиденных ситуациях. • Согласно ФЗ «Об основах туристской деятельности в РФ» основной формой обеспечения безопасности туристов (путешественников) при временном пребывании за рубежом является страхование. При этом страховым полисом должны предусматриваться оплата медицинской помощи туристам и возмещение иных имущественных расходов при наступлении страхового случая непосредственно в стране временного пребывания. Страховой полис должен быть оформлен на русском языке и государственном языке страны временного пребывания. Несоблюдение этого условия лишает туриста права получения выплаты при наступлении страхового случая. Какие виды страхования туристическая компания может предложить туристам? • В туристическом бизнесе в настоящее время применяются такие виды страхования: от несчастного случая, медицинское, страхование на случай отмены поездки, страхование на случай задержки транспорта, страхование личного имущества, страхование путешествия на автомобилях и еще ряд других. • Самым главным видом страхования в туризме считается медицинское страхование, которое покрывает основные расходы на неотложные медицинские услуги, а это – транспортировка больного, стоимость лекарственных препаратов, уход за больным, а в случае смертельного случая – транспортировка тела погибшего на родину. • В настоящее время наличие медицинской страховки, является обязательным условием для получения визы в любую страну мира. Размер страхового взноса зависит от страны назначения и от размера минимального лимита страхового покрытия, которое устанавливается в каждой стране отдельно. Так согласно требований консульских служб стран Европы, для поездки в страны Шенгенского соглашения, минимальная сумма страховки должна быть не менее 30 тысяч евро. Для Австралии, Канады, Китая, США, Японии такая сумма уже составляет 50 тысяч долларов США. При поездках в страны, где нет установленного лимита страховой суммы, туристические фирмы сами определяют размеры страхового покрытия. • Также каждый турист может самостоятельно оформить страховой полис, но в такой ситуации он должен заблаговременно предупредить туристическую организацию о наличии заключенного договора страхования. Что является страховым случаем и что к нему не относится? • В большинстве случаев туристы отправляются в поездку с базовой страховкой, к которой прилагается договор. В таком договоре описаны все случаи и правила страхования, которые предоставляет конкретная страховая компания. У некоторых компаниях такие правила и случаи имеют некоторые различия. Но в отношении основных моментов страхования большинство страховых компаний придерживаются следующих правил. Страховым случаем считается: 1. Нарушение здоровья вследствие острого заболевания или несчастного случая. 2. Различные телесные повреждения, такие как переломы, ушибы, разные увечья, которые возникли вследствие несчастного случая. 3. Неотложная акушерская помощь, чаще всего оказывается до 29 недель беременности включительно. 4. Неотложная стоматологическая помощь. Оказывается только в тех случаях, если она действительно неотложная и на определенную сумму, которая прописана в договоре. 5. Смерть в результате неожиданного острого заболевания или несчастного случая. Медицинская страховка не выплачивается в следующих случаях: 1. Турист получил увечье или травму в результате занятий профессиональным или любительским видом спорта. Сюда относятся: дайвинг, рафтинг, серфинг, горные лыжи, катание на лошадях и т.п., кроме тех случаев, которые предусмотрены договором, и где есть соответствующая пометка в графе договора. 2. Ухудшение здоровья наступило в результате радиоактивного облучения. 3. Турист получил увечье или травму при участии в различных драках, кроме случаев самозащиты, а также при участии в митингах, протестах, бунтах и т.п. 4. Турист совершил противоправные действия, которые впоследствии стали причиной ухудшения здоровья. 5. Ухудшение здоровья или телесные повреждения произошли в результате создавшихся форс-мажорных обстоятельств – военных действий, гражданских волнений, революций, террористических актов, эпидемий, стихийных бедствий и т.п. 6. Если страховые расходы будут связаны с психическими заболеваниями, венерическими заболеваниями, результатами врожденных аномалий, рядом тяжелых заболеваний, в том числе и тяжелой степени диабета и т.п. 7. Если страховые расходы будут связаны с лечением различного вида хронических заболеваний, кроме тех случаев, когда обострение болезни связано со смертельной опасностью для жизни или может привести к стойкой утрате трудоспособности клиента. 8. Если страховые расходы связаны с любым видом пластических операций. 9. Если страховые расходы связаны с любым видом протезирования, в том числе и зубного. 10. Если страховые расходы связаны с состоянием беременности на поздних сроках (после 29 недель), наступившими родами и последующим уходом за новорожденным, а также абортами, кроме тех случаев, когда это случилось в результате несчастного случая или внезапного заболевания. 11. Ухудшение состояния здоровья или несчастный случай произошли, когда турист находился в состоянии алкогольного или наркотического опьянения. 12. Ухудшение здоровья произошло в результате воздействия ультрафиолетового излучения. Кроме того, еще существует еще множество случаев, которые предусматриваются договором страхования. Также туристу могут отказать в выплате страховой суммы, если он занимался самолечением.