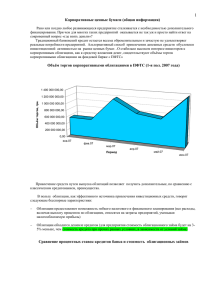

Пилотный выпуск ипотечных ценных бумаг обеспеченных

реклама

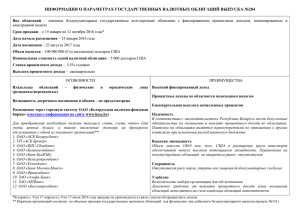

Секьюритизация – практический опыт Неконвертируемые документарные процентные жилищные облигации с ипотечным покрытием, обеспеченные солидарным поручительством АИЖК АКБ «Московский Банк Реконструкции и Развития» (ОАО) Март 2010 Основные характеристики Облигации Номинальная Доля стоимость руб. выпуска Кредитное усиление %* Ожидаемый срок до погашения (мес.) Купон Юридический срок до погашения Класс A 1 906 872 000 86% 20% 93 8% 20.12.2038 Класс Б 310 421 000 14% 6% 162 - 20.12.2038 * При условии формирования резерва в полном объеме. ** WAM (ожидаемый средневзвешенный срок до погашения), рассчитанный на основе ожидаемого темпа досрочного погашения закладных в размере 15%. Эмитент – ЗАО «Ипотечный агент МБРР». Облигации выпущены в соответствии с ФЗ «Об ипотечных ценных бумагах». Сделка регулируется российским законодательством. Обеспечение облигаций – пул ипотечных кредитов. Просрочка по кредитам на дату включения в состав ипотечного покрытия – 0. Структура кредитного усиления и распределения денежных потоков, основана на распространенных примерах международной практики. Дата регистрации 18 августа 2009, № регистрации: 4-01-69714-Н и 4-02-69714-Н. Дата размещения 17 сентября 2009. Дата включения в ломбардный список 18 декабря 2009. 2 Основные характеристики Облигации класса А Количество облигаций Поручительство АИЖК Купон Погашение номинала Выплата купонного дохода Торговая площадка 1 906 872 штук Обеспечивает солидарное исполнение обязательств эмитента в отношении Облигаций класса А в части выплаты номинальной стоимости облигаций, в том числе при их досрочном погашении, и выплате купонного дохода, предусмотренных Решением о выпуске облигаций класса «А» 8% годовых, фиксированный, ежеквартальный Частями, в даты купонных выплат, в соответствии с механизмом распределения денежных потоков от ипотечного покрытия 20 декабря, марта, июня, сентября (начиная с декабря 2009 г.) ФБ ММВБ Ипотечное покрытие по состоянию на 15 июля 2009 г. Текущий совокупный остаток основного долга Первоначальный совокупный остаток основного долга Средний остаток основного долга по закладной Максимальный остаток основного долга по закладной Максимальный первоначальный размер кредита Общее количество закладных Средневзвешенный срок жизни закладной Средневзвешенный договорной срок до погашения Средневзвешенное текущее значение LTV Средневзвешенное первоначальное значение LTV 54,53 % Средневзвешенная годовая процентная ставка Доля кредитов в рублях с фиксированной ставкой 2 217 293 527,95 рублей 2 474 833 433,90 рублей 1 386 675,13 рублей 27 745 933,91 рублей 28 241 000,00 рублей 1599 штук 14,93 месяцев 163,76 месяцев 50,57 % 12,73 % 100% 3 Обеспечение Обеспеченность обязательств по Облигациям класса «А»: Средневзвешенная годовая процентная ставка 12,73 % Средневзвешенный срок жизни закладной 15 месяцев Средневзвешенное значение LTV 50,57 % Исполнение обязательств по Облигациям класса «Б» после исполнения обязательств по Облигациям класса «А»; Денежный резерв Эмитента 4% с пополнением до 6%. Поступления в счет погашения основной суммы долга могут быть использованы для выплаты купона. Обеспечение облигаций: Излишнее обеспечение – 16%; Стоимости залога – 232%; Поручительство АИЖК – 100%; Обеспечение доходности: избыточный доход – 4,25%; младший выпуск – 2%; денежный резерв – 7%. 4 Схема выпуска ИЦБ Заемщики кредиты закладные п л а т е ж и Оригинатор (оригинаторы) Сервисный агент (МБРР) Оригинатор (оригинаторы) средства Эмитент закладные платежи средства Инвесторы облигации Эмитент платежи Инвесторы ПРИ НЕДОСТАТКЕ ДЕНЕЖНЫХ СРЕДСТВ Поступления Основной Денежный АИЖК по пулу долг резерв (поручитель) 5 Особенности структуры Уникальность структуры: Уступка прав требования в дату размещения облигаций (нагрузка на нормативы); Обеспечение - солидарное поручительство АИЖК по «старшим» облигациям; Безопасное финансирование: Трансформация длинных кредитов в ликвидные ценные бумаги; Включение облигаций в ломбардный список – увеличение срока кредита; Рефинансирование – увеличение кредитного портфеля; Налоговые преференции vs. расходы по выпуску; Безопасность кредитного портфеля – стратегия управления. Оптимизация: Отсутствие международной рейтинговой оценки – оплата поручительства с баланса Эмитента; Отсутствие внешнего организатора выпуска; Единый российский юридический консультант; Кредитная линия Оригинатора – частичное финансирование резерва. 6 Выводы Дополнительные инициативы Уступка активов СФО - нормативы; Адаптация действующего регулирования (признание расходов Оригинатора по выпуску, резервы по формированию дополнительного обеспечения и т.д.); Налоговая поддержка; Участие институтов развития (на примере АИЖК); Ломбардный список. Перспективы Наращивание объемов кредитования (розница, малый бизнес, производственный сектор); Увеличение срока кредитования; Формирование рынка высоконадежного финансового инструмента - расширение базы инвесторов; Снижение кредитной ставки. 7 Контакты АКБ «Московский Банк Реконструкции и Развития» (ОАО) Адрес: 115035, г. Москва, Ул. Садовническая, 75 Тел: +7 (495) 921-28-00 Факс: +7 (495) 921-28-00 www.mbrd.ru Максим Короткин Управление секьюритизации активов e-mail: [email protected] 8