Анализ основных тенденций развития промышленности

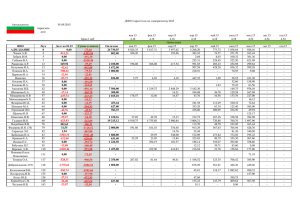

реклама

Опыт ЦМАКП по анализу и прогнозированию развития промышленности 1 Анализ основных тенденций развития промышленности: основные продукты Регулярный анализ тенденций в экономике и промышленности (несколько записок в месяц). Основные тенденции в части динамики (по видам деятельности): объемов производства (включая отдельные виды продукции) основных показателей финансового положения, включая оценку финансовых рисков (вероятность банкротства) динамики экспорта и импорта инвестиций в основной капитал занятости, оплаты и производительности труда Комплексная оценка эффектов управляющих воздействий (в т.ч. упреждающая) по видам деятельности, подотраслям и группам компаний мер экономической политики: налоговой политики тарифной политики (цены естественных монополий) таможенно-тарифной политики курсовой политики других видов мер по запросу заказчиков 2 3 Основные особенности при анализе Один из основных принципов – не только "что", но и "как" Уникальные по охвату и верифицированности базы данных акцент на эффективность результатов и выходных материалов с точки зрения потребностей заказчиков (внутренние требования и стандарты для выходных VIP-материалов) помесячные объемы производства – более 2000 видов продукции помесячная/квартальная оценка финположения – более 1000 видов деятельности годовая бухотчетность – свыше 30 000 компаний реального сектора помесячная динамика экспорта и импорта – около 1200 позиций годовые объемы экспорта и импорта – свыше 5000 позиций по всем странам (более 150) мировая ценовая конъюнктура – около 100 видов продукции эффективные валютные курсы по видам деятельности около 100 валют стран-торговых партнеров России мониторинг внутренних цен – около 300 видов деятельности Уникальные методики поиск выбросов, ошибок, заполнение пропусков (особенно важно при больших массивах информации) работа с "первичкой", "дублирование" работы Росстата при получении ряда показателей разработана новая методика выделения сезонности разработана новая методика оценки направленности тенденции разработана методика оценки инвестиционной активности в экономике (аналогичная сейчас дорабатывается и внедряется Росстатом) разработаны уникальные методики оценки финансовых рисков и стресс-тестирования компаний реального сектора разработаны методики опережающей оценки изменения конъюнктуры ПРИМЕР СЛАЙДА: "ДИНАМИКА ПРОМЫШЛЕННОГО ПРОИЗВОДСТВА" 115 108 106.4 110 105 Динамика производства по основным видам деятельности (среднемесячный уровень 2008=100) Динамика промышленного производства (среднемесячный уровень 2008=100) 102.0 101.5 105.8 105.7 103.9 105.3 104.1 102.5 98.5 100 106.4 106 106.1 105.8 104.0 104.9 104 101.5 95 104.1 99.8 100 98.6 98.7 100.1 90 98 Промышленность в целом, фактически 87.1 с устранением сезонности 12/12 09/12 06/12 03/12 12/11 09/11 06/11 03/11 12/10 09/10 06/10 03/10 12/09 09/09 06/09 03/09 12/08 95.7 94 80 09/08 96.2 96 Источник: Росстат, оценки ЦМАКП По оценке Росстата, уровень выпуска в феврале по сравнению с январем практически не изменился, снижение составило лишь 0,1% (сезонный и календарный фактор устранены, оценка ЦМАКП – 0,0%). Следует отметить, что существенный негативный вклад внесла необычно теплая погода февраля. Если бы не падение выработки тепла и электроэнергии, в промышленности было бы зафиксировано увеличение выпуска на 0,3-0,4%. 01/11 02/11 03/11 04/11 05/11 06/11 07/11 08/11 09/11 10/11 11/11 12/11 01/12 02/12 03/12 04/12 05/12 06/12 07/12 08/12 09/12 10/12 11/12 12/12 01/13 02/13 85 103.9 101.1 102 100.5 105.7 Промышленное производство в целом Производства Минпромторга* * Обрабатывающие производства без пищевых производств, производства нефтепродуктов и стройматериалов Годовые темпы роста промпроизводства (%) февраль к январю Индексы физического объёма Добыча полезных ископаемых Обрабатывающие производства Пр-во и распр-е э/энергии, газа и воды фактически с устранением сезон. и календ. факторов 93.3 100.2 105.8 100.7 90.0 96.3 110 108 106 104 102 100 98 96 94 92 90 108.2 104.7 100.6 102.6 102.3 2012 2013 прогноз 90.7 2008 2009 2010 2011 4 ПРИМЕР СЛАЙДА "КОНЪЮНКТУРА СЫРЬЕВЫХ РЫНКОВ (МЕТАЛЛЫ)" Цветные металлы 220 220 Алюминий Никель 160 165 119 145 115 120 108 120 138 114 104 95 969593 янв.12 сен.11 июл.11 май.11 янв.11 мар.11 ноя.10 сен.10 май.10 янв.10 мар.10 июл.10 99 80 106 107 106 100 104 103 9898 96 177 180 176 168 160 135 140 128 123 115 120 113 ноя.11 105 100 мар.12 140 янв.13 166 153 мар.13 180 164 Медь 180 179 179 179 169 177 170 172 167 165 сен.12 172 199 ноя.12 200 188 196 Никель 200 Медь июл.12 220 Алюминий 215 май.12 240 104103 112 103102 100 80 86 86 2009 2010 2011 2012 I кв.2013 Драгоценные металлы 450 Золото 393 Серебро 300 250 266 181 200 173 177 175 153 162 150 343 304 293 271 254 264 199 196 158 153 153 138 мар.12 сен.11 июл.11 май.11 мар.11 янв.11 ноя.10 янв.12 141 сен.10 июл.10 май.10 янв.10 158 июл.12 148 100 мар.10 160 175 ноя.11 151 165 150 283 156 143 166 150 158 116 На основные драгоценные металлы в первом квартале цены слабо понижались (лишь цены на платину повышались, в течение января-февраля, однако, в марте снижение цен зафиксировано и здесь). 100 янв.13 287 Платина мар.13 349 328 320 300 324303 296 283 311 281 250 273 271 258 267 258 200 ноя.12 333 295 Серебро сен.12 Платина 350 350 май.12 400 На никель и алюминий уровень цен в первом квартале практически совпадает со средним значением за 20012010 гг., по меди имеет место превышение долгосрочного уровня в 1,8 раза. 400 416 Золото В конце первого квартала наметилось некоторое снижение цен на основные экспортируемые Россией цветные металлы. 2009 2010 2011 2012 I кв.2013 Среднемесячный уровень цен за период 2001-2010 гг. = 100, источники: World Bank, оценки ЦМАКП 5 Машиностроительные производства ПРИМЕР СЛАЙДА: Инвестиции в основной капитал (машиностроение) Инвестиционная активность* с точки зрения мировых стандартов остается низкой в большинстве секторов. Лишь в производстве транспортных средств к 2010 г. удалось приблизиться к среднемировому уровню. Инвестиции в отрасль вплоть до кризиса быстро росли. Подавляющая часть инвестиций финансируется за счет собственных средств и кредитов банков. С наступлением кризиса произошло заметное снижение активности, в 2010 г. они были на 16% ниже докризисного уровня. Интенсивность инвестиционной активности* по подотраслям (%) 8.6 7.2 8.0 6.2 7.0 5.0 Производство электрооборудования, Производство транспортных электронного и оптического средств и оборудования оборудования 5.6 6.0 4.2 4.0 3.0 2.0 1.0 0.0 2006 2007 собственные средства кредиты банков бюджетные средства средства внебюджетных фондов средства вышестоящих организаций средства от эмиссии акций прочие источники ЦМАКП 2011 2008 2006 72.2% 16.0% 2.5% 0.0% 1.7% 0.0% 7.6% 2009 2007 67.0% 15.1% 2.9% 0.0% 2.4% 0.0% 12.6% 2008 64.9% 16.4% 2.3% 0.0% 3.5% 0.0% 12.9% 2010 2009 60.0% 18.5% 4.7% 0.0% 3.3% 0.2% 13.3% 2% 3% 4% Производство машин и оборудования 10.0 9.0 1% 2010 58.7% 20.8% 4.4% 0.0% 9.3% 0.5% 6.3% 5% 6% 7% 4.0% 4.7% 4.2% среднемировой уровень для машиностроения 0% Динамика инвестиций в основной капитал (млрд. долл. США) и их структура по источникам финансирования (%) 3.4% 3.6% 2.8% 3.3% 4.2% 4.9% 2005 2007 2010 * Отношение инвестиций к объёму выпуска продукции 6 Источник: оценка ЦМАКП по данным Росстата Комплекс моделей ЦМАКП по прогнозированию развития реального сектора Свыше 10 лет активной работы по созданию комплекса (не менее одного большого проекта в год, в рамках которых совершенствуется система) Взаимосвязанные блоки кратко-, средне- и долгосрочного прогнозирования Многоуровневость, высокий уровень отраслевой/продуктовой детализации (около 90 отраслей для счета производства, около 60 важнейших продуктовых балансов, свыше 500 видов продукции для краткосрочного прогноза) Блок краткосрочного прогнозирования "Сверхкраткосрочная" (опережающая) оценка конъюнктуры (электропотребление, грузоперевозки и проч.) Краткосрочный прогноз динамики производства в обрабатывающих отраслях (+1 квартал) Индикаторы смены тренда в промышленности (сигнальный подход) Прогноз трендов по видам продукции (>500 позиций) 7 8 Блоки системы средне- и долгосрочного прогнозирования Ядро – межотраслевой баланс (I и II квадранты) в детализированной номенклатуре (19952012) Моделируются все основные воспроизводственные аспекты Высокая взаимосвязанность блоков Динамически изменяемая логика счета (экзогенность различных блоков переменных) экзогенные переменные Цены на энергию, топливо, транспортные тарифы Динамика элементов конечного спроса, валютный курс Условия развития мировых рынков Расчет отраслевой структуры конечного спроса Расчет цен и материальных затрат блок внешней торговли Расчет Расчет валового коэффициентов выпуска прямых затрат Расчет численности занятых Счет валовой прибыли Счет оборотного капитала Расчет баланса основного капитала (производственных мощностей)/потребности в инвестициях Определение потребности в заемных ресурсах 9 Уникальные особенности (отдельные примеры) Высокая детализация, скрупулезность, внимание к деталям, спецметодики Прогнозирование мировых цен на сырьевые товары (около 70) на основе анализа их динамики с 1960 г., имитация прогнозов цен на энергоресурсы Минэнерго США и Мирового Банка Развернутый блок прогнозирования оптовых цен (40 отраслей + свыше 10 ключевых групп товаров/услуг). Энергоресурсы – отдельно. Прогноз цен российского экспорта (целевой уровень) на основе анализа стоимости товаров по всем странам на 6-значном уровне HS (свыше 5000 позиций, в целом за год – около 348 тыс. позиций) Счет потребности в инвестициях: 2 способа (мощности + отраслевая "норма инвестирования") Постоянная связь с группой макроэкономического прогнозирования В (потенциальных) планах: учет в расчетах отраслевых wild cards использование принципиально новых показателей: внутриотраслевые структурные особенности (дифференциация и др.), уровень рисков, качество трудовых ресурсов и проч. 10 Постоянные заказчики/получатели материалов Министерство экономического развития Министерство промышленности и торговли Аппарат Правительства Министерство образования и науки Росстат (ФСГС РФ) Ведущие СМИ (Ведомости, Коммерсант, РИА Новости, журнал Эксперт, РБК-ТВ и др.) Крупные компании (АИЖК, Полюс-золото, ОАК, Соллерс, Институт "Номура", Japan External Trade Organization, Ренова, Агентство по прогнозированию балансов в электроэнергетике и др.) Научное сообщество Анализ и прогнозирование с консультированием органов исполнительной власти ядро коллектива Центра активно ведет с середины 90-х годов Спасибо за внимание! www.forecast.ru [email protected] 11