Стратегия формирования продуктового портфеля. Или

реклама

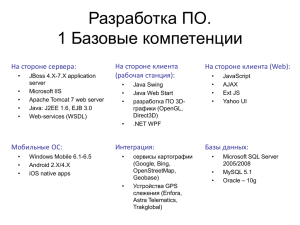

Стратегия формирования продуктового портфеля или когда Россию можно понять умом… Александр Мельников Заместитель директора БЕ «Аптечные препараты» Концентрация на целевых группах. Пластыри. Традиционный ассортимент Гемостатические Премиальные Госпитальный сектор. Онкологические препараты Дерматологи, гинекологи Ирунин Зи-фактор Орнидазолверо Гинекотекс Ирунин вагинальная таблетка Гитерна Пульмонол оги, ЛОР Зи-фактор Фактив Полудан Невропатол оги, психиатры Амигренин Гинос Церепро Торин Тисон Адепресс Бетавер 2 Стратегия развития БЕ «Аптечные препараты» компании «Верофарм» Первый дженерик • • • Ирунин – первый дженерик Орунгала. Мотилак – первый дженерик Мотилиума Церепро – первый дженерик Глиатилина Динамика продаж Орунгала и Ирунина в упак.,RMBC 350 000 300 000 250 000 200 000 150 000 100 000 50 000 0 2003 2004 ОРУНГАЛ 2005 2006 ИРУНИН 3 Нелегкая доля российской дженериковой компании. • • • • Высокая конкуренция среди дженериков. Отсутствие поддержки со стороны государства. Приват-лейблы. Возможности или угрозы? Неструктурированная, хаотичная ситуация на рынках других стран СНГ 4 Причина 1. Высокая конкуренция среди дженериков в России. Доля зарегистрированных дженериков в России и некоторых других странах. Share of registered generics other countries 90% 80% Country 70% Share 78% 60% Slovakia 66% 50% Poland 61% 40% Hungary 55% 30% Great Britain 55% 20% Germany 35% 10% USA 25% 0% Russia Russia Slovakia Poland Hungary Great Britain Germany USA Конкуренция по ряду позиции достигает 15-20 производителей на один МНН source: RMBC 5 Причина 2. Отсутствие поддержки российских производителей дженериков со стороны государства. Ограничительные меры к иностранным дженерикам со стороны властей в разных странах. 6 Причина 2. Отсутствие поддержки российских производителей дженериков со стороны государства. Реализация в рамках ДЛО итраконазола, 2006 г., RMBC 23 044 25 000 20 000 15 000 10 000 5 000 4 969 0 Ирунин Орунгал 7 Причина 2. Отсутствие поддержки российских производителей Реализация в рамках ДЛО итраконазола, 2006 г., дженериков со стороны государства. RMBC 23 044 25 000 20 000 Розничные продажи препаратов итраконазола, 2006, упак. 15 000 10 000 350000 5 000 4 969 0 Ирунин 300000 Орунгал 250000 200000 150000 315 351 238 291 100000 50000 0 Розничный ВЕРОФАРМ ОАО Ирунин Итраконазол Розничный ЯНССЕН-СИЛАГ АГ Орунгал 8 Причина 3.Приват-лейблы. Новые возможности или угрозы? 9 Причина 4. Неструктурированная, хаотичная ситуация на рынках других стран СНГ Зарегистрировав первый дженерик в России, вы вряд ли будете одним из первых в Украине. 14000 ЭРЕКТРА 12000 ЭКСТРА СИЛДЕНАФИЛ ЭРГОС 10000 СИЛАГРА НОВИГРА 8000 ВЕКТА ПЕНИМЕКС 6000 КОНЕГРА СУПЕРВИГА ПЕНИГРА 4000 ПОТЕНЦИАЛЕ ЭРЕКТИЛ ДЖЕНАГРА 2000 ВИАГРА 0 янв.04 фев.04 мар.04 апр.04 май.04 июн.04 июл.04 авг.04 сен.04 окт.04 ноя.04 дек.04 янв.05 фев.05 мар.05 апр.05 май.05 июн.05 июл.05 авг.05 сен.05 окт.05 ноя.05 дек.05 янв.06 фев.06 мар.06 апр.06 май.06 июн.06 июл.06 авг.06 сен.06 Тыс. грн. НОВАГРА Силденафил на Украине, 2004-2006 гг Данные ООО «Морион», 2006 10 Причина 4. Неструктурированная, хаотичная ситуация на рынках других стран СНГ «Вы скажите, что вам надо, мы привезем…» 11 Нелегкая доля российской дженериковой компании. • • • • Высокая конкуренция среди дженериков. Отсутствие поддержки со стороны государства. Атака со стороны сетевых аптек. Неструктурированная, хаотичная ситуация на рынках других стран СНГ Сильный портфель, сочетающий в себе оригинальные и дженериковые препараты 12 Предпосылки к изменению тактики развития продуктового портфеля • Наша успешная тактика породила последователей - большое количество быстровыходящих дженериков. • В продвижении оригинального препарата более высокая маржинальная рентабельность. • Выход оригинального препарата вызывает укрепление корпоративного брэнда. • Нежелание играть в «ценовые войны». 13 Тенденции развития продуктового портфеля на современном этапе • • • • Сочетание в портфеле оригинальных и генерических препаратов Продвижение портфеля среди целевой аудитории. Имиджевая составляющая продуктового портфеля. Окончательное избавление от зонтичного бренда и небрендованных препаратов в продвигаемом портфеле. 14 Тенденции развития дженерической группы в продуктовом портфеле. • Выход в сложные сегменты с высокой степенью барьера входа (требующих особых условий производства или недооцененных ранее). • Выход в сегменты, неохваченные восточноевропейскими, отечественными и азиатскими производителями. • Работа над сервисом в плане упаковок. 15 Три пути появления оригинальных продуктов в портфеле. Создание/поиск новых молекул Производство оригинальных препаратов по лицензии Создание новых форм уже известных молекул (альтернативные пути введения) 16 Три пути появления оригинальных продуктов в портфеле. Путь 1. Создание / поиск новых молекул • • Большое количество игроков на фармрынке несоизмеримо с существующим положением отечественной науки. Отечественная наука Высокая стоимость серьезных разработок и ограниченность рынка сбыта у отечественного производителя. 17 Три пути появления оригинальных продуктов в портфеле. Путь 2. Создание новых форм уже известных молекул • Имеет ограничения, сопряженные с целесообразием других форм и особенностями технологии. 18 Почему создатели оригинальных препаратов стремятся создавать проекты не с крупными фармацевтическими компаниями. • Союз с крупной фармкомпанией для небольшой компанииразработчика представляет собой неравный союз, предусматривающий потерю независимости, меньшие доходы. Крупная международная фармкомпания Компания разработчик инновационных препаратов 19 Производство продуктов по лицензии. Почему мы выгодные партнеры для создателей инновационных препаратов Российская фармкомпания • Компания разработчик инновационных препаратов Союз с сопоставимой по значимости локальной компанией означает для компании-разработчика обоюдовыгодный равнозначный проект. 20 Три пути появления оригинальных продуктов в портфеле. Путь 3. Производство продуктов по лицензии Зачем это нам? • Увеличение продаж. • Уход от прямой конкуренции. • Высокая маржинальная рентабельность продукта. • Использование существующей системы продвижения (команда медпредставителей, маркетинговые наработки и др.) • Использование собственной производственной площадки • Усиление собственного корпоративного бренда. 21 Соответствие наличия оригинальных препаратов с образом ведущих отечественных компаний. • Целевые группы готовы к присутствию оригинальных препаратов в портфеле ведущих фармацевтических российских компаний. • Существует различие в восприятии отечественной фармпромышленности и ведущих отечественных компаний. • Имеется небольшой удачный опыт продвижения оригинальных отечественных препаратов. 22 Может ли российский фармпроизводитель выпускать Фактив? Первый антибиотик XXI века 23 Что такое российский производитель лекарств в головах врачей? или 24 Российский производитель в голове врача. • Добившись успеха, российская компания перемещается в голове врача в группу «просто успешных компаний», и ей предъявляются требования аналогичные к иностранным компаниям. сравнение эффективности ирунина и значимости компании среди дерматологов 25,00 сравнение эффективности ирунина и значимости компании среди гинекологов 12,00 11,09 19,67 20,00 10,00 15,00 8,00 10,82 10,00 5,15 6,00 4,00 5,00 2,00 0,00 1 0,00 1 эффективен ирунин (дерматологи) эффективен ирунин (гинекологи) значимость 5 "верофарм" (дерматологи) значимость 5 "верофарм" (гинекологи) 25 Направление развития продуктового портфеля • Создание сильного продуктового портфеля в рамках целевой группы. • Сочетание оригинальных препаратов и дженериков • Включение дженериков с высоким барьером степени входа. • Включение оригинальных продуктов, созданных разными путями. • Производство препаратов по лицензии, как приемлемый путь развития продуктового портфеля. 26 ЦСКА лучший баскетбольный клуб Европы. 27