Методы работы рейтинговых агентств в период финансовых

реклама

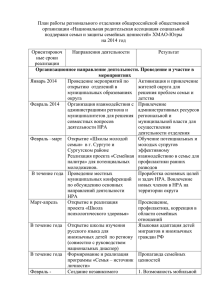

Методы работы рейтинговых агентств в период финансовых кризисов Финансовый рынок Минфин ЦБ РФ ФСФР Участники рынка, инфраструктура и эмитенты Участники финансового рынка (пессимистичный взгляд– оптимистичный) Банки: (~ 500 - 800) ИК: (~ 50 - 100) УК: (~ 30 - 75) Депозитарии: (~ 10 - 20) Регистраторы: (~10) Страховые компании: (~ 100 - 250) НПФ: (~ 30 - 50) Промышленные предприятия и частные компанииэмитенты (~ 100 – 500) Биржи и клиринговые площадки (~ 1-3) Квалифицированные и неквалифицированные инвесторы (~ 100 000 – 300 000) Пользователи рейтинговых продуктов - ФСФР, ЦБ РФ, Минфин, МЭР, другие ведомства - Внешэкономбанк, РОСНАНО, другие госкорпорации - Фондовые биржи - Клиринговые площадки - Профессиональные участники финансового рынка (банки, брокеры, управляющие, фонды….) - Квалифицированные инвесторы - Неквалифицированные инвесторы - Клиенты - Собственники / акционеры - СМИ Рейтинговые оценки Регуляторы Направление развития Министерство финансов РФ Реализация положений 100 приказа о размещении резервов страховых компаний в активах и участниках рынка с рейтингами НРА не ниже среднего уровня кредитоспособности, доработка механизма аккредитации рейтинговых агентств ЦБ РФ Разработка системы аккредитации рейтинговых агентств для оценки качества активов по степени риска, использование методики НРА дисконтирования облигаций, для расширения ломбардного списка ФСФР Разработка системы аккредитации и признание КПЭ РА, использование оценок НРА при разработке внутренних документов посвященных оценки рисков и пруденциальному надзору на фондовом рынке Рейтинговые оценки (Признание Профсообществом) Ассоциация Направление развития Национальная Фондовая Ассоциация Разработка кодекса, признание, использование оценок НРА во внутренних документах, разработка принципов оценки качества активов. НАУФОР Признание и принятие кодекса этики РА, включение рейтинговых оценок НРА как элемент снижения риска в профдеятельности (кодекс профэтики брокеров) Ассоциация банков Россия и АРБ Разработка системы аккредитации и признание КПЭ РА Рейтинговые оценки Биржи Направление развития РТС Определение лимитов на брокеров в режиме анонимной торговли, доработка моделей с целью оценки надежности брокеров на срочном рынке, использование рейтингов эмитентов НРА при выходе их на биржевой рынок ММВБ Использование рейтинга НРА как оценки кредитного качества при расчете индексов облигаций, доработка и реализация системы дисконтирования НРА для совершения сделок на клиринговой площадке Рейтинговые оценки Госкомпании Направление развития АСВ (Агентство по страхованию вкладов) Использование оценок НРА (не ниже определенного уровня) при размещении резервов в УК АИЖК Использование рейтинговых оценок НРА не ниже уровня высокая надежность при отборе страховых компаний РОСНАНО Использование рейтинговых оценок НРА при выборе инвестиционных советников РВК (Российская венчурная компания) Использование рейтинговых оценок НРА при выборе управляющих для реализации проектов ВЭБ Использование рейтинговых оценок НРА при размещении субординированных кредитов в банках Отозванные рейтинги БК «Пролог» - 2003 год Ямальский фондовый центр – 2003 год Банк Кредиттраст – 2004 год Банк Павелецкий – 2004 год Банк Диалог-Оптим – 2004 год УК «Дворцовая Площадь» - 2007 год УК «Орион» - 2007 год ИК «АВК» - 2007 год Моторостроитель 2008 год Антанта Пиоглобал 2008 год Использование практического опыта в рейтинговых моделях 1995 год – проблемы с ликвидностью банков - коэффициенты ликвидности в моделях и зависимость от рынка межбанковских кредитов 1998 год – год проблемы с фондовым рыком, производными инструментами и деривативами и валютными обязательствами – модель. 2003 год – проблемы фондового рынка и вексельные схемы – коррекция моделей и отзыв рейтингов 2004 год - проблемы с рынком краткосрочных ресурсов коррекция моделей и отзыв рейтингов. 2007 год – облигационный рынок, 90-95% оферт по купонным выплатам. Увеличение веса показателя долговой нагрузки в рейтинговой модели. 2008 год – рынок РЕПО, проблемы ликвидности… Корректировка рейтинговой модели с учетом рисков. Виды рейтингов Агентства Индивидуальный рейтинг – базируется на качественной и количественной оценке и анализе отрасли и рынка (в основе договор с объектом рейтингования и рейтинговый отчет) Дистанционный рейтинг – базируется на модели оценки финансовой устойчивости (коэффициентный анализ и динамика роста) и публичной информации Производные рейтинги – служат для определения места компании в рынке или качества предоставления отдельных услуг. Используется публичная информация, 2-3 ключевых коэффициента или показателя и значение рейтинга индивидуального или дистанционного Рейтинги (условности) Методика анализа контрагентов основанная на практическом опыте Рейтингование участников рынка по отраслевой специализации Тождественность понятий надежность / кредитоспособность Отказ от присвоения рейтинга отдельным облигационным выпускам Отсутствие ограничивающего суверенного рейтинга Отсутствие шаблонных моделей благодаря коррекциям значений «peer group» Наличие текущего мониторинга (ежемесячного, ежеквартального и годового) Принципы работы НРА в текущих условиях Разработка и успешное внедрение кодекса профессиональной этики, который на данный момент подписан и принят не только НРА, но всеми ведущими российскими РА Повышение требований по оперативности предоставления информации к компаниям и банкам, имеющим рейтинги Пересмотр рейтинговых моделей и выделение групп рисков системных и внутренних Сетка вероятностей дефолта Вероятность дефолта в зависимости от срока до 180 дней AAA AA+ AA AAA+ A ABBB+ BBB BBBBB+ BB BBB+ B BCC+ CC CCC+ C CD до 1 года до 2 лет до 3 лет 0,0% 0,0% 0,0% 0,0% 0,0% 0,0% 0,0% 1,0% 0,0% 0,0% 1,5% 2,5% 0,0% 0,0% 2,0% 3,0% 0,0% 1,0% 4,5% 5,5% 0,0% 2,5% 6,0% 8,5% 0,0% 4,5% 8,5% 10,0% 0,0% 7,0% 11,0% 15,5% 0,0% 9,0% 13,5% 19,0% 1,5% 11,5% 16,0% 23,0% 6,5% 17,5% 24,0% 28,0% 11,0% 26,0% 36,0% 41,0% 15,0% 30,0% 40,0% 45,0% ПОВЫШЕННЫЙ 22,0% 37,0% 47,0% 54,0% РИСК 26,0% 41,0% 51,0% 58,0% 30,0% 45,0% 55,0% 62,0% 38,0% 53,0% 63,0% 71,5% 44,0% 59,0% 69,0% 77,5% 49,0% 63,0% 73,0% 81,5% 56,0% 70,0% 79,0% 84,0% 62,0% 78,0% 87,0% 92,0% 69,0% 86,0% 93,8% 98,8% 100,0% 100,0% 100,0% 100,0% БЕЗРИСКОВАЯ НИЗКИЙ РИСК УМЕРЕННЫЙ РИСК ВЫСОКИЙ РИСК МАКСИМАЛЬНЫЙ РИСК tel. +7 (495) 775-5901 +7 (495) 775-5902 E-mail: [email protected] www.ra-national.ru