Стратегические финансы 3

реклама

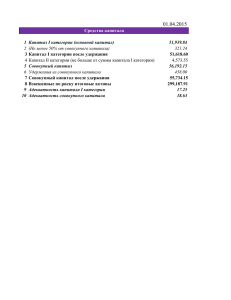

Стратегические финансы 3 Финансовый рычаг • Основан на отношении заемного капитала к собственному • Показывает, во сколько раз темпы прироста чистой прибыли превышают темпы прироста прибыли до выплаты процентов и П EBIT налогов ФР( DFL ) : П EBIT • Это превышение обеспечивается за счет эффекта финансового рычага Показатели деятельности для определения силы воздействия финансового рычага: совокупный капитал – 1 млн. руб.; заемный капитал – 0%, 25% или 75%; ставка процента – 10%; налог – 20% базовый уровень EBIT – 200 тыс.руб., отклонение - 10% Вариант 1 Показатели -10% Общая сумма капитала, тыс. руб. Заемный капитал, тыс. руб. EBIT, тыс. руб. Сумма уплаченных процентов, тыс. руб. базов. Вариант 2 +10% -10% базов. Вариант 3 +10% -10% базов. 1000 1000 1000 0 250 750 +10% 180 200 220 180 200 220 180 200 220 0 0 0 25 25 25 75 75 75 Графическое отображение воздействия финансового рычага на ROE & EBIT ROE 50.0% 46.4% 40.0% 40.0% 33.6% 30.0% 20.8% 18.7% 16.5% 20.0% 17.6% 8.0% 10.0% 14.4% 16.0% ЗК=25% ЗК=75% 0.0% 0.0% 0 200.0% 40 -10.0% 60 0.0% 80 100 120 140 160 180 200 220 EBIT (т.руб.) -20.0% -24.0% -30.0% ЗК=0% Варианты расчета степени воздействия финансового рычага EAT EBIT ФР( DFL) : EAT EBIT ФР( DFL) ФP( DFL) EAT EBT : EAT 0 EBT 0 EBIT EBIT EBT EBIT I r Эффект финансового рычага • Изменение рентабельности собственного капитала за счет использования заемных ресурсов в обороте предприятия ROE = Rota * (1 - tax) + D/E * (Rota – i) * (1 – tax) Трехфакторная модель анализа рентабельности капитала по методу «DuPont» ROA К-ент фин. зависимости Рентабельность продаж Оборачиваемость активов (отдача) ROE = ЧП / СК = ЧП / А * А / СК = ЧП / В * В / А * А / СК Производственнохозяйственная сторона деятельности Финансовая сторона деятельности Пятифакторная модель анализа рентабельности капитала (модификация метода «DuPont») Величина налогового бремени Величина бремени процентов к уплате Операционная рентабельность продаж ROE = ЧП / СК = ЧП / ПдоН * ПдоН / Пдо%иН * Пдо%иН / В * В / А * А / СК 7 8 Показатель экономического роста компании (на основе модели «DuPont») 9 МАРКЕТИНГ База данных клиентов Сегментация клиентов и идентификация целевых клиентских групп Анализ потребностей клиентов Мониторинг клиентской базы ПРОДУКТЫ И БИЗНЕС -ПРОЦЕССЫ ПЕРСОНАЛ Использование современных банковских технологий Разработка и реализация новых продуктов Стандартизация и оптимизация процессов обслуживания Повышение оперативности в реакции на запросы, пожелания, претензии клиентов Продажи существующих продуктов Кросс-продажи продуктов Развитие и рост квалификации и компетентности Соотнесение личных и корпоративных целей и ценностей Повышение мотивации и формирование лояльности к банку Использование более эффективных каналов и способов обслуживания Фокусирование на потребностях клиента Обеспечение оперативности и качества принимаемых и реализуемых решений Повышение эффективности обслуживания клиентов КЛИЕНТЫ Повышение удовлетворенности клиентов Соотнесение целей и ценностей клиента и банка Формирование лояльности клиентов ФИНАНСЫ Оптимизация расходов Рост ресурсной базы и активов, оптимизация структуры баланса Рост доходов и прибыли Рост ROA, ROE Увеличение стоимости бизнеса банка Рис. Стратегическая карта причинно-следственных связей между стратегическими целями и 10 путями их достижения в рамках реализации клиентоориентированной стратегии ROE РЕНТАБЕЛЬНОСТЬ × Коэффициент экономического использования капитала, % RORAC Соотношения операционных расходов и доходов (CIR, RCIR), % / Финансовый результат / Экономический капитал + Доходы Операционные расходы Расходы на формировани е резервов Показатели достаточности капитала Издержки на капитал Неоперационные расходы СТРУКТУРА ФИНАНСОВЫХ РЕЗУЛЬТАТОВ ЭКОНОМИЧЕСКАЯ ПЕРСПЕКТИВА (ВНУТРЕННЯЯ) / Собственный регулятивный капитал Оценка рисков на основе внутренних методик Активы, взвешенные с учетом риска Оценка рисков по нормативным требованиям УПРАВЛЕНИЕ КАПИТАЛОМ РЕГУЛЯТИВНАЯ ПЕРСПЕКТИВА (ВНЕШНЯЯ) Рис. Система показателей для проведения комплексного анализа финансовых результатов деятельности банка на базе объединения традиционных подходов и адаптированных подходов к оценке рисков и стоимости 11 Рентабельность распределенного по риску капитала Рентабельность активов, подверженных риску Чистый операционный результат с учетом издержек на капитал Чистый операционный результат с учетом прямых расходов Прямые расходы, не связанные с операциями: -оплата труда персонала; -аренда; -содержание оборудования и имущества / × Коэффициент конверсии капитала в рисковые активы / Активы, подверженные риску Издержки на капитал Распределение капитала по рискам по внутренним нормативам Чистый доход от операций с учетом резервов Чистый доход от операций Величина капитала под рисками: -кредитным; - рыночным; -операционным Расходы на формирование резервов + Чистый комиссионный доход Чистый процентный доход Чистая процентная маржа Процентные доходы × Комиссионные доходы Комиссионные расходы Активы, приносящие доход (подверженные риску) Процентные расходы Распределение активов, подверженных риску Рис. Декомпозиция системы показателей результатов деятельности, определяющих отдачу на скорректированный на риск капитал, для «Центра клиентского обслуживания» 12