Презентация по теме - Международный банковский институт

реклама

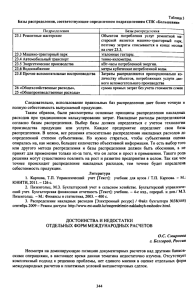

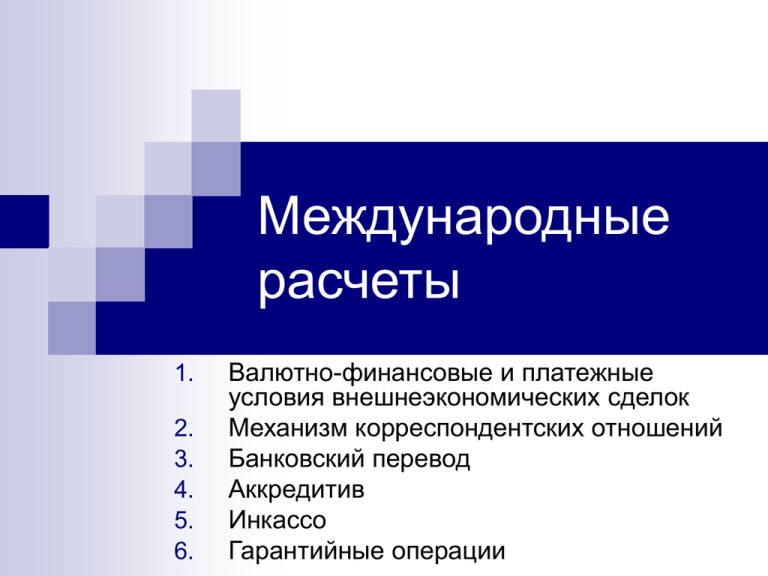

Международные расчеты 1. 2. 3. 4. 5. 6. Валютно-финансовые и платежные условия внешнеэкономических сделок Механизм корреспондентских отношений Банковский перевод Аккредитив Инкассо Гарантийные операции ОПР.: международные расчеты – платежи по денежным требованиям и обязательствам, возникающие между резидентами и нерезидентами разных стран Формы международных расчетов Банковский Аккредитив перевод Инкассо Векселя и чеки Банковские гарантии Основные формы расчетов Формы международных расчетов Условия внешнеэкономических сделок Валютно-финансовые условия контрактов Платежные условия Валютно-финансовые и платежные условия внешнеэкономических сделок Валютно-финансовые и платежные условия внешнеэкономических сделок Условия внешнеэкономических сделок Валютно-финансовые условия контрактов Платежные условия Название продукта Валюта цены Условия отгрузки и доставки Валюта платежа Требуемая документация Форма расчетов Страховое покрытие Условия платежа Валютно-финансовые и платежные условия внешнеэкономических сделок ОПР.: корреспондентские отношения – договорные отношения между банками о порядке и условиях проведения банковских операций С открытием корреспондентского счета Без открытия корреспондентского счета ОПР.: корреспондентский счет – счет открытый Операции отражаются по ЛОРО НОСТРО одним банком в другом банке счетам, открытым в других Механизм корреспондентских отношений банках Текущий счет, открытый банке на Текущийвсчет, открытый на имя имя банка-корреспондента («их банка у банка-корреспондента счет у нас»)(«наш счет у них») Механизм корреспондентских отношений Способы возмещения банку выплачиваемых сумм Зачисление на счет «Лоро» банка-переводополучателя в банке-перевододателе – в случае перевода в валюте страны банка-перевододателя Зачисление на счет «Ностро» банка переводополучателя в третьем банке – в случае перевода в валюте третьей страны Предоставление права дебетовать счет «Ностро» банкаперевододателя в банке-переводополучателе – в случае перевода в валюте страны банка-переводополучателя Механизм корреспондентских отношений Расчеты банковскими переводами Банковские переводы осуществляются посредством платежных поручений, адресуемых одним банком другому. ОПР.: платежное поручение представляет собой приказ банка, адресованный своему корреспонденту, о выплате определенной суммы денег по просьбе и за счет перевододателя иностранному получателю (бенефициару) с указанием способа возмещения банкуплательщику выплаченной им суммы Банковский перевод Банковский перевод Расчеты банковскими переводами Импортер: 1 этап 1 Экспортер Заключение контракта. Способ платежа – банковский перевод. Условиями платежа могут быть: Банковский перевод Расчеты банковскими переводами 2 Импортер: 1 Экспортер 3 1 этап 2 этап 3 этап Заключение контракта. Способ платежа – банковский перевод. Условиями платежа могут быть: 1. Предоплата 2. Отрытый счет (платеж после отгрузки товара) «Оплатите товаробязательства, согласно счетунаправляет (англ. – Экспортер выполняет «Вам отгружен товар и и направлен proformaИмпортеру invoice). Отгрузка через <дней> документы курьерской службой счет-фактура (англ. – invoice). после получения денег» Оплатите срок <дней>оплату после Импортервпроизводит получения товара» Банковский перевод Определение аккредитива ОПР.: аккредитив, используемый в расчетах по внешнеторговым сделкам (англ. documentary credit, letter of «Унифицированные credit), независимо от того, какправила он назван или обозначен, и обычаи для документарных представляет собой одностороннее условное денежное обязательство банка, выдаваемое имаккредитивов» по поручению клиентаМеждународной Торговой приказодателя аккредитива (импортера) в пользу его контрагента Палаты в редакции 1993банк, по контракту – бенефициара (экспортера), по которому г. (публикация МТП № открывший аккредитив (банк-эмитент): 500) 1) должен произвести платеж третьему лицу или его приказу (бенефициару) или должен оплатить или акцептовать переводные векселя (тратты), выставленные бенефициаром, или 2) дает полномочия другому банку произвести такой платеж, оплатить и акцептовать переводные векселя (тратты); 3) дает полномочия негоциировать (купить или учесть) против предусмотренных документов, если соблюдены все условия аккредитива. Аккредитив Аккредитив Определение аккредитива Аккредитив представляет собой сделку, обособленную от договора купли-продажи. Источник аккредитива – инструкции импортера (приказодателя), которые составляются в соответствии с условиями контракта. Условия аккредитива, определяемые в контракте: • Вид аккредитива; • Наименование банка-эмитента; • Наименование авизующего банка; • Сумма аккредитива; • Способ исполнения аккредитива; • Перечень документов, представляемых бенефициаром, и их характеристика; • Сроки для представления документов; • Сроки отгрузки; • Условия страхования, банковской комиссии. Аккредитив Виды аккредитивов Отзывные Покрытые Безотзывные Непокрытые Трансферабельные Револьверные Могут быть изменены или При открытии аккредитива банк-эмитент аннулированы банком-эмитентом в Бенефициару предоставляется По мере не использования право (выплат) сумма Обязательства по аккредитиву могут предварительно предоставляет в распоряжение любой момент без предварительного давать банку, производящему аккредитива оплату (квота) автоматически быть изменены илиисполняющего аннулированы без банка денежные средства уведомления бенефициара или акцепт(покрытие) указание восстанавливается овтом, что после каждой выплаты по согласия банка-эмитента и аккредитива сумме на срок действия аккредитивом могут аккредитиву, пользоваться в пределах установленной бенефициара аккредитива с условием возможности их полностью или частично общей односуммы или лимита срока для использования для выплат пои аккредитиву несколько представления лиц документов по аккредитиву Аккредитив Расчеты при документарном аккредитиве Импортер: 1 Экспортер 2 3 Банк импортера 1 этап 2 этап 3 этап Банк экспортера Импортер и Экспортер заключают контракт. Условие платежа – аккредитив. Импортер представляет заявление на аккредитив и другие документы в свой банк Банк импортера выставляет аккредитив в Банк экспортера Аккредитив В тексте аккредитива должны быть четко указаны рамбурсные инструкции и Исполняющий банк Рамбурсные Банк, который проверяет выполнение Инструкции условий о том, каким образом Рамбурсные Исполняющий требования аккредитива и производит Исполняющий платеж. банк получито полномочия банк возмещении Исполняющим банком может возмещение быть Банк за произведенный произвести платеж импортера, Банк экспортера или любой третий платеж банк по взаимному согласию сторон Банк импортера Банк экспортера 3 Рамбурсные Исполняющий банк – это банк подтверждающий аккредитив. инструкции Банк импортера выставляет аккредитив в Банк Подтвердить аккредитив – принять на себя обязательства по этап экспортера проверке документов и совершению платежа. Аккредитив Расчеты при документарном аккредитиве Импортер: 2 5 1 6 5 Экспортер 6 4 3 Банк импортера 1 этап 5 2 этап 6 7 этап 3 4 этап 8 этап Банк экспортера 7 Импортер Импортери и Экспортер Экспортерурегулируют заключают контракт. условия контракта. Условието Если выявлено расхождение, Вносятся изменения платежа –запрашиваются ваккредитив. условия аккредитива. инструкции Импортер Экспортер представляет отгружает Банка заявление импортера товар на и ваккредитив (выставившего срок и представляет другие документы документы в свой аккредитив) в свой банк банк Банк импортера выставляет аккредитив в Банк Документы пересылаются в Банк-плательщик по экспортера аккредитиву, который совершает платеж только при Авизующий извещает Экспортера о поступлении в полномбанк соответствии условиям аккредитива его пользу аккредитива Расчеты между банками, банков со своими клиентами Аккредитив Понятие инкассо ОПР.: инкассо (англ. collection) – это расчетная банковская операция, при«Унифицированные которой банк-ремитент правила по инкассо» (REMITING BANK), действующий в строгом соответствии Международной с инструкциями своего клиента, доверителя (PRINCIPAL), Торговой Палаты в редакции 1995 г. операции принимает на себя обязательство осуществить (публикация МТП № 522) с предоставленными доверителем документами в целях получения от плательщика (импортера) акцепта и/или платежа, либо выдачи коммерческих документов против акцепта и/или платежа, либо выдачи документов на иных условиях, в зависимости от случая Инкассо Банк ремитент для выполнение инструкций доверителя пользуется услугами инкассирующих банков. Инкассо Инкассо Чистое Документарное Чистое инкассо – это– инкассо векселей чеков идокументов, других Документарное инкассо это инкассо финансовых платежных документов, когда они не документами. сопровождаются сопровождаемых коммерческими коммерческими документами. D/P (Documents against payment) Выдача документов после Когда не платежа предусматривается отсрочка платежа D/A (Documents against accept) Выдача документов после Когда товар акцепта векселя отправлен на импортером реализацию Инкассо Расчеты по документарному инкассо Импортер: 1 Экспортер 2 4 Инкассирующий банк 5 этап 1 2 этап 6 3 этап 7 4 этап 3 5 6 Банк-ремитент 7 Основные пункты: Заключение Импортер контракта. выполняетУсловие условия инкассо–иинкассо получает (D/P 1. платежа Инкассирующий банк документы или D/A) на 2. товар Условия выдачи Инкассирующий банк информирует Банк-ремитент о Экспортер отгружает товар идокументов оформляет покупателю документы своих действиях Экспортер Инкассирующий представляет банк действует в банк документы по поручению и инкассовое банкаремитента, если это оговорено поручение в инкассовом поручении Инкассирующий банк сообщает Импортеру о поступлении документов на инкассо Инкассо Применение инкассо в международной торговле Международное инкассо лишь немного снижает кредитные риски экспортера. Поэтому используется в двух случаях: Экспортеру необходимо поставить товар покупателю В стране продавца законодательно запрещено отправлять товар на реализацию без получения денег Инкассо Банковские гарантии Банк может обеспечивать в денежной форме исполнение обязательств вытекающих из внешнеторговых и иных сделок, посредством банковских гарантий (поручительств). Платежные гарантии/гарантии по первому требованию Договорные гарантии ОПР.: «Платежная гарантия» – это платежное В обеспечение обязательств обязательство банка, выданное в письменной импортеров (принципалов) передформе и В обеспечение обязательств иностранными экспортерами содержащее обязательство выплатить денежную сумму в экспортеров (принципалов) перед (бенефициарами) иностраннымиписьменного импортерами случае представления платежного требования, составленного в(бенефициарами) соответствии с ее условиями, а также других документов (сертификата, судебного или арбитражного решения). Гарантийные операции Гарантийные операции Виды договорных гарантий: Гарантия возврата платежей ОПР.: «Гарантия Гарантия возвратаисполнения платежей» – обязательство, выданное банком («гарант») погарантия просьбе поставщикавыданное товаров Тендерная ОПР.: «Гарантия исполнения» – обязательство, услуг («принципала»), или в соответствии с услуг банкомили («гарант») по просьбе поставщика товаров или ОПР.: «Тендерная гарантия» – обязательство, выданное Договорные гарантии инструкциями третьей стороны («инструктирующая («принципал»), или в соответствии с инструкциями третьей банком («гарант»)или по просьбе участника торгов по сторона») покупателю заказчику («бенефициар»), стороны («инструктирующая сторона») покупателю или («принципала»), стороне, объявившей торги которому гарант обязуется – в случае невыполнения заказчику («бенефициар»), по которому гарант обязуется – в («бенефициар»), по которому гарант обязуется – в случае принципалом обязательств возместить, в соответствии с случае ненадлежащего исполнения принципалом условий неисполнения принципалом своих обязательств, вытекающих условиями контракта между принципалом и бенефициаром контракта, заключенного между принципалом и из представления предложения, произвести платеж («контракт») какую-либо сумму или суммы, авансированные бенефициаром («контракт») - произвести платеж вбенефициаром пределах указанной суммыиденег. или бенефициару выплаченные ,или, так или бенефициару в пределах указаннойпринципалу суммы денег если иначе не возвращенные ему, - произвести платеж это предусмотрено в гарантии, по выбору гаранта, бенефициару в пределах указанной суммы денег. обеспечить исполнение контракта. Гарантийные операции