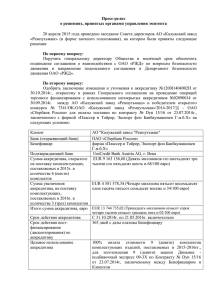

Международное торговое финансирование

реклама

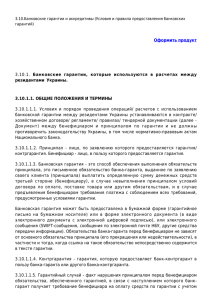

Международное торговое финансирование Финансирование поставок из Европы Вы закупаете товары в Германии или других странах Европы? Вы планируете приобрести немецкое оборудование, транспортные средства, строительную технику и одновременно получить средства на длительный период? Торговое финансирование является одним из видов кредитования торговых операций импортеров и экспортеров. Мы можем организовать такое кредитование для российских импортеров на период до 5-7 лет под выгодную ставку процента. Основываясь на тесном взаимодействии с ведущими немецкими банками, BSG Invest предоставляет квалифицированные консультации по вопросам выбора и применения оптимальной схемы расчетов применительно к конкретным нуждам клиентов на любом этапе коммерческой сделки. - Финансирование регулярных поставок товаров Финансирование поставок оборудования Финансирование поставок готовых производственных линий Проектное финансирование Преимущества использования торгового финансирования: 1) В сравнении с обычным банковским кредитованием, торговое финансирование отличается более низкой стоимостью для импортера и минимизацией рисков, связанных с проведением внешнеторговых сделок, так как оплата производится банком только после представления отгрузочных документов продавцом и их проверки. 2) Импортер получает отсрочку платежа за поставленные товары или услуги на более длительный срок. При этом зарубежному экспортеру средства выплачиваются сразу после предъявления отгрузочных документов в банк. 3) Импортер не отвлекает собственные оборотные средства: при открытии аккредитива или выпуске гарантии импортер не резервирует денежные средства, а предоставляет банку гарантию исполнения обязательств или залог ввозимого оборудования, товара. 4) Использование аккредитива дает возможность импортеру избегать авансовых платежей (предоплаты) в пользу продавца. Мы предлагаем помощь в привлечении финансирования для экспортно-импортных сделок. BSG Invest в сотрудничестве с рядом Европейских Экспортных Страховых агентств и европейских банков располагает широкой линейкой продуктов, позволяющей выбрать оптимальные условия для каждого конкретного проекта. Возможно как краткосрочное, так и долгосрочное финансирование. Основные преимущества финансирования внешнеторговых операций: Европейский уровень ставок Финансирование до 100% от объема внешнеторговой торговой сделки Снижение рисков по экспортно-импортным сделкам Оптимальная схема поставок и расчетов Улучшение экономики внешнеторговой сделки Помощь в подборе поставщика Аккредитив с последующим финансированием. Такая форма аккредитива используется в случае, когда банк готов предоставить импортеру целевое финансирование на приобретение товара в рамках аккредитива. После того как продавец, отгрузив товар импортеру, представит в подтверждающий банк документы, последний сам осуществит платеж по аккредитиву, а импортер получит отсрочку платежа от своего банка на заранее оговоренный срок. Постфинансирование, как правило, осуществляется двумя способами. 1) Первый - на уровне «банк - банк», когда финансирование предоставляется банкуэмитенту третьим банком, который обычно выступает подтверждающим либо рамбурсирующим. Рамбурсированный банк - банк-корреспондент, производящий расчеты с банком импортера, если последний не имеет прямых корреспондентских отношений с банком экспортера банком по сделке. Для этого находят банк (западный), которым может также выступать банк получателя и который в момент наступления платежа по аккредитиву может произвести такой платеж за счет предоставления российскому банку финансирования (его условия банки оговаривают между собой отдельно). Таким образом, российский импортер получает возможность финансирования (путем получения отсрочки оплаты по аккредитиву) за счет средств западного банка. 2) Второй способ финансирования «банк - клиент» больше напоминает не аккредитивные, а кредитные отношения между банком и клиентом. В данном случае банк, непосредственно открывающий аккредитив, в момент наступления платежа по нему производит платеж из собственных средств и дает возможность импортеру погасить задолженность через определенный период, предоставляя ему, таким образом, рассрочку платежа по аккредитиву. Условия такого финансирования регулируются, как правило, кредитным соглашением между банком и импортером. В данном случае российский импортер получает возможность финансирования за счет средств российского банка. Возможность постфинансирования зависит главным образом от готовности западного банка произвести подобную операцию. Преимущества: 1) Отсрочка платежа; 2) Более выгодные, по сравнению с классическим кредитованием, условия; 3) Приобретаемые товары могут выступать предметом залога; 4) Минимизация рисков непоставки товара или поставки товара ненадлежащего качества; 5) Персональный финансовый консультант в нашей компании, который сопровождает сделку от начала до конца; 6) Приобретение положительной кредитной истории и имиджа серьезного делового партнера, применяющего для расчетов самые современные финансовые инструменты. Использование аккредитивной формы расчетов позволяет решать руководству компании сразу две большие задачи. Во-первых, значительно снижаются риски на контрагента, так как банк, а иногда и два, выступает в качестве гаранта сторон по контракту. Во-вторых, данная форма международных расчетов позволяет осуществлять финансирование проектов на более привлекательных условиях, чем прямое кредитование, особенно в период выравнивания процентных ставок между внутренними и внешними источниками финансирования для российских банков. Прямой кредит российского импортера в немецком банке. Основные условия проверки кредитоспособности российских предприятий: годовые балансы, тестированные по IFRS или US GAAP промежуточные данные торговые и банковские сведения Следующие критерии оценки: рейтинги (Moodys, S & P и т.д.) листинг акций на интернациональных биржах капиталовложения иностранных предприятий/ учреждения позитивная кредитная история самостоятельные сделки в валюте/ экспортная выручка ..... Вывод. Преимущества инструментов торгового финансирования заключаются в том, что российский импортер получает не только значительные рассрочки платежей — от 3 месяцев до 7 лет по погашению основной суммы кредита, но и более низкий уровень его стоимости — иногда в несколько раз ниже, чем стоимость банковского кредита на российском финансовом рынке. BSG Invest GmbH Tel: +49 221 56933430 Fax: +49 221 82823908 E-Mail: [email protected] Internet: www.bsg-invest.com