презентация - инструктаж по выполнению норм ФЗ-134

реклама

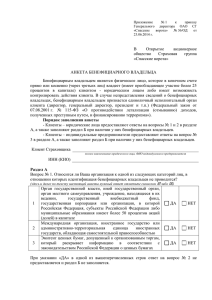

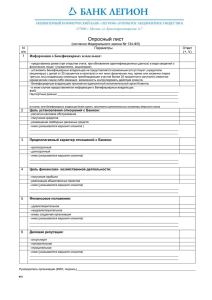

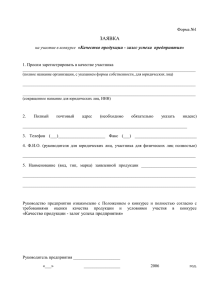

Целевой инструктаж по ПОД/ФТ в связи с изменениями в законодательстве РФ Федеральный Закон № 134-ФЗ от 28.06.2013г. «О ВНЕСЕНИИ ИЗМЕНЕНИЙ В ОТДЕЛЬНЫЕ ЗАКОНОДАТЕЛЬНЫЕ АКТЫ РОССИЙСКОЙ ФЕДЕРАЦИИ В ЧАСТИ ПРОТИВОДЕЙСТВИЯ НЕЗАКОННЫМ ФИНАНСОВЫМ ОПЕРАЦИЯМ» Документ вносит изменения в ряд законов и кодексов РФ, включая применение «антиотмывочного» законодательства, предоставление банковской информации правоохранительным органам, процедуры регистрации и ликвидации юридических лиц. Основные требования Закона, подлежащие исполнению кредитными организациями, вступили в силу с 01 июля 2013г. Наиболее актуальны для Банка с точки зрения ПОД/ФТ изменения и дополнения, внесенные в: Федеральный Закон от 07.08.2001 №115 ФЗ «О противодействии легализации(отмыванию) доходов, полученных преступным путем, и финансированию терроризма» Кодекс об административных правонарушениях Статья 15.27. «Неисполнение требований законодательства о противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» Обратите особое внимание! Впервые в 115-ФЗ введено понятие: «Бенефициарный владелец»__ Кто это? Термин «бенефициар» происходит от французского benefice – прибыль, польза. В настоящее время, в связи с усилением борьбы против отмывания и повышением прозрачности совершаемых сделок, понятие "бенефициарный владелец" прочно вошло в лексикон юристов, налоговых консультантов и банкиров. В общем можно определить, что бенефициар бизнеса – это реальный владелец компании, получающий какую-либо определенную выгоду, фактический собственник активов, не всегда фигурирующий в официальных правоустанавливающих документах. Если следовать Закону, то бенефициар - это физическое лицо, которое в конечном счете прямо или косвенно (через третьих лиц) владеет (имеет преобладающее участие более 25 процентов в капитале) клиентом – юридическим лицом либо имеет возможность контролировать действия клиента. Зачем Банку нужно идентифицировать бенефициаров? В целях уменьшения риска вовлечения Банка в сделки клиентов, связанных с отмыванием денег и различной преступной деятельностью. Для борьбы с фирмами-однодневками, отмыванием средств и уклонением от уплаты налогов. Отсутствие полной информации о бенефициарах компаний не позволяет увидеть экономического смысла сделок и сделать вывод о законности проводимых клиентом операций, что несет высокие риски для Банка. Какие обязанности возникают у кредитных организаций? • На основании требований Закона Банк обязан принимать обоснованные и доступные в сложившихся обстоятельствах меры по идентификации бенефициарных владельцев клиентов – юридических лиц. • В случае, если в результате принятия Банком предусмотренных мер бенефициарный владелец не выявлен, то бенефициарным владельцем следует считать единоличный исполнительный орган клиента. • Полученную информацию Банк должен обновлять не реже одного раза в год, а в случае возникновения сомнений в достоверности и точности ранее полученной информации — в течение семи рабочих дней, следующих за днем возникновения этих сомнений. Практическая реализация в Банке В Банке разработана специальная анкета для юридических лиц, позволяющая получить информацию о бенефициаре. Все сведения о бенефициарном владельце юридического лица хранятся на бумажном носителе в юридическом деле клиента. Внимание! Банк обязан принимать меры по идентификации бенефициарных владельцев всех действующих юридических лиц Банка, а также при приеме на банковское обслуживание юридических лиц (вне зависимости от вида продукта и характера услуг, за которыми юридическое лицо обращается в Банк). Образец анкеты бенефициарного владельца Фамилия, имя и (если имеется) отчество Дата рождения Место рождения Гражданство Адрес места жительства (регистрации) Адрес места пребывания Сведения о документе, удостоверяющем личность: наименование, серия и номер, орган, выдавший документ, дата выдачи документа, код подразделения (если имеется) Сведения о документе, подтверждающем право иностранного гражданина или лица без гражданства на пребывание (проживание) в Российской Федерации: наименование (миграционная карта, виза, вид на жительство, разрешение на временное проживание, иной документ), номер, дата начала и окончания срока пребывания (проживания) Идентификационный номер налогоплательщика (при его наличии) Номера контактных телефонов и факсов, адрес электронной почты Дата заполнения Анкеты Наименование организации по Уставу ИНН организации Руководитель юридического лица (должность) М.П. Подпись ФИО Банк не проводит идентификацию бенефициарных владельцев (за исключением случаев направления Уполномоченным органом запроса) в случае принятия на обслуживание клиентов, являющихся: органами государственной власти, иными государственными органами, органами местного самоуправления, учреждениями, находящимися в их ведении, государственными внебюджетными фондами, государственными корпорациями или организациями, в которых Российская Федерация, субъекты Российской Федерации либо муниципальные образования имеют более 50 процентов акций (долей) в капитале; международными организациями, иностранными государствами или административно территориальными единицами иностранных государств, обладающими самостоятельной правоспособностью; эмитентами ценных бумаг, допущенных к организованным торгам, которые раскрывают информацию в соответствии с законодательством Российской Федерации о ценных бумагах. Дополнен перечень обязанностей кредитных организаций в части проведения идентификации. По 134-ФЗ Банк обязан: • до приема на обслуживание идентифицировать клиента, представителя клиента и (или) выгодоприобретателя; • при приеме на обслуживание и обслуживании клиентов – юридических лиц получать информацию о целях установления и предполагаемом характере их деловых отношений с Банком, а также на регулярной основе принимать обоснованные и доступные в сложившихся обстоятельствах меры по определению целей финансово хозяйственной деятельности, финансового положения и деловой репутации клиентов; предоставлять в Росфинмониторинг по его запросу имеющуюся у Банка информацию об операциях клиентов и о бенефициарных владельцах клиентов, а также информацию о движении средств по счетам (вкладам) своих клиентов. Образец вопросов для юридического лица при приеме на обслуживание Цель установления и предполагаемый характер деловых отношений с АКБ «РосЕвроБанк» Расчетно-кассовое обслуживание Кредитование Зарплатный проект Внешнеэкономическая деятельность Прочее (указать) Бенефициарный владелец * (физическое лицо, которое в конечном счете прямо или косвенно (через третьих лиц) владеет (имеет преобладающее участие более 25% в капитале) клиентом – юридическим лицом либо имеет возможность контролировать действия клиента) * графа не заполняется клиентами, являющимися: органами государственной власти, иными государственными органами, органами местного самоуправления, учреждениями, находящимися в их ведении, государственными внебюджетными фондами, государственными корпорациями или организациями, в которых Российская Федерация, субъекты Российской Федерации либо муниципальные образования имеют более 50 процентов акций (долей) в капитале; международными организациями, иностранными государствами или административнотерриториальными единицами иностранных государств, обладающими самостоятельной правоспособностью; эмитентами ценных бумаг, допущенных к организованным торгам, которые раскрывают информацию в соответствии с законодательством Российской Федерации о ценных бумагах. ФИО, дата рождения, место рождения, паспортные данные, регистрация Руководитель _________________________ М.П. “____” ___________ 2013 г. (должность, подпись) Гл. бухгалтер _________________________ ( подпись) Особое внимание новый Закон уделяет клиентам/операциям/сделкам с признаком «Экстремизм/Терроризм». С целью исполнения 134-ФЗ Банк обязан: Применять меры по замораживанию (блокированию) денежных средств или иного имущества незамедлительно, но не позднее одного рабочего дня со дня размещения на официальном сайте Росфинмониторинга: • информации о включении в Перечень экстремистов/террористов, • решения о применении мер по замораживанию (блокированию) денежных средств или иного имущества лиц/организаций, в отношении которых имеются достаточные основания подозревать их причастность к террористической/экстремистской деятельности, но отсутствуют основания для включения в указанный Перечень. Не реже чем один раз в три месяца проверять наличие среди своих клиентов организаций и физических лиц, в отношении которых применены либо должны применяться меры по замораживанию (блокированию) денежных средств или иного имущества, и информировать о результатах такой проверки Росфинмониторинг. Дополнительная информация о практической реализации процедуры замораживания/блокирования будет доведена до сотрудников Банка дополнительно по мере поступления разъяснений Банка России При выявлении факта «Экстремизм/Терроризм»: Банк обязан приостановить соответствующую операцию, за исключением операций по зачислению денежных средств, на два рабочих дня со дня, когда распоряжение клиента о ее осуществлении должно быть выполнено, в случае, если хотя бы одной из сторон является: • организация или физическое лицо, в отношении которых применены меры по замораживанию (блокированию) денежных средств или иного имущества; • юридическое лицо, прямо или косвенно находящееся в собственности или под контролем таких организации или лица; • физическое или юридическое лицо, действующее от имени или по указанию таких организации или лица. При неполучении в течение срока, на который была приостановлена операция, постановления Росфинмониторинга о приостановлении соответствующей операции на дополнительный срок, Банк осуществляет операцию с по распоряжению клиента, если в соответствии с законодательством РФ не принято иное решение, ограничивающее осуществление такой операции. Добавлены права и обязанности Банка по отказу в открытии счетов(вкладов): Банку запрещается: Открывать и вести счета (вклады) на анонимных владельцев, то есть без предоставления открывающим счет (вклад) физическим или юридическим лицом документов, необходимых для его идентификации, а также открывать и вести счета (вклады) на владельцев, использующих вымышленные имена (псевдонимы); Банк обязан: Документально фиксировать и представлять в Росфинмониторинг сведения обо всех случаях отказа по основаниям, указанным в 115- ФЗ, от заключения договоров с клиентами и (или) выполнения распоряжений клиентов о совершении операций, а также обо всех случаях расторжения договоров с клиентами по инициативе Банка в срок не позднее рабочего дня, следующего за днем совершения указанных действий; Клиент обязан: Предоставлять Банку информацию, необходимую для исполнения требований 115-ФЗ, включая информацию о своих выгодоприобретателях и бенефициарных владельцах. Банк вправе: • Отказаться от заключения договора банковского счета (вклада) с физическим или юридическим лицом в соответствии с ПВК в случае наличия подозрений о том, что целью заключения такого договора является совершение операций в целях легализации (отмывания) доходов, полученных преступным путем, или финансирования терроризма; • Расторгнуть договор банковского счета (вклада) с клиентом в случае принятия в течение календарного года двух и более решений об отказе в выполнении распоряжения клиента о совершении операции; • Отказать в выполнении распоряжения клиента о совершении операции (за исключением операций по зачислению денежных средств), по которой не представлены документы, необходимые для фиксирования информации в соответствии со 115-ФЗ, а также в случае, если в результате реализации ПВК в целях ПОД/ФТ у работников Банка возникают подозрения, что операция совершается в целях легализации (отмывания) доходов, полученных преступным путем, или финансирования терроризма. Информация о практической реализации процедуры отказа/расторжения договора будет доведена до сотрудников Банка дополнительно по мере поступления разъяснений Банка России Статья 15.27 Кодекса РФ об административных правонарушениях дополнена пунктами 2.1 - 2.3: 2.1. Неисполнение законодательства в части блокирования (замораживания) денежных средств или иного имущества либо приостановления операции с денежными средствами или иным имуществом – влечет наложение административного штрафа на должностных лиц в размере от тридцати тысяч до сорока тысяч рублей; на юридических лиц - от трехсот тысяч до пятисот тысяч рублей либо административное приостановление деятельности на срок до шестидесяти суток. 2.2. Непредставление в уполномоченный орган сведений о случаях отказа по основаниям, указанным в Федеральном законе от 7 августа 2001 года N 115-ФЗ, от заключения (исполнения) договоров банковского счета (вклада) с клиентами и (или) от проведения операций – влечет наложение административного штрафа на должностных лиц в размере от тридцати тысяч до сорока тысяч рублей; на юридических лиц - от трехсот тысяч до пятисот тысяч рублей либо административное приостановление деятельности на срок до шестидесяти суток. 2.3. Непредставление в уполномоченный орган по его запросу имеющейся у организации, осуществляющей операции с денежными средствами или иным имуществом, информации об операциях клиентов и о бенефициарных владельцах клиентов либо информации о движении средств по счетам (вкладам) своих клиентов - влечет наложение административного штрафа на юридических лиц в размере от трехсот тысяч до пятисот тысяч рублей. Июль 2013