Выбор инструмента фондового рынка для привлечения капитала

реклама

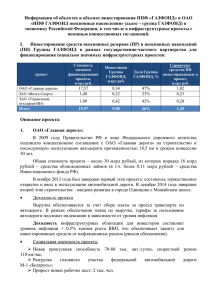

Выбор инструмента фондового рынка для привлечения капитала Создание инвестиционного бренда; Начало мероприятий IR Повышение прозрачности через отчетность по МСФО; Диверсификация базы инвесторов IPO / частное размещение Этап 4 Этап 3 Этап 2 Этап 1 Еврооблигации Кредитные ноты Рублевые облигации ЛЕСТНИЦА ПОВЫШЕНИЯ СТОИМОСТИ КОМПАНИИ Увеличение объемов и сроков долгового финансирования через выпуск еврооблигаций Выполнение требований инвесторов к качеству компании и ее бизнеса; Создание публичного индикатора стоимости бизнеса СТРАТЕГИЯ РАЗВИТИЯ КОМПАНИИ: ДОЛГОВОЕ И АКЦИОНЕРНОЕ ФИНАНСИРОВАНИЕ Акционерное финансирование Долговое финансирование Частное размещение акций Банковское кредитование КОМПАНИЯ Первичное размещение акций (IPO) Инструменты рынка долгового капитала (синдицированные кредиты, облигации, еврооблигации, CLN) ВОЗМОЖНОСТИ ДОЛГОВОГО ФИНАНСИРОВАНИЯ НА 1-3 ГОДА ДОЛГОВОЕ ФИНАНСИРОВАНИЕ НА 1-3 ГОДА ВЫПУСК EUROBONDS ВЫПУСК ECP ............. ВЫПУСК РУБЛЕВЫХ ОБЛИГАЦИЙ ВЫПУСК БИРЖЕВЫХ ОБЛИГАЦИЙ ............. ВОЗМОЖНОСТИ UFS ЗА СЧЕТ СОБСТВЕННЫХ СРЕДСТВ, СРЕДСТВ ФОНДОВ И СРЕДСТВ КЛИЕНТОВ Гарантия размещения за счет выпуска «под себя» Бридж-финансирование с использованием транша ECP Выпуск в нужной валюте: EUR, USD, RUB и др. Механизмы создания ликвидности займа Переупаковка инструментов для торговли на рынках других стран Дополнительное обеспечение: секьюритизация платежей, др. Предоставление возможности РЕПО инвесторам Структурирование займа (сроки, амортизация, ставки), наиболее интересного для инвесторов в наст. время Активная поддержка вторичных торгов ВЫПУСК CLN / ЕВРООБЛИГАЦИЙ КРЕДИТНЫЕ НОТЫ (CLN) CLN обеспечивают средний уровень публичности и умеренный уровень ликвидности; Организация процесса выпуска CLN занимает от 4 до 6 недель; Стоимость выпуска CLN существенно ниже стоимости выпуска еврооблигаций с точки зрения накладных расходов; CLN могут номинироваться как в рублях, так и в иностранной валюте. ЕВРООБЛИГАЦИИ Еврооблигации являются оптимальным инструментом для крупных компаний и обеспечивают высокий уровень публичности; Срок организации выпуска еврооблигаций может составлять от 8 до 12 недель; Выпуск еврооблигаций сопряжен с существенными затратами и требует наличия аудированной отчетности по МСФО и международного кредитного рейтинга. ВЫПУСК КРЕДИТНЫХ НОТ / ЕВРООБЛИГАЦИЙ Инструмент Кредитные ноты Еврооблигации Объем выпуска $50-$150 млн. $150-$1500 млн. Срок подготовки 4-6 недель 8-12 недель Срок обращения 1-3 года 2-5 лет Не обязательно Необходим рейтинг одного агентства Рейтинг Инвесторы Коммерческие банки, хедж-фонды, инвесткомпании Пенсионные фонды, страховые и управляющие компании, коммерческие и центральные банки Вторичный рынок Невысокая ликвидность, но зависит от активности организатора и эмитента Активный вторичный рынок Механизм выпуска Использование структуры SPV Создание выпускающего SPV Стандартная документация, информационный меморандум, раскрытие информации исходя из требований листинга биржи (если котируется) Проспект, аудиторское комфортное письмо, раскрытие информации исходя из требований листинга биржи Желательно наличие МСФО Требуется отчетность по МСФО Невысокий Высокий Документация Аудит Уровень раскрытия информации ВЫПУСК РУБЛЕВЫХ ОБЛИГАЦИЙ Выпуск рублевых облигаций - эффективный способ привлечения значительных средств на рынке публичного долга и формирования публичной кредитной истории. Улучшение структуры долга и наличие публичной кредитной истории создают предпосылки для роста капитализации компании. Преимущества выпуска рублевых облигаций: Рублевые облигации позволяют привлекать средства на длительный срок, одновременно предоставляя возможности управления долгом за счет использования оферт; Рублевые облигации обеспечивают публичность компании-эмитента, что формирует инвестиционный бренд компании; Рублевые облигации позволяют диверсифицировать базу кредиторов; Рублевые облигации позволяют определить справедливую стоимость кредитного риска компании; При выпуске рублевых облигаций не требуется обеспечение; Рублевые облигации являются наиболее недорогим, с точки зрения накладных расходов, инструментом. ОСНОВНЫЕ ЭТАПЫ ОРГАНИЗАЦИИ РАЗМЕЩЕНИЯ ВЫПУСКА РУБЛЕВЫХ ОБЛИГАЦИЙ ПОДГОТОВКА РАЗМЕЩЕНИЯ Определение оптимальных для эмитента параметров выпуска; Юридическая, функциональная оптимизация если необходимо (создание SPV, аудит, др.); Подготовка эмиссионных документов. ПОДДЕРЖКА ВТОРИЧНОГО РЫНКА ОРГАНИЗАЦИЯ РАЗМЕЩЕНИЯ Подготовка маркетинговых материалов (информационный меморандум, desknote); Маркетинг выпуска: рассылка, презентация, встречи с аналитиками и инвесторами; Формирование синдиката; Размещение облигаций. Поддержание двусторонних котировок на вторичном рынке; Регулярное аналитическое покрытие. ПРИМЕРНЫЙ ГРАФИК РАБОТ ПО ПОДГОТОВКЕ РАЗМЕЩЕНИЯ ВЫПУСКА РУБЛЕВЫХ ОБЛИГАЦИЙ События / Недели Определение структуры выпуска, основных участников Подготовка эмиссионных документов Принятие внутрикорпоративных решений уполномоченным органом эмитента Регистрация выпуска в ФСФР / ЦБ РФ Подготовка маркетинговых материалов Маркетинг выпуска: проведение презентации, переговоры с инвесторами и т.д. Размещение Начало вторичного обращения 1 2 3 4 5 6 7 8 9 10 11 … 14 ЧАСТНОЕ РАЗМЕЩЕНИЕ АКЦИЙ Частное размещение акций – продажа или выпуск пакета акций для избранной группы инвесторов. Частное размещение эффективно при необходимости привлечения капитала для перехода на следующий уровень развития бизнеса и интересно компаниям, которые пока недостаточно крупны для IPO. Преимущества частного размещения акций: Не меняется величина долга; Частное размещение является эффективным способом привлечения внимания инвесторов и расценивается как шаг к IPO; Компания в значительной степени сама определяет условия размещения: состав участников, количество и цена акции; Частное размещение позволяет получить оценку стоимости бизнеса в преддверии дальнейшего выхода на публичные рынки; Необходимые при проведении частного размещения мероприятия повышают прозрачность и стандарты корпоративного управления компании; Частное размещение позволяет повысить капитализацию компании за счет привлечения финансирования и доступа к технологиям и ресурсам инвестора. ОСНОВНЫЕ ЭТАПЫ ОРГАНИЗАЦИИ ЧАСТНОГО РАЗМЕЩЕНИЯ АКЦИЙ Оценка бизнеса Оценка рыночной стоимости бизнеса. Подготовка информационных материалов Поиск инвесторов Подготовка информационного Меморандума; Подготовка инвестиционного резюме; Составление предварительного списка инвесторов. Рассылка информационных материалов; Получение заявок от инвесторов; Переговоры с инвесторами. Анализ компании инвестором Запрос и предоставление дополнительной информации; Подготовка Due Diligence; Проведение Due Diligence. Заключение сделки Анализ предложений; Выбор лучшего предложения; Переговоры с инвестором; Подготовка документации; Закрытие сделки, платежи. Процесс организации частного размещения акций может занять до 6 месяцев. ПЕРВИЧНОЕ ПУБЛИЧНОЕ РАЗМЕЩЕНИЕ АКЦИЙ (IPO) IPO – первоначальное публичное предложение акций – первый выпуск компанией своих акций на рынок для привлечения дополнительного капитала (в отличии от размещения акций среди существующих акционеров или ограниченного круга сторонних инвесторов). Преимущества Привлечение долгосрочного капитала; Не меняется величина долга; Снижение стоимости будущего финансирования; Формирование ликвидного рынка акций; Повышение инвестиционной привлекательности; Диверсификация инвестиционного портфеля акционеров; Улучшение имиджа и корпоративной культуры; Возможность оплаты акциями сделок M&A. Недостатки Необходимость полного раскрытия информации о бизнесе и владельцах; Составление и предоставление регулярных отчетов и финансовой отчетности в соответствии с требованиями бирж; Высокие расходы при проведении IPO (5%-7% от объема размещения); Рост текущих административных расходов вследствие роста числа акционеров; Давление со стороны акционеров, не участвующих в управлении компанией. ОСНОВНЫЕ ЭТАПЫ ПРОВЕДЕНИЯ IPO: 1. Предварительный анализ и планирование IPO; 2. Проведение мероприятий по повышению инвестиционной привлекательности, формулирование общей стратегии развития; 3. Due diligence; 4. Анализ результатов Due diligence, подготовка информационного меморандума; 5. Pre-marketing и Roadshow; 6. Формирование размещение. книги заявок, определение цены отсечения, ВЫБОР БИРЖИ ДЛЯ IPO Россия Большой потенциал рынка; Менее жесткие процедуры выхода на рынок и требования к раскрытию информации; Проведение размещения в более короткие сроки и с меньшими затратами; Требование о прохождении листинга в России перед выпуском ADR/GDR. Нью-Йорк, Лондон, Гонконг, др. Более широкий круг инвесторов (как частных, так и институциональных); Большая открытость перед инвесторами, обусловленная как требованиями бирж, так и сложившейся корпоративной культурой; Рост узнаваемости бренда и улучшение международной репутации (среди инвесторов и потребителей продукции). ДОПОЛНИТЕЛЬНЫЕ ИНВЕСТИЦИОННЫЕ ВОЗМОЖНОСТИ: 1. CASH-FLOW MANAGEMENT ПО ВРЕМЕННО СВОБОДНОЙ ЛИКВИДНОСТИ 2. CASH-FLOW MANAGEMENT ПО БУМАГАМ 3. ПЕРЕУПАКОВКА ИНСТРУМЕНТОВ ДЛЯ ТОРГОВЛИ НА РЫНКАХ ДРУГИХ СТРАН 1. CASH-FLOW MANAGEMENT ПО ВРЕМЕННО СВОБОДНОЙ ЛИКВИДНОСТИ Для примера рассмотрим индикативный выпуск объемом $100 млн. и ставкой 8% CLN $100 млн. Yield 8% годовых Необходимая компании сумма сейчас - $80 млн. Временно свободная ликвидность на 6 мес. - $20 млн. Размещение временно свободной ликвидности на 6 мес. $20 млн. (полученных под 8% годовых) Формирование портфеля бр. обсл. Доверительное управление Фонды UFS Целевая доходность >8% годовых Целевая доходность >8% годовых Целевая доходность >8% годовых Консервативный вариант – евробонды – доходность 11% Консервативный вариант – евробонды – доходность 14% Консервативный вариант – евробонды – доходность 25% 2. CASH-FLOW MANAGEMENT ПО БУМАГАМ CLN $100 млн. Yield 8% годовых Первичное размещение - $100 млн. Выкуплено (по оферте, др. способом) - $20 млн. -Перевод на счет бумаг - РЕПО по бумагам $20 млн. (дисконт – 25%, ставка (max) 6%) Временно свободный cash $15 млн. (полученных под 6%) Формирование портфеля бр. обсл. Доверительное управление Фонды UFS Целевая доходность >6% годовых Целевая доходность >6% годовых Целевая доходность >6% годовых Консервативный вариант – евробонды – доходность 11% Консервативный вариант – евробонды – доходность 14% Консервативный вариант – евробонды – доходность 25% ИНВЕСТИЦИОННЫЕ ВОЗМОЖНОСТИ ФОНДОВ UFS IC СЕМЕЙСТВО ФОНДОВ UFS IC Название фонда Инструменты инвестирования Ограничения по инвестированию Результаты работы с 1 января 2009 года «Лев Толстой-I» Еврооблигации Эмитенты с кредитным рейтингом не ниже "BBB-" 155% «Лев Толстой-II» Локальные рублевые облигации Эмитенты с кредитным рейтингом не ниже "BBB-" Еврооблигации «Пушкин» Акции (до 30%) «Лермонтов» Еврооблигации Еврооблигации «Есенин» Акции (до 30%) 150% Эмитенты с кредитным рейтингом не ниже "BBB-" 192% Эмитенты с кредитным рейтингом не ниже "BB" 181% Эмитенты с кредитным рейтингом не ниже "BB" 223% ФОНД «ЛЕВ ТОЛСТОЙ» СТРАТЕГИЯ ФОНДА Базовой валютой фонда является американский доллар (до 100%); Фонд является мультивалютным и позволяет инвестировать в бумаги, номинированные в Евро (до 30%); Стратегия фонда позволяет инвестировать только в суверенные, муниципальные и корпоративные еврооблигации российских эмитентов с кредитным рейтингом не ниже “BBB-” от любого из основных рейтинговых агентств (S&P, Moody’s, Fitch); Дюрация портфеля не должна превышать 5 лет; Основой для принятия решений является глубокий фундаментальный анализ в совокупности с техническим анализом. СТРУКТУРА ФОНДА Стратегия фонда позволяет инвестировать до 10% активов фонда в один выпуск эмитента. При этом запрещается инвестировать в более 10% от всей эмиссии. Стратегия фонда запрещает инвестировать больше 30% от активов фонда в выпуски одного эмитента; По правилам фонда, средства могут быть инвестированы в разное время в следующей пропорции: - До 100% в Еврооблигации; - До 10% в «кэш»; ГРАФИК СТОИМОСТИ ПОРТФЕЛЯ 170.00% portfolio 160.00% 150.00% 140.00% 130.00% 120.00% 110.00% 100.00% 90.00% russia-30 UFS Finance Депозит VP Bank Нота с рейтингом А- UFS Fund VP Note Так как банк VP имеет кредитный рейтинг «A-» фонды могут покупать ноты этого банка. Схема в основе ноты. 1. UFS кладет депозит в VP банк; 2. Банк в свою очередь выписывает Ноту номиналом $10 млн.; 3. Данная нота приобретается фондом и лежит в портфеле фонда. 4. Эта нота выполняет функцию CDS то есть в случае дефолта некоторых выпусков облигаций (или облигации) VP банк перечисляет по этой ноте номинал ($10 млн.), но в замен получает дефолтнувшие бумаги по номинальной стоимости $10 млн. 5. Так как эта нота будет обеспечена депозитом UFS, то деньги с депозита в случае исполнения ноты перейдут в пользу VP банка а дефолтные облигации перейдут UFS. Никаких процентных и промежуточных выплат данная нота не предполагает. 3. ПЕРЕУПАКОВКА ИНСТРУМЕНТОВ ДЛЯ ТОРГОВЛИ НА РЫНКАХ ДРУГИХ СТРАН Покупка рублевых облигаций на ММВБ Cтруктурирование CLN Инвесторы: ... США Швейцария Организатор UFS SPV North Star B.V. Газпромнефть Bonds Выплата купона по рублевым облигациям Газпромнефти Trustee TMF Англия Сингапур Депозитарий Euroclear / Clearstream Платежный агент Citi Выплата купона по CLN North Star СПАСИБО ЗА ВНИМАНИЕ!