одна

реклама

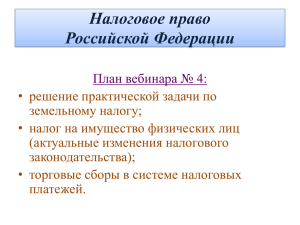

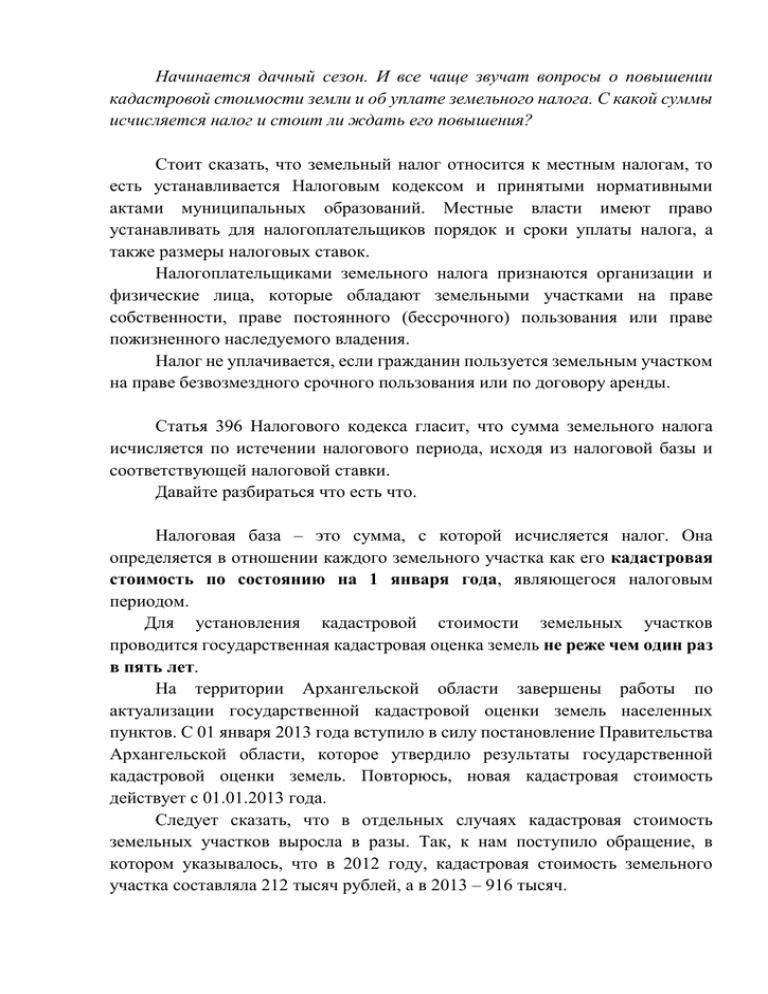

Начинается дачный сезон. И все чаще звучат вопросы о повышении кадастровой стоимости земли и об уплате земельного налога. С какой суммы исчисляется налог и стоит ли ждать его повышения? Стоит сказать, что земельный налог относится к местным налогам, то есть устанавливается Налоговым кодексом и принятыми нормативными актами муниципальных образований. Местные власти имеют право устанавливать для налогоплательщиков порядок и сроки уплаты налога, а также размеры налоговых ставок. Налогоплательщиками земельного налога признаются организации и физические лица, которые обладают земельными участками на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения. Налог не уплачивается, если гражданин пользуется земельным участком на праве безвозмездного срочного пользования или по договору аренды. Статья 396 Налогового кодекса гласит, что сумма земельного налога исчисляется по истечении налогового периода, исходя из налоговой базы и соответствующей налоговой ставки. Давайте разбираться что есть что. Налоговая база – это сумма, с которой исчисляется налог. Она определяется в отношении каждого земельного участка как его кадастровая стоимость по состоянию на 1 января года, являющегося налоговым периодом. Для установления кадастровой стоимости земельных участков проводится государственная кадастровая оценка земель не реже чем один раз в пять лет. На территории Архангельской области завершены работы по актуализации государственной кадастровой оценки земель населенных пунктов. С 01 января 2013 года вступило в силу постановление Правительства Архангельской области, которое утвердило результаты государственной кадастровой оценки земель. Повторюсь, новая кадастровая стоимость действует с 01.01.2013 года. Следует сказать, что в отдельных случаях кадастровая стоимость земельных участков выросла в разы. Так, к нам поступило обращение, в котором указывалось, что в 2012 году, кадастровая стоимость земельного участка составляла 212 тысяч рублей, а в 2013 – 916 тысяч. Узнать кадастровую стоимость можно на сайте Управления Федеральной службы государственной регистрации кадастра и картографии по Архангельской области и Ненецкому автономному округу, либо в уведомлении об уплате налога, которое будет направлено налоговым органом. В силу статьи 393 Налогового кодекса налоговым периодом признается календарный год. Таким образом, в 2014 году граждане будут оплачивать земельный налог за 2013 год (налоговый период). И расчет земельного налога за 2013 год будет производится на основании новой кадастровой стоимости земельного участка. А какая ставка земельного налога? Налоговые ставки устанавливаются представительными органами муниципальных образований и не могут превышать: 1) 0,3 процента в отношении земельных участков: отнесенных к землям сельскохозяйственного назначения; занятых жилищным фондом и объектами инженерной инфраструктуры ЖКХ или приобретенных для жилищного строительства; приобретенных (предоставленных) для личного подсобного хозяйства, садоводства, огородничества или животноводства, а также дачного хозяйства; 2) 1,5 процента в отношении прочих земельных участков. Повторю, что это максимальные размеры ставок. Местные власти могут устанавливать дифференцированные налоговые ставки для различных категорий земель, а также снижать размеры ставок налога. Таким образом, в 2014 году произойдет увеличение суммы налога не за счет повышения налоговой ставки, а за счет переоценки кадастровой стоимости земли? Да, совершенно верно. Именно повышение кадастровой стоимости земли окажет влияние на увеличение земельного налога, подлежащего уплате. А предусмотрены ли законодательством льготы по уплате земельного налога? Льготы конечно есть, они предусмотрены статьей 391 Налогового кодекса. Так, инвалиды I группы, а также лица, имеющих II группу инвалидности, установленную до 1 января 2004 года; инвалиды с детства; ветераны и инвалиды Великой Отечественной войны, а также ветераны и инвалиды боевых действий; Герои Советского Союза, Герои Российской Федерации, полные кавалеры ордена Славы; инвалиды и другие пострадавшие от лучевого воздействия в результате Чернобыльской аварии и других аварий; граждане, принимавшие в составе подразделений особого риска непосредственное участие в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах; а также получившие или перенесшие лучевую болезнь или ставшие инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику имеют право на льготу по земельному налогу. Льгота выражается в уменьшении налоговой базы на 10000 рублей. При этом льгота предоставляется на основании документов, которые предоставляются налогоплательщиком в налоговый орган по месту нахождения земельного участка. Стоит обратить внимание, что органами местного самоуправления могут устанавливаться дополнительные налоговые льготы. Например, некоторые муниципальные образования предоставляют льготу в размере 100% отдельным категориям граждан (инвалидам). Любой налогоплательщик может получить информацию о наличии дополнительных льгот на сайте Федеральной Налоговой Службы либо в органах местного самоуправления по месту нахождения земельного участка. Предусмотрены ли законом освобождены от уплаты налога? категории граждан, которые Да, в силу статьи 395 Налогового кодекса освобождаются от уплаты земельного налога физические лица, относящиеся к коренным малочисленным народам Севера, Сибири и Дальнего Востока Российской Федерации, а также общины таких народов - в отношении земельных участков, используемых для сохранения и развития их традиционного образа жизни, хозяйствования и промыслов.