Роль систематических факторов спрэда доходности на

реклама

Роль систематических факторов спрэда доходности на быстрорастущих рынках

корпоративных облигаций (пример России).

Аннотация.

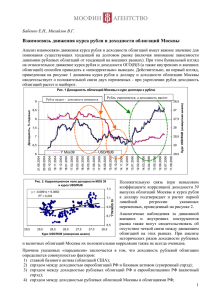

Рассматриваемая проблема. Исследование детерминант спрэда доходности на

быстрорастущих рынках корпоративных облигаций получило большую популярность как

благодаря бурному росту объема (в 13 раз за последние 10 лет, по данным Банка

Международных Расчетов), так и наличию нерешенных научных вопросов. Одним из них

является особое значение систематического риска в объяснении динамики спрэда

доходности, и в частности: чем обусловлен и как можно объяснить наличие данного

систематического риска на рынках облигаций быстрорастущих стран.

Одной из первых работ в данном роде является статья (Коллин-Дафреснэ и др.,

2001), где исследуется рынок США. На быстрорастущих рынках наличие этого фактора не

только подтверждается, но имеет особенности. Так доходность по государственным

облигациям не является безрисковой, что генерирует дополнительные факторы спрэда

доходности и риска дефолта. А сильная зависимость быстрорастущих рынков от мировых

сырьевых рынков и международных потоков капитала позволяет обосновать значимость

валютного курса как одного из важнейших систематических факторов.

Авторы (Гилшэр, Носбуш, 2009) отмечают важность условий внешней торговли для

спрэда на быстрорастущих рынках (как уровень, так и волатильность), а также

глобальных факторов. Эффективной заменой показателя таких условий является

валютный курс и его волатильность. Влияние курса на ставки и спрэд изучается многими

исследователями (Дэликорас, Диттмар, Ли, 2014), (Хуи Ч.Х., Ло Ч.Ф., 2002), (Роча,

Франциско, 2004), (Берарди, Сираоло, Трова, 2004) как с макроэкономической

(систематический фактор), так и микроэкономической точки зрения (специфический

фактор, влияющий на характеристики компании). Стабильный курс стимулирует

экономический рост посредством наилучшего распределения капитала в условиях низких

транзакционных издержек: заемщики в высокодоходных экономиках со стабильным

курсом выигрывают от притока капитала, снижающего ставки. Волатильный курс

повышает риски обесценения валюты, так что приток капитала в страну с высокой

доходностью уменьшается, ставки остаются высокими.

Исследователи также отмечают важность глобальных факторов, прежде всего,

волатильности индекса S&P500 (VIX), см. (Калво и др., 1993), (Эйшингрин, Моди, 2000),

(Калво, 2002), (Геррера, Пэрри, 2002), (Грандэс, 2003), (Диаз, Вейгель, Геммил, 2006),

(Лонгстаф и др., 2007), (Пан, Синглтон, 2008). Авторы (Гилшэр, Носбуш, 2009) отмечают,

что такие факторы более значимы при тестировании данных с высокой частотой, из-за

краткосрочных эффектов изменения ликвидности и неопределенности на мировых

рынках,

в

то

время

макроэкономические

как

факторы

в

долгосрочной

более

значимы.

перспективе

Т.о.,

фундаментальные

предложена

интерпретация

систематического риска через влияние глобальных и макроэкономических показателей:

Глобальное неприятие риска

Волатильность

валютного курса

Риск дефолта

Приток иностранных

инвестиций

Спрэд доходности

на быстрорастущих рынках облигаций

Подход (модель и методология). Настоящее исследование базируется на рыночной

редуцированной модели кредитного риска (Даффи, Синглтон, 1999) для выявления

структуры спрэда доходности и вероятности дефолта, а также обычного регрессионного

анализа для выявления статистической зависимости элементов спрэда от внешних

факторов. Отметим, что структурные модели обычно не позволяют обосновать факторы

спрэда, которые были бы существенно значимыми при описании его динамики (КоллинДафреснэ и др., 2001), (Грандэс, Питер, 2007).

Цена безрисковой облигации задается уравнением:

T

P(t, T, 0) = EtQ {exp [− ∫t ru du]},

(1)

где P(t,T,0) – цена бескупонной безрисковой облигации в момент t с погашением в

момент T, EtQ – ожидание, ru – процентная ставка.

Классическая модель временной структуры процентных ставок представлена в

работе (Кокс, Ингерсолл, Росс, 1985). В модели Даффи-Синглтон используется версия

(Пирсон, Сан, 1994):

rt = αr + s1,t + s2,t ,

(2)

где rt – процентная ставка в момент t, αr – постоянный коэффициент, s1,t и s2,t –

стохастические процессы, описываемые динамикой:

dsi,t = k i (θi − si,t )dt + σi √si,t dZi,t , dZ1,t , dZ2,t – независимы.

(3)

Цена корпоративной облигации учитывает еще вероятность дефолта и норму

возмещения:

T

Vj (t, T, 0,0) = EtQ {exp [− ∫t (ru + Lhj,u )du]},

где hj,u – интенсивность дефолта, (1 – L) – норма возмещения.

(4)

Спецификация процесса hj,t предложена в работе (Даффи, 1999): однофакторный

стохастический процесс и два члена, коррелирующих с безрисковой ставкой:

Lhj,t = α∗j + h∗j,t + β1,j s1,t + β2,j s2,t,

(5)

где dh∗j,t = (k j θj − (k j + λj )h∗j,t )dt + σj √h∗j,t dẐj,t .

(6)

Включение в модель волатильности курса приводит к следующему выражению для

спрэда доходности:

Lhj,t = α∗j + h∗j,t + β1,j s1,t + β2,j s2,t + βv,j vt ,

где vt – волатильность валютного курса.

Оценка

параметров

модели

(7)

осуществляется

методом

квази-максимального

правдоподобия с помощью фильтра Калмана. Выборка состоит из 15 облигаций

федерального займа (ОФЗ) и 20 корпоративных. Используются только облигации с

количеством наблюдений более 250. Исключены облигации финансовых организаций. Все

облигации с фиксированным полугодовым купоном, с погашением в конце срока

обращения, без опционов. Также из выборки исключены облигации с низкой

ликвидностью (доля торговых дней с ненулевым изменением цены) – менее 75%.

Основные результаты и новизна. Сравнение результатов анализа с данными по

развитым рынкам, в том числе за счет включения волатильности курса, позволяет

сформулировать ряд выводов. Рынок российских облигаций отличается высокой

волатильностью, вероятны устойчивые тренды. Динамика «чистого» риска дефолта (за

вычетом эффекта волатильности курса) в большей степени объясняется постоянными /

фундаментальными факторами. Рынок «оценивает» риск дефолта плавно: периоды

высокой вероятности дефолта постепенно сменяются периодами низкой вероятности.

Коэффициент при долгосрочной доходности β2,j положительный: высокие ставки

снижают доступность финансирования, что сдерживает рост компаний и расширяют

спрэд. Увеличение наклона кривой доходности β1,j происходит вместе с сокращением

спрэда: если доступно недорогое финансирование, но можно рассчитывать на рост

доходности активов в будущем, вероятность дефолта снижается и спрэд сокращается.

При переменной волатильности βvol,j коэффициент положительный, то есть с ростом

волатильности растет и спрэд. Риск дефолта меньше в модели с валютным риском:

происходит

разделение

на

«чистую»

и

дополнительную

вероятность

дефолта

(волатильность курса повышает риск дефолта и спрэд доходности). Важное значение

волатильности курса в обеспечении экономического роста и особое место в

формировании спрэда подчеркивает ее систематический характер.

Включение в модель переменной волатильности курса приводит к уменьшению

среднеквадратических ошибок оценки и позволяет сформулировать более развернутую

интерпретацию модели. Волатильность курса влияет на спрэд через риск дефолта: ее рост

повышает риск дефолта и расширяет спрэд. Это значит, что непредсказуемая монетарная

политика

сопровождается

негативным

воздействием

на

бизнес,

т.к.

стоимость

заимствования растет. При этом, наибольший удар принимают предприятия не связанные

с государством. Т.о., результаты настоящего исследования будут полезны регулятору при

проведении монетарной политики, особенно в России и других быстрорастущих странах.

Мера глобального неприятия риска имеет положительный знак, коэффициенты

статистически значимы, а в целом двухфакторная модель объясняет до 47% шоков спрэда.

Наибольший вес имеет волатильность курса, что объясняется её более «точечным»

влиянием на рынок. Чем выше степень неприятия риска и волатильность валютного курса,

тем меньше вложений в рискованные быстрорастущие рынки, а спрэды расширяются. При

этом, (Collin-Dufresne et al., 2001) отмечают, что влияние VIX ассиметрично: рост

оказывает сильное влияние на расширение спрэда, а снижение – нет.

Научная новизна и вклад в тематику исследования состоит в определении

двойственности влияния валютного курса на спрэд: он является и специфическим, и

систематическим фактором. Включение его в редуцированную модель позволяет

получить более полное представление о поведении риска дефолта и спрэда доходности.

Существенная зависимость динамики спрэда от общего уровня неприятия риска – индекса

VIX – ранее находила отражение в литературе, однако, в комбинации с волатильностью

валютного курса она позволила сформировать лаконичную интерпретацию источника

систематического риска и его трансмиссионный механизм на быстрорастущих рынках.

Результаты исследования согласуются с предыдущими работами в данном

направлении. При этом, акцентируется внимание на шоках волатильности, как ключевых

детерминантах спрэда доходности в секторе быстрорастущих рынков облигаций. Ранее

эта взаимосвязь находила в литературе лишь эпизодическое отражение и не отмечалась

фундаментальная зависимость спрэда от шоков волатильности систематического и

глобального характера. Дальнейшее изучение в данном направлении должно быть

продолжено. С одной стороны, это позволит инвесторам более точечно выявлять

ключевые риски быстрорастущих рынков, а с другой – поможет регуляторам эффективней

справляться с основными внешними шоками и совершенствовать свою политику для

повышения устойчивости быстрорастущих рынков облигаций.