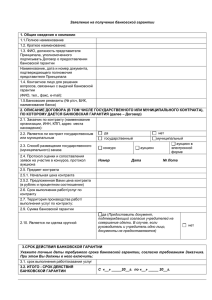

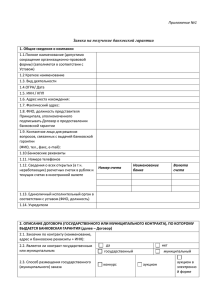

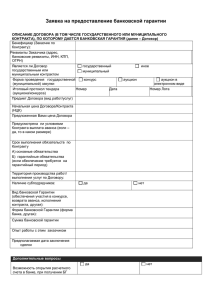

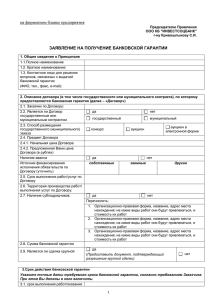

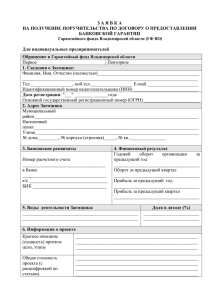

Типовая форма Рамочного соглашения с Банком

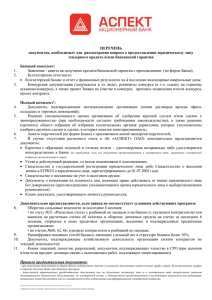

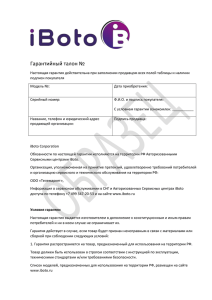

реклама