ОТКРЫТОЕ АКЦИОНЕРНОЕ ОБЩЕСТВО "ДАЛЬНЕВОСТОЧНАЯ ГЕНЕРИРУЮЩАЯ КОМПАНИЯ" _______________________________________________________________________

реклама

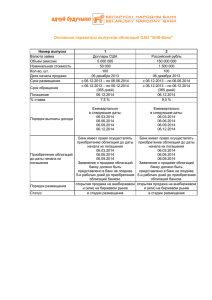

ОТКРЫТОЕ АКЦИОНЕРНОЕ ОБЩЕСТВО "ДАЛЬНЕВОСТОЧНАЯ ГЕНЕРИРУЮЩАЯ КОМПАНИЯ" _______________________________________________________________________ Россия, 680000, г. Хабаровск, ул. Фрунзе, 49, тел. 30-49-14, факс 21-30-87 27 июня 2007 года состоялось заседание Совета директоров ОАО «Дальневосточная генерирующая компания» (протокол № 1 от 02.07.07г.) На заседании были рассмотрены вопросы и приняты следующие решения: 1.Об избрании Председателя Совета директоров Общества. Принятое решение: Избрать Председательствующим на заседаниях Совета директоров ОАО «ДГК» Оруджева Эльдара Валерьевича до момента избрания Председателя Совета директоров ОАО «ДГК» в установленном порядке. 2.Об избрании заместителя Председателя Совета директоров Общества. Принятое решение: Избрать заместителем Председателя Совета директоров Общества Шацкого Павла Олеговича. 3.Об избрании секретаря Совета директоров Общества. Принятое решение: Избрать секретарем Совета директоров Общества Ерошенко Елену Алексеевну. 4.О размещении ОАО «Дальневосточная генерирующая компания» облигаций. Принятое решение: Разместить процентные документарные неконвертируемые облигации на предъявителя серии 01 с обязательным централизованным хранением в количестве 5 000 000 (пять миллионов) штук номинальной стоимостью 1 000 (одна тысяча) рублей каждая (далее именуемые – «Облигации»), общей номинальной стоимостью 5 000 000 000 (пять миллиардов) рублей со следующими основными параметрами выпуска: Общий объем выпуска по номинальной стоимости: 5 000 000 000 (пять миллиардов) рублей. Количество Облигаций: 5 000 000 (пять миллионов) штук. Номинальная стоимость каждой Облигации: 1 000 (одна тысяча) рублей. Способ размещения: открытая подписка. Цена размещения Облигаций: 1 000 (одна тысяча) рублей (100% от номинальной стоимости Облигаций). Предусмотрено обязательное централизованное хранение Облигаций выпуска в Некоммерческом партнерстве «Национальный депозитарный центр». Начиная со второго дня размещения Облигаций покупателю также уплачивают накопленный купонный доход (НКД), рассчитываемый по следующей формуле: НКД = Nom * C * ((T – T0) / 365)/ 100%, где НКД – накопленный купонный доход, руб. Nom – номинальная стоимость одной Облигации, руб.; С – размер процентной ставки первого купона, проценты годовых; T – текущая дата; T0 – дата начала размещения Облигаций. Процентная ставка по первому купону определяется путем проведения (с учетом подаваемых заявок) конкурса на Бирже среди потенциальных покупателей Облигаций в дату начала размещения Облигаций. Единоличный исполнительный орган Эмитента, исходя из общего объема поданных заявок и указанных в них процентных ставок первого купона, принимает решение о величине процентной ставки по первому купону Форма оплаты ценных бумаг: оплата Облигаций производится в денежной форме в валюте Российской Федерации в безналичном порядке. Срок погашения Облигаций: 1 820-й (одна тысяча восьмисот двадцатый) день с даты начала размещения. Погашение Облигаций осуществляется в безналичной форме денежными средствами в рублях РФ платежным агентом (ОАО КИТ Финанс Инвестиционный банк) по поручению и за счет Эмитента. Если дата погашения Облигаций приходится на выходной день – независимо от того, будет ли это государственный выходной день или выходной день для расчетных операций, – то выплата надлежащей суммы производится в первый рабочий день, следующий за выходным. Владелец Облигации не имеет права требовать начисления процентов или какой-либо иной компенсации за такую задержку в платеже. В дату погашения Облигаций платежный агент перечисляет необходимые денежные средства на счета лиц, уполномоченных на получение сумм погашения по Облигациям. В случае, если одно лицо уполномочено на получение сумм погашения по Облигациям со стороны нескольких владельцев Облигаций, то такому лицу перечисляется общая сумма без разбивки по каждому владельцу Облигаций. В случае если Облигации будут включены в котировальный список «В», их владельцы приобретут право предъявить их к досрочному погашению по требованию их владельцев в случае делистинга этих облигаций на всех фондовых биржах, включивших эти облигации в котировальные списки. Досрочное погашение Облигаций по усмотрению Эмитента не предусмотрено. Расходы, связанные с внесением приходных записей о зачислении размещенных Облигаций на счета депо их первых владельцев (приобретателей), несут владельцы (приобретатели) Облигаций. Выпуск Облигаций обеспечивается поручительством со стороны – Общество с ограниченной ответственностью «Спецпроект». 5.Об утверждении Проспекта ценных бумаг и Решения о выпуске ценных бумаг. Принятое решение: Утвердить Проспект ценных бумаг и Решение о выпуске ценных бумаг.