АНАЛИЗ ДОХОДОВ КОММЕРЧЕСКОГО БАНКА © Ким К.Р

advertisement

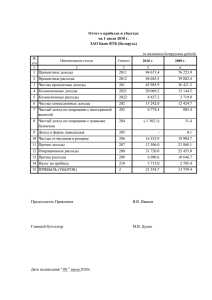

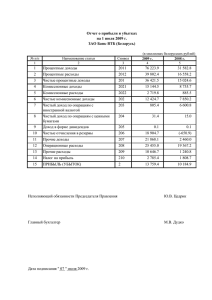

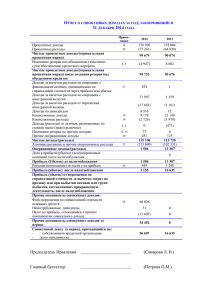

116 ПРОБЛЕМЫ СОВРЕМЕННОЙ ЭКОНОМИКИ Рассмотрим пессимистический прогноз по укрупненным статьям расходов бюджета РФ, который с точки зрения сбалансированности бюджета означает его увеличение на 25 %. Считаем, что структура по статьям остается постоянной на уровне 2014 г. Таблица 7 Пессимистический прогноз динамики статей расходов федерального бюджета РФ за 2015-2017 гг., млрд. руб. Годы Расходы, всего Социальная политика Национальная экономика Национальная оборона Национальная безопасность и правоохранительная деятельность Общегосударственные вопросы Прочие расходы 2015 20043,06 4665,804 4139,407 3350,421 2819,43 1263,216 3804,784 2016 21560,35 5019,012 4452,766 3604,053 3032,865 1358,843 4092,812 2017 23077,64 5372,219 4766,125 3857,684 3246,299 1454,47 4380,839 Таким образом, для прогноза динамики статей расходов федерального бюджета РФ на 2015-2017 гг. была выбрана линейная регрессионная модель. С точки зрения оценки бюджета и его сбалансированности оптимистический прогноз для расходов бюджета будет означать их уменьшение на 25 %, пессимистический прогноз для расходов бюджета будет означать их рост на 25 %. Для того чтобы определить условия для таких величин расходов бюджета, необходимо более глубокое исследование предпосылок создания соответствующей ситуации. Список литературы: 1. Федеральный закон от 03.12.2012 № 216 ФЗ «О федеральном бюджете на 2013 год и на плановый период 2014 и 2015 годов» (03 декабря 2012 г.). 2. Федеральный закон от 02.12.2013 N 349-ФЗ (ред. от 26.12.2014) «О федеральном бюджете на 2014 год и на плановый период 2015 и 2016 годов» (02 декабря 2013 г.). 3. Министерство финансов Российской Федерации [Электронный ресурс]. – Режим доступа: http://www.minfin.ru. АНАЛИЗ ДОХОДОВ КОММЕРЧЕСКОГО БАНКА © Ким К.Р., Рубинштейн Е.Д. Дальневосточный федеральный университет, г. Владивосток В статье анализируются процентные и непроцентные доходы коммерческого банка, приводятся результаты расчетов средних ставок при Студент, бакалавр экономики. Доцент кафедры Финансов и кредита, кандидат экономических наук, доцент. Финансовое управление развитием экономических систем 117 влечения и размещения ресурсов, а также анализируется доходность отдельных статей активов. Ключевые слова: прибыль коммерческого банка, доходы банка, активы банка, средняя ставка привлечения ресурсов, средняя ставка размещения денежных средств. Так как банк является коммерческой организацией, целью его деятельности является получение максимальной прибыли, которая определяется путем сравнения полученных банком доходов и произведенных расходов. В случае получения отрицательного финансового результата коммерческий банк несет убыток. Важную роль в формировании прибыли банка играет такой показатель банковской деятельности, как доходы. В связи с этим анализ доходов коммерческого банка ОАО «Сбербанк России» является актуальной и интересной темой научного исследования. На первом этапе анализа доходов проводится структурный анализ доходов по крупным статьям отчета: процентные и непроцентные доходы (комиссионные, операционные, от других операций и сделок). Необходимо отметить, что в 2012-2014 гг. в составе доходов банка значительную часть занимает переоценка ценных бумаг, средств в иностранной валюте и драгоценных металлов. Такие доходы относятся к «незаработанным», их будет целесообразно вынести отдельной статьей и не учитывать в долевой структуре показателей. Из табл. 1 видно, что наибольшую долю в совокупных доходах на протяжении всего анализируемого периода занимают процентные доходы. Причем стоит отметить, что к концу 2014 года доля процентных доходов резко снизилась – с 68,26 % до 44,26 %. Это вызвано увеличением операционных доходов в 2014 году на 27 %, что является следствием активного применения производных финансовых инструментов и срочных сделок. Такие инструменты (своп, форвард, опцион) активно использовались для регулирования валютного риска. Кроме того, в 2014 году снизилась доля комиссионных доходов до 7,67 %, которая в предыдущие годы колебалась в районе 12 %. Для более удобного восприятия структура доходов представлена на рис. 1. Таблица 1 Динамика доходов ОАО «Сбербанк России» в 2012-2014 гг. 2012 г. Группировка доходов Сумма, млн. р. Процентные 1037100 Комиссионные 192761 От других операций и сделок 123154 Операционные 180842 Положительная переоценка 6536922 Итого 8070780 2013 г. Сумма, млн. р. 1273092 220594 146464 224945 6390359 8255453 2014 г. Отклонение 2013/2012 2014/2013 2014/2012 Сумма, Отн., % млн. р. 1586363 22,75 274892 14,44 324626 18,93 1398572 24,39 39610995 -2,24 43195448 2,29 Отн., % Отн., % 24,61 24,61 121,64 521,74 519,86 423,24 52,96 42,61 163,59 673,37 505,96 435,21 ПРОБЛЕМЫ СОВРЕМЕННОЙ ЭКОНОМИКИ 118 Рис. 1. Структура доходов за период с 2012 по 2014 гг. Проводя горизонтальный анализ структуры доходов, видим, что в течение исследуемого периода прослеживается положительная динамика изменения показателей. При этом темп прироста процентных доходов оставался стабильным (22-24 %), темп прироста комиссионных доходов снизился на 10 % в 2014 году, а темп прироста операционных доходов и доходов от других операций и сделок значительно возрос и составил 521,74 % и 121,64 % соответственно. Структурные изменения и положительная динамика доходов повлияли на темпы роста совокупных доходов в 2012-2014 гг. Так, темп прироста совокупных доходов в 2013 году составил 2,29 %, в то время как в 2014 году – 423,24 %. Такой огромный прирост совокупных доходов получен в основном за счет операций с иностранной валютой и ценными бумагами, а также их положительной переоценкой. Величина и динамика чистой процентной маржи зависят от объемов, структуры и процентных ставок активов и пассивов. В этой связи была рассчитана доходность активов (табл. 2). Таблица 2 Расчет доходности активов и средней ставки обслуживания пассивов за период с 2012-2014 гг., в % Показатель Доходность активов Средняя ставка обслуживания пассивов Значение 2012 г. 2013 г. 2014 г. с учетом без учета с учетом без учета с учетом без учета переоценки переоценки переоценки переоценки переоценки переоценки 66,78 18,10 58,74 18,98 206,20 24,20 73,14 17,68 63,94 18,89 225,33 25,82 Учитывая тот факт, что в 2014 году банк получил огромные доходы и понес большие убытки от переоценки ценных бумаг и иностранной валюты, автор посчитал целесообразным произвести расчет показателей, как с уче- Финансовое управление развитием экономических систем 119 том переоценки, так и без нее. Более показательными являются значения, рассчитанные без учета переоценки иностранной валюты и ценных бумаг. Полученные значения показывают, что, несмотря на рост средней доходности активов, повышение средней ставки обслуживания пассивов было выше. Соответственно в течение трех лет происходило снижение спрэда: в 2013 г. – на 0,33 %, в 2014 г – на 1,71 %. Это означает, что к 2015 г. каждый рубль активов стал приносить банку прибыли на 1,71 коп. меньше, чем в предыдущем году. Очевидно, что рост расходов значительно превышал рост доходов. Рис. 2. Сравнительная диаграмма ставки доходности активов и обслуживания пассивов за период с 2012 по 2014 гг. Наибольшую долю в структуре доходов занимают процентные доходы банка, они же являются очень важными оценочными показателями, характеризующими эффективность деятельности коммерческого банка. Поэтому считается необходимым проанализировать данные группы более детально. Так как на изменение состава доходов влияют изменения в структуре активов, анализ процентных доходов следует проводить, сопоставляя их с активами, приносящими процентный доход. Структура доходных активов и процентных доходов представлена в табл. 3. Таблица 3 Доходные активы и процентные доходы с 2012-2014 гг. Доходные активы 2012 г. 2013 г. 2014 г. 1. Средства, размещенные в банках 3439423 597685 864677 2. Кредиты небанковскому сектору 9547629 11205024 14872292 3. Ценные бумаги и участия 2027479 2267244 2306514 Итого 11919051 14069953 18043483 Используемые активы Полученный доход 2012 г. 2013 г. 2014 г. 9643 18594 31834 905499 1108649 373707 101957 115476 129254 1017098 1242720 1534796 Из табл. 3 видно, что наибольшую долю в структуре доходных активов занимают кредиты небанковскому сектору (в среднем за 2012-2014 гг. – 80,05 %), наименьшую долю занимают средства, размещенные в банках (4,07 %). ПРОБЛЕМЫ СОВРЕМЕННОЙ ЭКОНОМИКИ 120 Используя данные табл. 3, можно рассчитать средние процентные ставки по размещенным средствам за анализируемый период, данные расчета представлены в табл. 4. Таблица 4 Средние процентные ставки по размещенным средствам за период с 2012-2014 гг., в % Показатель Средняя процентная ставка по размещенным средствам По средствам, размещенным в банках По выданным кредитам По ценным бумагам 2012 г. 2013 г. 2014 г. 8,53 2,80 9,48 5,03 8,83 3,11 9,89 5,09 8,51 3,68 9,24 5,60 Изменение 2013/2012 2014/2013 0,30 -0,32 0,31 0,57 0,41 -0,65 0,06 0,51 Анализ данных показал, что наименее доходными для банка были межбанковские кредиты, однако на протяжении трех лет процентная ставка по ним имела положительную динамику, достигнув значения 3,68 %. Процентная доходность вложений в ценные бумаги в течение трех лет также возрастала, однако доходность вложений в ценные бумаги измеряется не только полученными процентами. Наибольшую долю в доходах и расходах от вложений в ценные бумаги занимают доходы и расходы от их переоценки. Если рассчитать доходность вложений в ценные бумаги в целом, то в 2012 г. банк получил чистые доходы в размере 3282 млн. р., в 2013 г. – 8483 млн. р., а в 2014 г. банк понес убытки в размере 22294 млн. р. Анализ непроцентных доходов показал, что непроцентные доходы в целом незначительно увеличились в 2013 году, а затем возросли на 495 % в 2014 году. Как уже было сказано, такой резкий скачок непроцентных доходов в 2014 г. вызван в основном ростом доходов от переоценки иностранной валюты на 520 %. Стоит обратить внимание на то, что банк получил убытки в 2014 г. от переоценки иностранной валюты и ценных бумаг, а также от применения производных финансовых инструментов и срочных сделок. Операции с ценными бумагами в целом оказались для банка убыточными в 2014 г., кроме операций с собственными ценным бумагами. Это говорит о проблемах при формировании портфеля ценных бумаг. Специалисты банка в условиях падения фондового рынка не смогли своевременно отреагировать на изменение текущей экономической ситуации. Доля комиссий в структуре непроцентных доходов значительно снизилась в 2014 г. – с 3,16 % до 0,66 %. Учитывая то, что в 2014 г. в структуре непроцентных доходов большую долю занимали доходы от переоценки иностранной валюты, следует рассчитать вес комиссионных доходов в непроцентных без учета положительной переоценки: в 2012 г. удельный вес комиссионных доходов составлял 38,80 %, в 2013 г. – 37,26 %, в 2014 г. – 13,76 %. Финансовое управление развитием экономических систем 121 Таким образом, в 2014 году, несмотря на положительную динамику основных статей доходов, чистая прибыль банка снизилась на 22,14 % по сравнению с 2013 годом. Негативное воздействие на формирование конечного финансового результата в 2013-2014 гг. оказал опережающий рост стоимости привлечения финансирования в сравнении с темпом роста доходности активов, в результате чего происходило постепенное снижение процентной маржи и спрэда в среднем на 4,31 % на протяжении всего анализируемого периода. Список литературы: 1. Финансовая отчетность по РСБУ за 2012-2014 гг. [Электронный ресурс]. – Режим доступа: http://www.sberbank.ru. АНАЛИЗ РАСХОДОВ КОММЕРЧЕСКОГО БАНКА © Ким К.Р., Рубинштейн Е.Д. Дальневосточный федеральный университет, г. Владивосток В статье анализируются процентные расходы и непроцентные расходы ОАО «Сбербанк РФ». Представлена классификация расходов, дано определение расходов согласно МСФО. В работе показано, что структура расходов оставалась практически неизменной до 2014 г. Хотя такие расходы, как процентные увеличивались на протяжении всего рассматриваемого интервала. В статье анализируется также стоимость привлеченных ресурсов. Ключевые слова: прибыль коммерческого банка, доходы коммерческого банка, расходы коммерческого банка, факторный анализ прибыли коммерческого банка, показатели рентабельности. Основным и важным показателем эффективности банковской деятельности выступает конечный финансовый результат банка, который представляет собой полученную банком прибыль. Полученный размер прибыли влияет на увеличение основных фондов банка, прирост собственного капитала, обеспечивающего стабильность его финансового положения и ликвидность баланса, уровень выплачиваемых дивидендов, развитие и повышение качества предоставляемых банковских услуг. В соответствии с требованиями бухгалтерского учета прибыль коммерческих банков определяется путем уменьшения общей суммы доходов на сумму расходов, полученных в результате финансово-хозяйственной деятельности банка [1]. Студент, бакалавр экономики. Доцент кафедры Финансов и кредита, кандидат экономических наук, доцент.