УПРАВЛЕНИЕ ФИНАНСОВОЙ БЕЗОПАСНОСТЬЮ

реклама

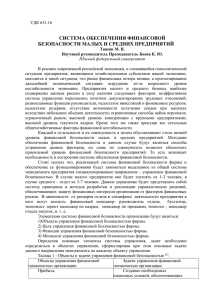

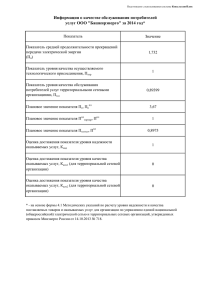

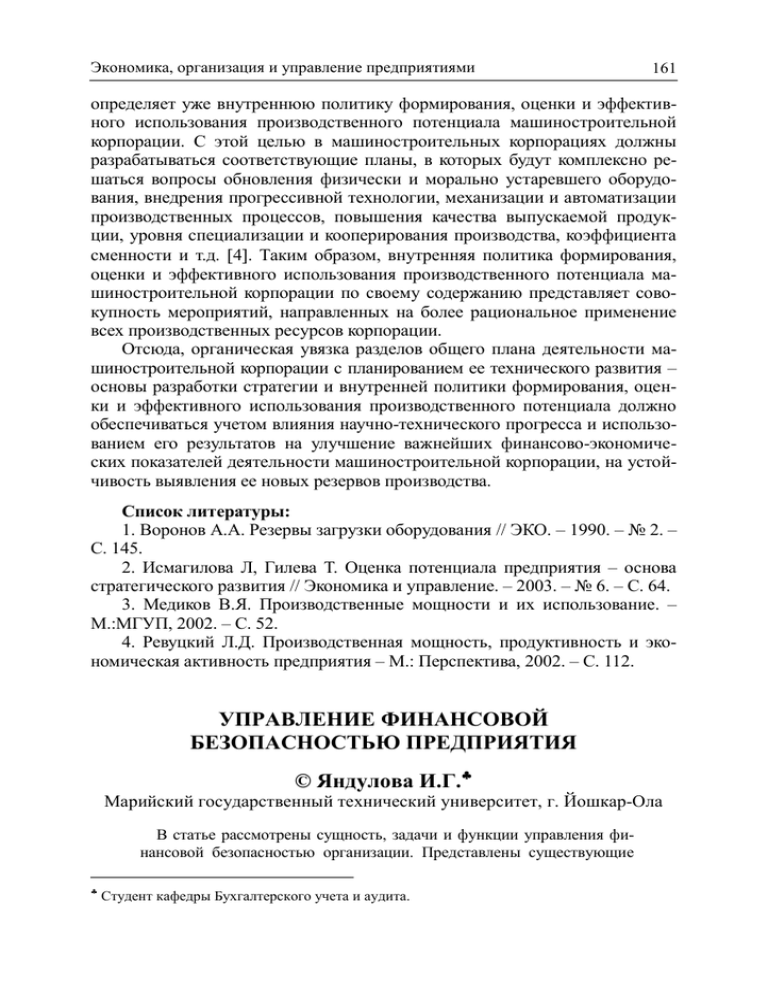

Экономика, организация и управление предприятиями 161 определяет уже внутреннюю политику формирования, оценки и эффективного использования производственного потенциала машиностроительной корпорации. С этой целью в машиностроительных корпорациях должны разрабатываться соответствующие планы, в которых будут комплексно решаться вопросы обновления физически и морально устаревшего оборудования, внедрения прогрессивной технологии, механизации и автоматизации производственных процессов, повышения качества выпускаемой продукции, уровня специализации и кооперирования производства, коэффициента сменности и т.д. 4. Таким образом, внутренняя политика формирования, оценки и эффективного использования производственного потенциала машиностроительной корпорации по своему содержанию представляет совокупность мероприятий, направленных на более рациональное применение всех производственных ресурсов корпорации. Отсюда, органическая увязка разделов общего плана деятельности машиностроительной корпорации с планированием ее технического развития – основы разработки стратегии и внутренней политики формирования, оценки и эффективного использования производственного потенциала должно обеспечиваться учетом влияния научно-технического прогресса и использованием его результатов на улучшение важнейших финансово-экономических показателей деятельности машиностроительной корпорации, на устойчивость выявления ее новых резервов производства. Список литературы: 1. Воронов А.А. Резервы загрузки оборудования // ЭКО. – 1990. – № 2. – С. 145. 2. Исмагилова Л, Гилева Т. Оценка потенциала предприятия – основа стратегического развития // Экономика и управление. – 2003. – № 6. – С. 64. 3. Медиков В.Я. Производственные мощности и их использование. – М.:МГУП, 2002. – С. 52. 4. Ревуцкий Л.Д. Производственная мощность, продуктивность и экономическая активность предприятия – М.: Перспектива, 2002. – С. 112. УПРАВЛЕНИЕ ФИНАНСОВОЙ БЕЗОПАСНОСТЬЮ ПРЕДПРИЯТИЯ © Яндулова И.Г. Марийский государственный технический университет, г. Йошкар-Ола В статье рассмотрены сущность, задачи и функции управления финансовой безопасностью организации. Представлены существующие Студент кафедры Бухгалтерского учета и аудита. 162 СОВРЕМЕННЫЕ ТЕНДЕНЦИИ В ЭКОНОМИКЕ И УПРАВЛЕНИИ подходы к оценке финансовой безопасности. С помощью индикаторного метода анализа рассчитан совокупный интегральный показатель, определяющий уровень финансовой безопасности организации. Для успешного развития предприятия и формирования положительных финансовых результатов его деятельности в условиях подверженности внутренним и внешним угрозам, важной задачей является создание системы финансовой безопасности предприятия и разработка стратегии еѐ эффективного функционирования в долгосрочном периоде. В процессе обзора литературы установлено, что ученые рассматривают финансовую безопасность предприятия, как правило, в двух аспектах: 1. как один из элементов экономической безопасности предприятия; 2. как самостоятельный объект управления. Исследованием проблем финансовой безопасности предприятий занимаются следующие ученые и практики: И.А. Бланк, В.Ф. Гапоненко, А.В. Гукова, И.Д. Аникина, Р.С. Папехин, В.К. Сенчагов и другие. Анализ точек зрения различных ученых на понятие финансовой безопасности позволяет сделать вывод, что финансовая безопасность предприятия – это комплексное понятие, отражающее финансовое состояние, при котором предприятие способно стабильно развиваться, противостоять внешним и внутренним угрозам, возникновение которых может причинить финансовый ущерб, нежелательно изменить структуру капитала, или принудительно ликвидировать предприятие. Управление финансовой безопасностью предприятия представляет собой систему методов и мероприятий, направленных на разработку и осуществление управленческих решений, связанных с обеспечением защиты его финансовых интересов от различных угроз. Управление финансовой безопасностью является одной из функциональных составляющих общей системы управления безопасностью предприятия, его место в иерархической системе управления безопасностью предприятия представлено на рис. 1. Управление безопасностью предприятия Управление экономической безопасностью Управление финансовой безопасностью Рис. 1. Место управления финансовой безопасностью в общей системе управления безопасностью предприятия Главная целевая установка управления финансовой безопасностью – обеспечение устойчивого роста предприятия в долгосрочном периоде [2]. Экономика, организация и управление предприятиями 163 Наиболее важными задачами, решение которых необходимо для реализации данной цели, являются: 1. установление основных финансовых интересов, требующих защиты в процессе финансового развития предприятия; 2. выявление и прогнозирование угроз и рисков, способных повлиять на реализацию финансовых интересов; 3. формирование эффективных механизмов нейтрализации данных угроз и минимизации их негативных последствий. Объектом управления финансовой безопасностью является финансовая деятельность предприятия в целом. Субъектами управления выступают собственники предприятия, руководство и финансовые менеджеры организации. Система управления финансовой безопасностью предприятия включает в себя следующие составляющие: 1. формирование эффективных информационных систем, обеспечивающих обоснование альтернативных вариантов управленческих решений; 2. проведение анализа состояния финансовой безопасности предприятия; 3. формирование системы планирования финансовой безопасности предприятия; 4. создание системы внутреннего контроля финансовой безопасности предприятия. Разработка методов анализа финансовой безопасности предприятия имеет важное методологическое и практическое значение. Расчет уровня финансовой безопасности позволит своевременно выявить пробелы и недостатки в управлении финансовым состоянием организации, разработать верную стратегию развития для их исправления, тем самым защитить предприятие от негативного воздействия внешних и внутренних факторов, сохранить финансовую устойчивость и безопасность. Подходы к оценке финансовой безопасности предприятия Исходя из достаточности оборотных средств (собственных и заемных) для осуществления производственнохозяйственной деятельности На основе определения общего состояния финансовой деятельности с использованием финансовых коэффициентов Индикаторный метод Расчет отклонения фактической величины показателя от пороговой Расчет интегрального показателя финансовой безопасности С использованием экспертных оценок Рис. 2. Подходы к оценке финансовой безопасности предприятия 164 СОВРЕМЕННЫЕ ТЕНДЕНЦИИ В ЭКОНОМИКЕ И УПРАВЛЕНИИ Предложенные подходы к оценке финансовой безопасности предприятия можно разделить на группы, приведенные на рис. 2. Наиболее распространенным является индикаторный метод, который заключается в выборе определенных показателей, характеризующих финансовую безопасность, и сравнении их фактических значений с пороговыми. Наивысший уровень финансовой безопасности предприятия достигается при условии, если вся совокупность индикаторов находится в пределах граничных значений, а граничное значение каждого из индикаторов достигается не в ущерб другим [4]. Для разработки системы граничных значений финансовой безопасности предприятия необходимо определить показатели, характеризующие безопасность и выявить их количественные значения. Многие авторы придерживаются мнения о необходимости определения интегрального показателя финансовой безопасности предприятия. Но на сегодняшний день не существует единого общепризнанного способа его расчета. Широкое распространение получил метод экспертных оценок. Базовая модель расчета интегрального показателя при экспертных оценках имеет вид: R = А1 Х1 + А2 Х2 + А3 Х3 + … +Аn Хn (1) где R – численное выражение реакции предприятия на воздействие окружающей среды; Хi – факторы, характеризующие финансовую безопасность предприятия; Аi – индексы значимости каждого фактора модели. Ещѐ одним способом расчета интегрального показателя финансовой безопасности является метод, основанный на применении индикаторного подхода и определения пороговых значений коэффициентов [1]. Данная методика состоит в следующем: 1. Осуществляется выбор показателей, характеризующих финансовую безопасность предприятия. 2. Для каждого показателя определяется нормативное (пороговое) значение. 3. Вычисляется степень отклонения фактического значения показателя предприятия от порогового по следующим формулам: – если направление оптимизации показателя стремится к увеличению: xi ai aiп (2) – если направление оптимизации показателя стремится к уменьшению: Экономика, организация и управление предприятиями xi 165 aiп ai (3) где ai – фактическое значение показателя; ain – пороговое значение показателя. 4. Определяется интегральная оценка финансовой безопасности предприятия по формуле: RФБ x1 x2 x3 ... xn (4) Результаты расчета интегрального показателя финансовой безопасности ООО «Строительство и ремонт» на основе определения пороговых значений коэффициентов представлены в таблице. Таблица 1 Показатели, характеризующие финансовую безопасность ООО «Строительство и ремонт» Наименование показателя Оценка показателя Норматив Динамика Показатели ликвидности 2010 Отклонение 2011 Отклонение 1. Коэффициент абсолютной ликвид0,2 Увеличение 0,44 ности 2. Коэффициент критической (быст1 Увеличение 1,26 рой) ликвидности 3. Коэффициент текущей ликвидности 2 Увеличение 3,03 Показатели финансовой устойчивости 4. Коэффициент финансовой устойчи0,5 Увеличение 0,82 вости 5. Коэффициент финансовой активно1 Уменьшение 0,21 сти 6. Коэффициент обеспеченности оборотных активов собственными обо0,1 Увеличение 0,67 ротными средствами Показатели деловой активности Темп роста вы7. Темп роста прибыли Увеличение 0,46 ручки Темп роста акти8. Темп роста выручки Увеличение 0,85 вов 9. Темп роста активов 1 Увеличение 0,88 10.Оборачиваемость дебиторской за12 Увеличение 8,66 долженности 11. Оборачиваемость кредиторской 12 Увеличение 17,4 задолженности Показатели эффективности деятельности i инф.: 12. Рентабельность активов 2010: 8,8 % Увеличение 8,1 % 2011: 6,1 % 13. Рентабельность собственного ка- Рентабельность 11,2 Увеличение питала активов % Интегральный показатель финансовой 13 Увеличение безопасности 2,2 0,11 0,55 1,26 0,85 0,85 1,52 2,52 1,26 1,64 0,78 1,56 4,76 0,3 3,33 6,7 0,6 6 0,54 0,18 0,3 0,96 0,61 0,69 0,88 0,88 0,88 0,72 6,77 0,56 1,45 5,23 0,44 0,92 1,7 % 0,3 1,38 2,1 1,23 24,87 - 17,95 166 СОВРЕМЕННЫЕ ТЕНДЕНЦИИ В ЭКОНОМИКЕ И УПРАВЛЕНИИ В целом за 2010-2011 гг. уровень финансовой безопасности превышает пороговый. Но стоит отметить, что не все индикаторы, участвующие в анализе достигают нормативной величины. В 2011 году произошло значительное снижение общего интегрального показателя финансовой безопасности. Основными причинами являются уменьшение объемов выполненных работ и прибыли. Для усиления финансовой безопасности предприятия руководству организации необходимо принятие соответствующих управленческих решений и разработать верную стратегию дальнейшего развития. Список литературы: 1. Блажевич О. Г. Финансовая безопасность предприятий: определение минимально необходимого уровня // Науковий вісник: фінанси, банки, інвестиції. – 2010. – № 3 (8). – С. 25-31. 2. Бланк И.А. Управление финансовой безопасностью предприятия / И.А. Бланк. – 2-е изд., стер. – К.: Эльга, 2009. – 776 с. 3. Запорожцева Л.А. Финансовая безопасность предприятия при переходе на МСФО // Международный бухгалтерский учет. – 2011. – № 26. 4. Папехин Р.С. Индикаторы финансовой безопасности предприятий // Взгляд молодых ученых на экономические и финансовые реформы в России: Сб. ст. – Волгоград: Волгоградское науч. изд-во, 2007. 5. Храпкина В. Анализ подходов и методов определения финансовой безопасность предприятия // Економічний аналіз. – 2011. – № 8/2.