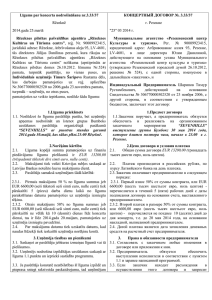

Возврат подоходного налога с населения

реклама

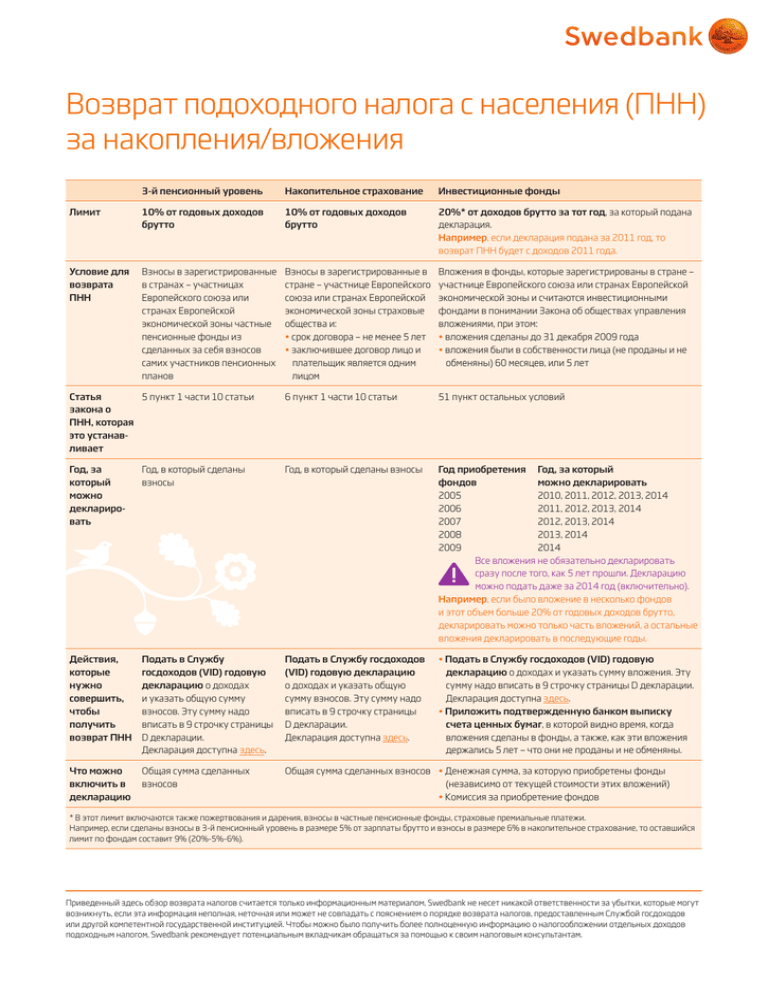

Возврат подоходного налога с населения (ПНН) за накопления/вложения 3-й пенсионный уровень Накопительное страхование Инвестиционные фонды Лимит 10% от годовых доходов брутто 10% от годовых доходов брутто 20%* от доходов брутто за тот год, за который подана декларация. Например, если декларация подана за 2011 год, то возврат ПНН будет с доходов 2011 года. Условие для возврата ПНН Взносы в зарегистрированные в странах – участницах Европейского союза или странах Европейской экономической зоны частные пенсионные фонды из сделанных за себя взносов самих участников пенсионных планов Взносы в зарегистрированные в стране – участнице Европейского союза или странах Европейской экономической зоны страховые общества и: • срок договора – не менее 5 лет • заключившее договор лицо и плательщик является одним лицом Вложения в фонды, которые зарегистрированы в стране – участнице Европейского союза или странах Европейской экономической зоны и считаются инвестиционными фондами в понимании Закона об обществах управления вложениями, при этом: • вложения сделаны до 31 декабря 2009 года • вложения были в собственности лица (не проданы и не обменяны) 60 месяцев, или 5 лет Статья 5 пункт 1 части 10 статьи закона о ПНН, которая это устанавливает 6 пункт 1 части 10 статьи 51 пункт остальных условий Год, за который можно декларировать Год, в который сделаны взносы Год, в который сделаны взносы Год приобретения Год, за который фондов можно декларировать 2005 2010, 2011, 2012, 2013, 2014 2006 2011, 2012, 2013, 2014 2007 2012, 2013, 2014 2008 2013, 2014 2009 2014 Все вложения не обязательно декларировать сразу после того, как 5 лет прошли. Декларацию можно подать даже за 2014 год (включительно). Например, если было вложение в несколько фондов и этот объем больше 20% от годовых доходов брутто, декларировать можно только часть вложений, а остальные вложения декларировать в последующие годы. Действия, которые нужно совершить, чтобы получить возврат ПНН Подать в Службу госдоходов (VID) годовую декларацию о доходах и указать общую сумму взносов. Эту сумму надо вписать в 9 строчку страницы Dд екларации. Декларация доступна здесь. Подать в Службу госдоходов (VID) годовую декларацию о доходах и указать общую сумму взносов. Эту сумму надо вписать в 9 строчку страницы Dд екларации. Декларация доступна здесь. • Подать в Службу госдоходов (VID) годовую декларацию о доходах и указать сумму вложения. Эту сумму надо вписать в 9 строчку страницы D декларации. Декларация доступна здесь. • Приложить подтвержденную банком выписку счета ценных бумаг, в которой видно время, когда вложения сделаны в фонды, а также, как эти вложения держались 5 л ет – что они не проданы и не обменяны. Что можно включить в декларацию Общая сумма сделанных взносов Общая сумма сделанных взносов • Денежная сумма, за которую приобретены фонды (независимо от текущей стоимости этих вложений) • Комиссия за приобретение фондов * В этот лимит включаются также пожертвования и дарения, взносы в частные пенсионные фонды, страховые премиальные платежи. Например, если сделаны взносы в 3-й пенсионный уровень в размере 5% от зарплаты брутто и взносы в размере 6% в накопительное страхование, то оставшийся лимит по фондам составит 9% (20%-5%-6%). Приведенный здесь обзор возврата налогов считается только информационным материалом, Swedbank не несет никакой ответственности за убытки, которые могут возникнуть, если эта информация неполная, неточная или может не совпадать с пояснением о порядке возврата налогов, предоставленным Службой госдоходов или другой компeтентной государственной институцией. Чтобы можно было получить более полноценную информацию о налогообложении отдельных доходов подоходным налогом, Swedbank рекомендует потенциальным вкладчикам обращаться за помощью к своим налоговым консультантам. Выдержка из закона «О подоходном налоге с населения»: 8. pants. Gada apliekamā ienākuma avoti 1. Maksātāja gada apliekamo ienākumu veido ienākumi, par kuriem ir jāmaksā algas nodoklis atbilstoši šā panta otrajai, ceturtajai un piektajai daļai, un pārējie šā panta trešajā daļā minētie ienākumi. 3. Pie pārējiem fiziskās personas ienākumiem, par kuriem ir jāmaksā nodoklis, tiek pieskaitīti: 1) ienākumi no individuālā darba, uzņēmuma līguma, komercaģenta un māklera darbības; 2) ienākumi no individuālā uzņēmuma, arī no zemnieku vai zvejnieku saimniecības, ja tie nav uzņēmumu ienākuma nodokļa objekts, un ienākumi no individuālā komersanta darbības; 3) ienākumi no personālsabiedrības; 4) ienākumi, ko komercsabiedrības, kooperatīvās sabiedrības, organizācijas, biedrības un nodibinājuma dalībnieki (biedri) saņem komercsabiedrības, kooperatīvās sabiedrības, organizācijas, biedrības un nodibinājuma likvidācijas vai reorganizācijas gadījumā; 5) ienākumi no nekustamā īpašuma (ēku, ēku daļu, dzīvokļu, zemes) iznomāšanas vai izīrēšanas; 6) ienākumi no lietas (zemes, telpas) nodošanas tālāk apakšnomniekam vai apakšīrniekam; 7) ienākumi no kustamās mantas iznomāšanas; 8) ienākumi no intelektuālā īpašuma un tiesībām uz to (autoratlīdzība, izpildītājatlīdzība; zinātnes, literatūras un mākslas darbu, atklājumu, izgudrojumu un rūpniecisko paraugu autoru un viņu mantinieku honorāri), kā arī no tiesībām izmantot tiesības uz intelektuālo īpašumu; 9) no komersantiem, kooperatīvajām sabiedrībām, individuālajiem uzņēmumiem, zemnieku vai zvejnieku saimniecībām, iestādēm, organizācijām, biedrībām un nodibinājumiem saņemtie dāvinājumi, kā arī no fiziskās personas — saimnieciskās darbības veicējas — saņemtie dāvinājumi, ko izmaksājusi fiziskā persona saimnieciskās darbības ietvaros; 10) pensijas neatkarīgi no to izmaksas avota; 11) ienākumi no nekustamā īpašuma atsavināšanas un citu kapitāla aktīvu atsavināšanas ienākums atbilstoši šā likuma 11.9 pantam, ja šā likuma 9. p antā nav noteikts citādi; 111) citi ienākumi no kapitāla, kas nav minēti šīs daļas 11., 12., 13., 18. un 20. punktā; 12) dividendes; 121) dividendēm pielīdzināms ienākums; 13) procentu ienākumi un tiem pielīdzināmie ienākumi, arī ar procentu ienākumu saistītie ienākumi; 14) nekustamā īpašuma vērtības pieaugums vai tā daļa, kura iegūta, beidzoties nomas līgumam, un kuru nodrošināja iznomātajā īpašumā nomnieka veiktie rekonstrukcijas, restaurācijas, renovācijas, uzlabošanas vai citi kapitālie ieguldījumi, ja minēto pieaugumu vai tā daļu maksātājs nav kompensējis nomniekam; 15) ienākumi no fiziskās personas īpašumā esoša augoša meža atsavināšanas izciršanai un tajā iegūto kokmateriālu atsavināšanas, kā arī atbalsta summas par saimnieciskās darbības ierobežojumiem meža īpašniekiem, kuriem meža apsaimniekošana nav saimnieciskās darbības veids; 151) ienākumi no metāllūžņu pārdošanas; 16) pārpalikuma daļa, kuru saņem normatīvajos aktos noteiktajiem kritērijiem par atbalsta saņemšanu lauku attīstībai atbilstošas lauksaimniecības pakalpojumu kooperatīvās sabiedrības biedrs, atbilstoši viņa izmantoto kooperatīvās sabiedrības pakalpojumu apjomam; 17) ienākumi no dzīvokļu īpašnieku kooperatīvās sabiedrības, automašīnu garāžu īpašnieku kooperatīvās sabiedrības, laivu garāžu īpašnieku kooperatīvās sabiedrības un dārzkopības kooperatīvās sabiedrības sadalītās peļņas; 18) ienākumi no privātajos pensiju fondos veikto iemaksu ieguldīšanas; 19) iznomāta personāla ienākums vai tam pielīdzināts ienākums neatkarīgi no tā, kas fiziskās personas labā saņem šo ienākumu; 20) ienākumi no noslēgtajiem dzīvības apdrošināšanas līgumiem ar līdzekļu uzkrāšanu; 21) citi ienākumi, kas nav minēti šā likuma 9. pantā. 5. No maksātāja ienākumiem, par kuriem maksā algas nodokli, izslēdz Latvijas Republikā vai citā Eiropas Savienības dalībvalstī, vai Eiropas Ekonomikas zonas valstī reģistrētos privātajos pensiju fondos atbilstoši licencētiem pensiju plāniem un Latvijas Republikā vai citā Eiropas Savienības dalībvalstī, vai Eiropas Ekonomikas zonas valstī reģistrētā apdrošināšanas sabiedrībā iemaksātās dzīvības apdrošināšanas (ar līdzekļu uzkrāšanu) prēmiju summas, kuras kopā nepārsniedz 10 procentus no maksātājam aprēķinātās bruto darba samaksas taksācijas gadā, un iemaksātās dzīvības (bez līdzekļu uzkrāšanas), veselības vai nelaimes gadījumu apdrošināšanas prēmiju summas, kas nepārsniedz 10 procentus no maksātājam aprēķinātās bruto darba samaksas taksācijas gadā, bet ne vairāk kā 300 latus gadā, ja ir izpildīti šādi nosacījumi: 1) darbības termiņš dzīvības apdrošināšanas līgumam (ar līdzekļu uzkrāšanu) nav īsāks par pieciem gadiem; 3) dzīvības, veselības un nelaimes gadījumu apdrošināšanas līguma noteikumi paredz, ka apdrošināšanas atlīdzību par apdrošināšanas gadījumu izmaksā apdrošinātajai personai (vai tās labuma guvējam), citas summas, kas saistītas ar līguma darbību vai tā pārtraukšanu, izmaksā darba devējam (apdrošinājuma ņēmējam), un neparedz aizdevumu izsniegšanu apdrošinātajām personām; 10. pants. Attaisnotie izdevumi 1. Pirms ienākuma aplikšanas ar nodokli no gada apliekamo ienākumu apjoma tiek atskaitīti šādi maksātāja izdevumi: 5) saskaņā ar likumu “Par privātajiem pensiju fondiem” izveidotajos privātajos pensiju fondos vai citās Eiropas Savienības dalībvalstīs vai Eiropas Ekonomikas zonas valstīs reģistrētajos privātajos pensiju fondos izdarītās iemaksas, kas nepārsniedz 10 procentus no personas gada apliekamā ienākuma (šā panta otrajā daļā — no mēneša bruto darba samaksas, kas ir kalendārā mēneša darba samaksa pirms to summu atskaitīšanas, par kurām saskaņā ar šo likumu atļauts samazināt darbinieka apliekamo ienākumu, kā arī pirms jebkuru ieturējumu izdarīšanas); 6) apdrošināšanas prēmiju maksājumi, kas atbilstoši dzīvības apdrošināšanas līgumam (ar līdzekļu uzkrāšanu) izdarīti apdrošināšanas sabiedrībai, kura nodibināta un darbojas saskaņā ar Apdrošināšanas sabiedrību un to uzraudzības likumu, vai citā Eiropas Savienības dalībvalstī vai Eiropas Ekonomikas zonas valstī reģistrētai apdrošināšanas sabiedrībai, ievērojot šā likuma 8. p anta piektās daļas 1. un 3. p unkta nosacījumus, un kas nepārsniedz 10 procentus no personas gada apliekamā ienākuma; Pārejas noteikumi 51. Laika posmā no 2010. g ada 1. j anvāra līdz 2014. g ada 31. d ecembrim attiecībā uz ieguldījumu fondu ieguldījumu apliecību iegādes izmaksām piemērojami tie šā likuma noteikumi, kas bija spēkā 2009. g ada 31. d ecembrī, ja attiecīgās izmaksas veiktas līdz 2009. g ada 31. d ecembrim un ieguldījumu apliecības bija fiziskās personas īpašumā vismaz 60 m ēnešus, un ieguldījumu fondi darbojas saskaņā ar Ieguldījumu pārvaldes sabiedrību likumu vai ir reģistrēti citā Eiropas Savienības dalībvalstī vai Eiropas Ekonomikas zonas valstī un uzskatāmi par ieguldījumu fondiem Ieguldījumu pārvaldes sabiedrību likuma izpratnē, ja minētās izmaksas nepārsniedz 20 procentus no personas gada apliekamā ienākuma vai minētās izmaksas kopā ar šā likuma 10. panta pirmās daļas 3., 5 .u n 6. p unktā minētajiem attaisnotajiem izdevumiem nepārsniedz 20 p rocentus no maksātāja apliekamā ienākuma lieluma. Приведенный здесь обзор возврата налогов считается только информационным материалом, Swedbank не несет никакой ответственности за убытки, которые могут возникнуть, если эта информация неполная, неточная или может не совпадать с пояснением о порядке возврата налогов, предоставленным Службой госдоходов или другой компeтентной государственной институцией. Чтобы можно было получить более полноценную информацию о налогообложении отдельных доходов подоходным налогом, Swedbank рекомендует потенциальным вкладчикам обращаться за помощью к своим налоговым консультантам.